まるでジェンガ?大崩れした日本株と米ドル/円相場

この7月、8月はすごい相場になりました。米ドル/円は161.90円から141.70円まで、約20円下落しました。日経平均も8月5日(月)に1日で4451円と史上最大の値下がりとなり、令和のブラックマンデーと呼ばれる事態となりました。

その背景は何だったのか? ひとつは、日銀による利上げです。7月31日(水)、日銀は予想されていた国債買い入れ額減額の予定を発表しましたが、同時に利上げ(0.1%⇒0.25%)も行いました。

日銀が金融政策の正常化に向かっているというのは誰しも理解しているところですが、直近の経済指標が個人消費を中心にあまり良くなかったので、利上げを予想する金融機関はあまり多くありませんでした。

もうひとつは、8月2日(金)発表の米7月雇用統計で失業率が前月の4.1%から4.3%へと大きく上昇したことです。

サームルール(失業率の3カ月平均が、過去12カ月の最低値を0.5%上回る場合、米国は景気後退に陥る)が話題になっていたころなので、「米国はリセッション(景気後退)入り!」と先走ってしまった人たちが、米国株を売り(S&P500は5560ポイント⇒5090ポイントへ)、米国債を買い(米10年金利は4.05%⇒3.65%へ)、VIX指数は65へ急騰と、過去リーマンショックやコロナショックの時しか示現しなかった、ドットコムバブルが崩壊したときよりも高いレベルまで買われました。

8月5日(月)の動きは、完全にパニックでした。

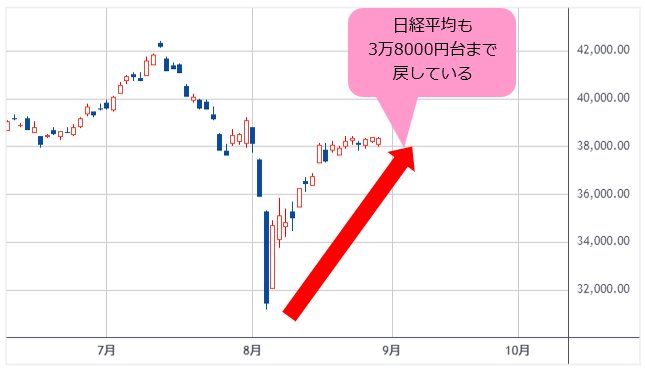

その後、市場は徐々に落ち着きを取り戻しつつあります。

8月7日(水)、内田日銀副総裁は函館における講演で「金融資本市場が不安定な状況で、利上げをすることはない」と明言しました。

また、米国では、失業率の上昇は雇用が削減されているからではなく、労働人口の拡大が失業率を押し上げており、雇用そのものは拡大しているのだから、景気後退懸念はあまりにも過剰反応という解釈に落ち着いてきています。

実際、S&P500は安値5100ポイント割れから現状5600ポイント前後と、ほぼ最高値近辺にいます。

(出所:TradingView)

日経平均も戻しましたが、さすがに4万円回復とまでは行かないですが、3万8000円台での推移となっています。

(出所:TradingView)

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! メルマガ登録後10日間無料です。

再び円安トレンドに戻るのか?株価堅調は続くのか?

問題はここからの展開です。株価の堅調は続くのか、再び円安トレンドにもどるのか、そこが気になるところでしょう。

8月の大変動前、金融市場では以下のポジションが「相当」積み上がっていると見られていました。

(1)米ビッグテック(マグニフィセント・セブンと言われる、アップル・マイクロソフト・エヌビディアといった米IT大手企業)ロング

(2)円キャリートレード

(3)メキシコペソといった新興国通貨ロング

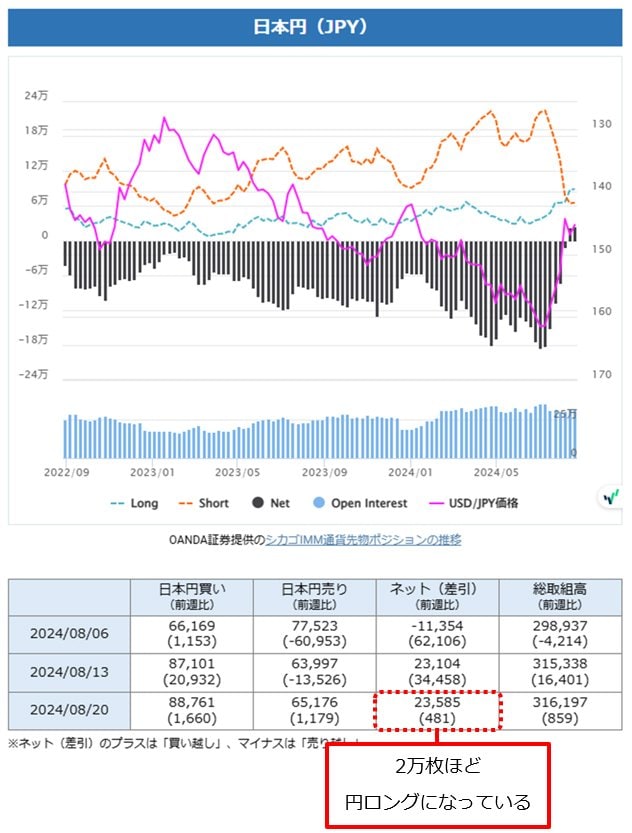

(2)の円キャリートレードに関しては短期のポジションはほぼ崩れたと言えるでしょう。IMM通貨先物市場の残高を見ると、18万枚以上あった円ショートポジションは、むしろ2万枚ほど円ロングになっています。

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジションの推移)

市場から集めた情報では、米ヘッジファンド勢は米ドル/円のロングポジションからショートポジションに切り替えているようです。

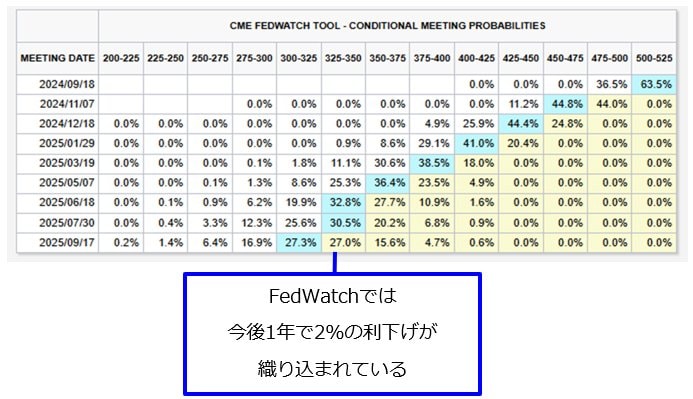

ジャクソンホールにおけるパウエル議長講演ではっきりしましたが、今後、米国は金融緩和に向かいます。CME提供のFedWatch(フェドウォッチ)によると、9月にも利下げを開始して、今後1年で200bps(2%)利下げすることが織り込まれています。

(出所:CME)

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! メルマガ登録後10日間無料です。

日米金利差が2.25%程度まで縮小すればある程度円高が進むか

一方、8月23日(金)に行われた衆参両院の閉会中審査において植田日銀総裁は「見通しがおおむね実現する姿になれば、金融緩和の度合いをだんだん調整していく基本姿勢に変わりはない」と発言、今後も利上げする方針であることを明確にしました。

特に驚いたのは、立憲民主党の階猛議員との質疑において、2025年秋には金融緩和でない状態、そのときには中立金利(下限が1%程度と推測される)に達している可能性があるという、含みをもたせた答弁があったことです。

あくまで仮定の話ですが、2025年半ばには、FedWatchによれば米政策金利は3.25%程度に下がっている可能性があります。そして日銀の政策金利は1%程度に引き上げられているかもしれません。そうなると、政策金利差は少し前まで5.25%あったのが、2.25%まで縮小する可能性があります。

これまで、仮にFRB(米連邦準備制度理事会)が利下げしても、それほど政策金利を引き下げる余裕はなく、日本はおそらくこれまでの金利の天井であった0.50%を超えて利上げするのは難しく、4%程度の金利差が残るという前提でした。

金融政策が縮小方向に向かうといっても、比較的大きな金利差が残るので、円高にも限界があると想定していましたが、2.25%程度にまで縮小するのであれば、ある程度の円高は進むと考えてもよいということになります。

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! メルマガ登録後10日間無料です。

米ドル/円は125円が重要サポートラインになる

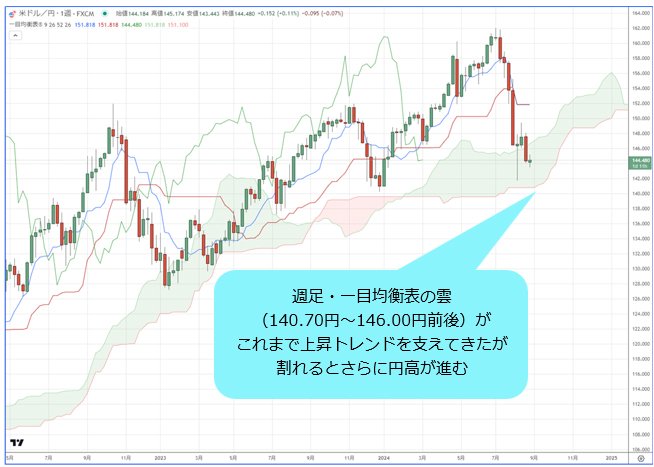

これまで、中長期的には円安という見方を堅持してきました。今回、米ドル/円は下げても週足・一目均衡表の雲辺りでサポートされるのではないかと見ていました。

現状、雲の上限は146.00円ぐらい、下限は140.70円ぐらいです。雲を割り込むと、さらに円高が進むことになるでしょう。

(※筆者提供・TradingView)

では、週足・一目均衡表の雲が割れ、今年(2024年)1月の安値140.25円まで割れると、どこまで円高が進むのか。

長期チャートで重要なのは、2007年6月高値124.15円、2015年6月高値125.86円、2023年1月安値127.25円辺り、すなわち125円前後が重要なサポートです。

そして、2011年安値75.30円と2021年1月安値102.60円をつないだサポートラインも重要です。長期円安トレンドが続いていると言うためには、この2つのラインが保たれなければなりません。つまり125円が重要です。

よって、私見としては重要サポートラインの125円が割れないとすれば、130円前後ぐらいが円高のターゲットと想定しています。

(※筆者提供・TradingView)

しかし、短期的な円キャリートレードはほとんど消えました。ポジションの偏りがないなら、何が円高の力となるのか。その場合、想定されるのは、長期の円キャリートレードです。

たとえば、GPIF(年金積立金管理運用独立行政法人)。100兆円を優に超える資産を外貨運用していますが、円高と株安が同時に起こると、運用益をかなり毀損することになります。

今回の日経平均急落や米国株下落、円急騰にはかなり肝を冷やしたことでしょう。2024年3月から為替ヘッジができるようになったので、少し米ドル/円がリバウンドしたところでは、ヘッジの円買いを行うかもしれません。

生損保も大きな外貨資産を持っています。米短期金利が上昇したことで、ヘッジ付き外債投資がまったく儲からなくなったので、今はヘッジなしで運用している金額が大きくなっていると思われますが、彼らも、為替ヘッジを行う可能性があります。

事業会社も、かなり国外に投資し、収益を米ドルのままで保持している、また現地で再投資している部分は大きいでしょうが、現物投資ではなく、単に預金で持っているような資金に関しては、日本の金利が上昇したら、そこに移すという選択肢も出てくるでしょう。

こうした、長期的な、あまり普段目にすることのない広義の円キャリートレードの解消が次の円高要因となるかもしれません。

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! メルマガ登録後10日間無料です。

米ドル/円は安値16年6カ月サイクルへ調整期間入りしたか

もちろん、すべては仮定の話です。円高が進めば、日銀の想定する賃金物価情勢が変化することになり、物価が落ち着くことから、利上げの可能性は低下します。

実際問題、円高の間は、日銀は利上げできないでしょう。また、米国もまだ景気がスローダウンする気配はありません。どの程度実際に利下げできるか、難しいところもあると思います。

米ドル/円には高値がだいたい8年ごとにくるサイクルがあるのですが、今回161.95円でそのサイクルを終了したのかもしれません。

安値には16年6カ月サイクルがあります。次は2028年4月ですが、そこに向けて調整期間に入ったのかもしれません。

(※筆者提供・TradingView)

【ザイFX!編集部からのお知らせ】

ゴールドマン・サックス証券、ドイツ証券など外資系金融機関を中心にプロップディーラーとして活躍した、業界では知らない人がいないほどの伝説のトレーダー志摩力男の有料メルマガ「志摩力男のグローバルFXトレード!(月額:4,950円[税込み])」がザイ投資戦略メルマガで好評配信中!

世界情勢の解説に定評がある志摩氏。その分析に基づいたポジションや、実践的な売買アドバイスのメールがほぼ毎日届きます。スウィングトレードが中心なので、日中は仕事をしている人にも向いているメルマガです。

また、志摩氏が購読者の質問にメールで直接答えてくれるため、FX初心者やFXの理解を深めたい人に最適です。

登録後10日間は無料なので、ぜひ 「志摩力男のグローバルFXトレード!」を一度体験してみよう!

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)