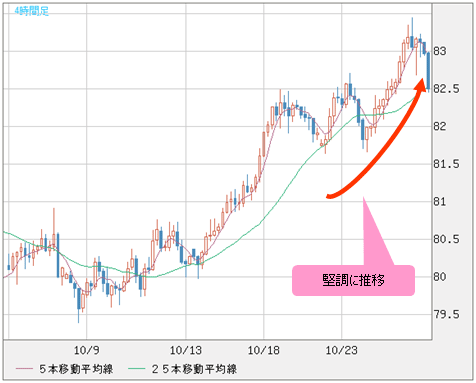

■豪ドル/円、米ドル円が堅調

為替マーケットでは保ち合い状況が続く中、豪ドル/円と米ドル/円の堅調ぶりが目立つ。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/円 4時間足)

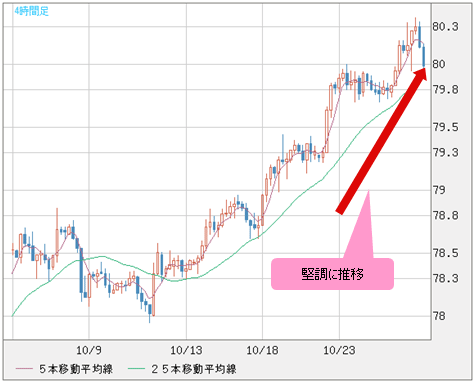

米ドル/円 4時間足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

当然のように、クロス円(米ドル以外の通貨と円との通貨ペア)である豪ドル/円は、米ドル/円の上昇傾向なしでは高値トライができない。

一方、豪ドル/米ドルの値動きも重要になってくるから、少なくとも現在、豪ドル/米ドルの中段保ち合いが続き、ベア(下降)トレンドになっていないことが、豪ドル/円の下支えとなっている。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 4時間足)

豪ドルに関しては、最近本コラムで再三強調してきたように、ウォール街をはじめとして弱気な見方が大勢になりつつあるが、性急な判断をしてはいけなかった。

【参考記事】

●スペイン国債格下げがユーロに好材料!? 「悪材料のユーロ買い」になる理由とは?(10月12日、陳満咲杜)

●ユーロ/円の高値更新はなぜ当然なのか? 豪ドルの安値追いは短中期では危険!(10月19日、陳満咲杜)

足元の状況から考えて、このような判断は少なくとも目下のところは正しいと思う。

■中国のハードランディングが避けられる理由とは?

もっとも、豪ドルに対する弱気な見方の根拠は、商品相場や中国景気減速といったマクロ要因に依存しているだけに、今後条件が揃うかどうかだけではなく、前提条件自体の不確実性も高い。

商品相場に関する弱気は、おもに強気プライマリーサイクルの終了を根拠にしているが、最近では同サイクルの延長を指摘する声が多い。

中国に関しては、一時の景気減速をハードランディングとみなすのはナンセンスだ。

中国経済は問題山積であるが、1つ判断材料にできることがある。それはほかでもない、今年は指導部交代の年に当たるということだ。それを踏まえると、仮に代償が大きく後遺症が重いとしても、中国政府は全力でハードランディングを阻止するはずだ。

何しろ一党独裁の中国では、「党は国家なり」で、党益より大事なものはない。だから、ハードランディングをさせないため、あるいは先伸ばしにするために、いくらでも手を打つ。

また、忘れてはいけないのは、中国財政、金融とも「のりしろ」が大きいことだ。政策発動の余地と手段も有しているのである。

したがって、当面チャイナリスクを過剰に見積もるべきではなく、それにリンクした形の商品相場暴落論は明らかに性急な判断だ。

■豪ドルはもはや、単なる資源国通貨ではない

その上、豪ドルを資源国通貨とみなすこと自体が「時代遅れ」になるリスクさえある。

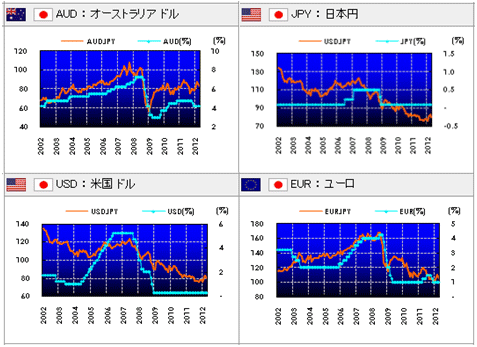

資源国通貨の特徴として、前述の商品相場の動向に左右されがちであること以外に、一般的には高金利という点が魅力だ。

2012年の年初来、豪ドルの利下げや今後の利下げの可能性からすると、確かに昔ほど高金利ではなくなっている。

しかし、忘れてはいけないのが、豪ドルはいまだ相当の優位性を保っているということだ。このあたりの評価は、これから鮮明になってくるのではないかと思う。

というのは、金利面でも、いくら利下げ余地があるとしても、事実上ゼロ金利の日米、そして低金利の欧州などといった主要国家、地域に比べると、豪州はなお相対的な高金利を保てるだろう。

(詳しくはこちら → 経済指標/金利:各国政策金利の推移)

より重要なのは、豪州の財政健全度から得られる最高格付けは、当面揺らぐ余地がないので、特に財政規律を失ってきた欧米日とは比べられないほどの優位性を持つ。

ゆえに、豪州国債、公債はリスク回避先と見なされており、豪ドルもかつてのように、単純な資源国通貨からリスク回避先へと、役割の変化がみられる。

■RABは豪ドル高を阻止できるのか

実際、RBA(オーストラリア準備銀行[豪州の中央銀行])のたび重なる利下げは豪ドル高を是正することが目的であるのは明白で、これは豪州への資金流入を防ぐといった側面が強い。よって、豪ドルは仮にこれから利下げがあっても、相当な優位性が失われることはなかろう。

RABの豪ドル高阻止は、果たして利下げだけでできるものだろうか。大投資家、ジム・ロジャーズ氏はかつて「中央銀行がやりたいものの逆を張れば、最後は儲かる」と言っていたようだが、これは多少大げさだとしても、肝心の部分は間違いないだろう。

豪ドル高はファンダメンタルズにおける優位性を背景としているだけに、安易に阻止できないと思う。

直近の市況では、豪ドル/円が一番これを証左する可能性が高いと思われる。豪ドル/円の日足を見てみよう。

(出所:米国FXCM)

昨日(10月25日)、豪ドル/円は9月高値を更新していた。このブレイクの意味を過少評価すべきではないし、シグナルとして見逃せないところだ。

昨日(10月25日)、筆者が配信したレポートから一部を引用し、その意義を解釈したいと思う。以下は引用文。

「日足では、まず注意していただきたいのは、今年7月以来、大型中段保ち合い変動における主要高、安値、殆ど3月高値を起点とした全下落幅に対する38.2%や61.8%FIBO位置の前後に集中し、これから高値更新があれば、全幅戻し、つまり3月高値の回復を目指す機運を高める。

この場合、8月高値を「ヘッド」とした「ヘッド&ショルダーズ」の崩壊をもたらし、同フォーメーションを「ダマシ」と見做した場合、上放れは強力な買いシグナルと化す。また、値幅的には、前記フォーメーションの値幅をそのまま上乗せした「倍返し」がもっとも有力視され、同計算では87.60前後のターゲットを示し、3月高値(88.60)に一円程度の差しかなく、中期スパンにおける目標として意識しておきたい」

当然ながら、前述の予測どおり、豪ドル/円の上値余地が拡大すれば、米ドル/円も相応のパフォーマンスを示すはずだ。言うまでもないが、米ドル/円もしばらく上値志向を強めるのではないかとみる。

■米ドル/円の上昇は続く可能性が高い

ここで米ドル/円の上昇可能性について、今回はやや異なる視点で見てみたい。

下の日足で注目していただきたいのは、まず、2011年3月震災時の一時安値を除き、2009年以来、米ドル/円のボトムはほぼ10カ月~11カ月前後の周期(サイクル)をもって底打ちのタイミングを示してきた。

(出所:米国FXCM)

2011年10月末の安値から考えると、2012年9月13日(木)をもっていったん底打ちし、上昇に転じたのは自然の成り行きだ。

それだけではなく、9月13日(木)の安値をもって2011年10月安値からのサイクルを完成したのであれば、明らかにそれ以前の3つのサイクルとは違った構造を示していたことがわかる。

具体的に言うと、前の3つのサイクルでは、上昇周期の方が下落周期より周期も短く値幅も小さかったが、9月安値で完成した最近のサイクルは、下落値幅のほうが上昇値幅より小さかった。

これは、ブル(上昇)トレンド展開の可能性を強く示唆するシグナルであり、米ドル/円の続伸を意味するサインとして受け取れる。

このあたりの詳説はまた次回。

(10月26日 13:20執筆)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)