米ドル/円が長期円高トレンドの「最終局面の最終局面の最終局面」にあるということなのだ!!

V波の(5)波のc波。

我々は今、「円高5波動」の最果ての地に立っている。

エリオット波動で見ると、米ドル/円は今まさに、とてつもなく重大な歴史的局面を迎えようとしていることがわかるだろう。

──以上のようにザイFX!の当コーナーで記者が書いたのは1年ちょっと前のこと。記事の公開日は2011年10月15日だった。三菱UFJモルガン・スタンレー証券のチーフ・テクニカルアナリスト、宮田直彦さんへの取材記事である。

【参考記事】

●宮田直彦氏に聞く(3) 米ドル/円相場は「最終局面の最終局面の最終局面」にある

そして、この記事公開から半月後の2011年10月31日、米ドル/円は政府・日銀による為替介入の直前に75.3円台の安値をつけた。これが戦後の変動相場制以降で米ドル/円相場の歴史的最安値となっている。

まさしく、宮田さんが指摘したとおり、米ドル/円は2011年10月に長期円高トレンドの「最終局面の最終局面の最終局面」にあったようなのである。

ではその後、米ドル高・円安が進み、直近では一時、82.8円台をつけるところまで上昇している米ドル/円相場は今、どういう局面にあるのだろうか?

さらに今後の米ドル/円相場はどう動いていくのだろうか? ユーロ/円などの相場はどう動いていくのだろうか? 米ドル安・円高の最終局面をズバリ当てた宮田さんの見解をザイFX!は今、再び聞きに行った。

■米ドル/円相場に出現していたダイアゴナル・トライアングル

宮田さんが重視しているのはテクニカル分析の中でも、エリオット波動とサイクル論。

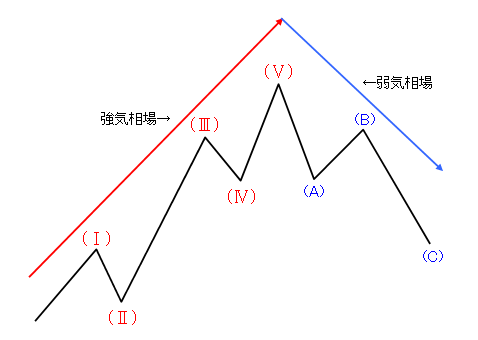

エリオット波動について詳しくは、2011年に公開した以下の記事を参照してほしいが、非常にざっくり説明すると、以下の図のように、エリオット波動は「1~5波の5波構成の強気相場」と「A~C波の3波構成の弱気波動」で形成される。

【参考記事】

●宮田直彦氏に聞く(1) 為替相場は歴史的な大転換点を迎えている!

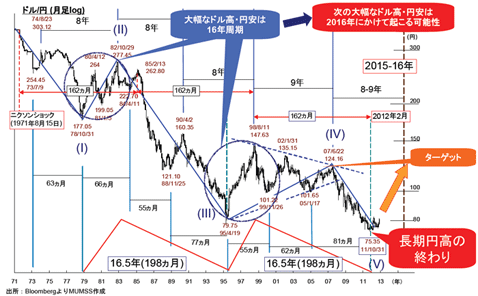

そして、宮田さんによると1970年代からの米ドル/円相場では長期に渡って「円高5波動」が展開されていた。前回、宮田さんに取材した2011年10月はその5波目の「最終局面の最終局面の最終局面」だったのだ。

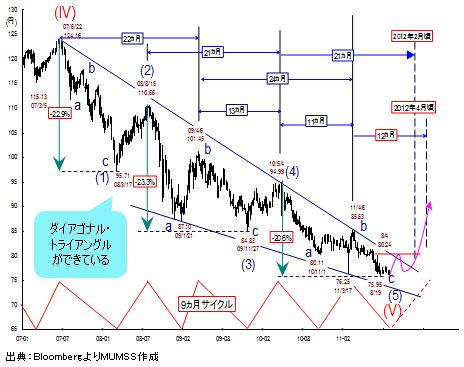

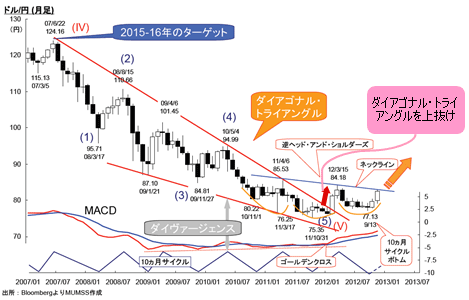

「最終局面の最終局面の最終局面」という表現の詳しい意味は2011年10月の記事に譲るが、重要なことはそのときの米ドル/円相場にダイアゴナル・トライアングル(斜行三角形)というチャートパターンが現れていたことである。

【参考記事】

●宮田直彦氏に聞く(3) 米ドル/円相場は「最終局面の最終局面の最終局面」にある

ダイアゴナル・トライアングルとは三角保ち合いの一種。全体が下向きのダイアゴナル・トライアングルであれば、安値を結んだ三角形の下辺よりも、高値を結んだ三角形の上辺のほうが、傾きがきついのが特徴だ。

■ダイアゴナル・トライアングルの終了確認でトレンド転換

「米ドル/円では2007年6月の高値124円から、ダイアゴナル・トライアングルができていました。このパターンはエリオット波動で強気相場であれば最後の5波目、弱気相場なら最後のC波にしか現れません。

つまり、ダイアゴナル・トライアングルは『次はトレンド転換するぞ』というパターンなんです。だから、米ドル/円はこのダイアゴナル・トライアングルが完成したら、今までの円高とは逆の方向、つまり円安方向へ相当動くだろうということを、前回2011年のときはお話ししました」

【参考記事】

●宮田直彦氏に聞く(3) 米ドル/円相場は「最終局面の最終局面の最終局面」にある

●宮田直彦氏に聞く(4) 40年に渡る長期の米ドル安・円高局面がついに終わる!

「そして、2012年の2月に米ドル/円はダイアゴナル・トライアングルの上辺を上抜けたのです。これでダイアゴナル・トライアングルが終わったことの確認が取れました」

2012年2月14日には日銀による“バレンタイン緩和”があり、米ドル/円は一気に上昇した(ただ、今振り返ると、上昇の起点は日銀の金融政策発表よりも少し前の2月上旬だった)。

このときの急激な上昇は2012年3月15日まで続き、84円台の高値をつけるに至った。この上昇で、米ドル/円はダイアゴナル・トライアングルの上辺を上抜けたというわけである。

そして、それはすなわち、米ドル安・円高トレンドから米ドル高・円安トレンドへの転換を示唆するということだ。

■MACDでも信頼度の高い米ドル買い・円売りシグナルが…

さらに宮田さんは補足的にMACDの動きについても説明してくれた。

「下のチャートは先ほどと同じ米ドル/円 月足チャートですが、このチャートでMACDがボトムはつけたのは2009年の年初あたり。それ以降、MACDはこの水準を下回らないで、ずっと底ばいながら水準を切り上げてきています。

一方、米ドル/円相場自体は安値を切り下げてきました。相場の動きとテクニカル指標の動きが逆行する、いわゆるダイヴァージェンスが見られたわけです。ダイヴァージェンスはじきにトレンドが転換することを暗示します」

「そんななか、2012年2月にMACDの2本のラインがゴールデンクロスしているんです。これはダイアゴナル・トライアングルの上辺をブレイクしたタイミングと同じです。

このMACDのゴールデンクロスはダイヴァージェンスを伴ったものだけに米ドル買い・円売りシグナルとして信頼性が高いと考えているのです」

■1年以内に新安値をとるリズムが崩れたことが意味するもの

さらにサイクル論の観点から、宮田さんはこう解説する。

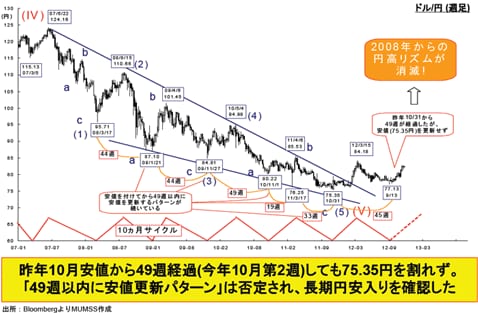

「124円の高値をつけた2007年6月以降の米ドル/円 週足で、前回の安値をさらに下回る安値をつけたサイクルを見てみましょう。

以下のチャートのとおり、2008年3月から2010年11月まで44週、44週、49週という規則正しいリズムになっています」

「その次は東日本大震災でイレギュラーなことになり、19週、33週という間隔になっていますが、この2つを足せば52週です。52週、つまり1年以内には米ドル/円は新安値を取ってきたということです。

このリズムがいまだに生きていれば、まだ米ドル安・円高トレンドは終わっていないと言えます。しかし、75.35円をつけた2011年10月から1年以上経った今現在、米ドル/円はその安値を更新していません。

このことから円高へのパターンが消滅したと考えていいと思います。こういうことからも中長期での米ドル高・円安トレンド入りが暗示されているのです」

このように、1970年代から40年以上の長きに渡って続いてきた米ドル安・円高トレンド=「円高5波動」は終了し、米ドル/円は新たな米ドル高・円安トレンドの時代に入ったというのが宮田さんの見方なのだ。

上は「円高5波動」が完成した1970年代からの米ドル/円長期チャート。5つの波動の最後の地点に(Ⅰ)(Ⅱ)(Ⅲ)(Ⅳ)(Ⅴ)とローマ数字が振られている。

そして、このことが今後の米ドル/円相場を考える上で、もっとも基本となる大枠の部分となる。

■日本の貿易収支は2007年4月をピークにダウントレンド

2011年10月の前回取材時に、米ドル/円の米ドル高・円安トレンドへの転換を予想し、その後の動きでそれが確認できたという宮田さんだが、この1年あまりで特筆できることに「材料がついてきた」ことがあるという。

「材料がついてきた」とはどういうことか?

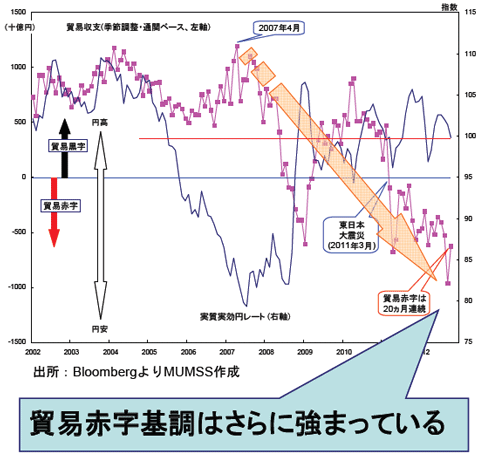

「それについて、まずは貿易収支を見てみましょう。

日本の貿易収支は2007年4月をピークとしてずっとダウントレンドを描いており、季節調整後ですが、20カ月連続で貿易赤字となっています。東日本大震災後はずっと赤字ということです」

貿易収支とは輸出額と輸入額の差を表したもの。輸出額のほうが多い貿易黒字なら通貨高要因になるし、輸入額のほうが多い貿易赤字なら通貨安要因になる。

日本は長らく貿易黒字国だったが、それがここ20カ月連続で貿易赤字になっているのである。

ただ、海外とのお金のやりとりは貿易収支だけで表されるものではない。より広い概念として経常収支がある。

■31年半ぶりに経常収支が赤字になった!

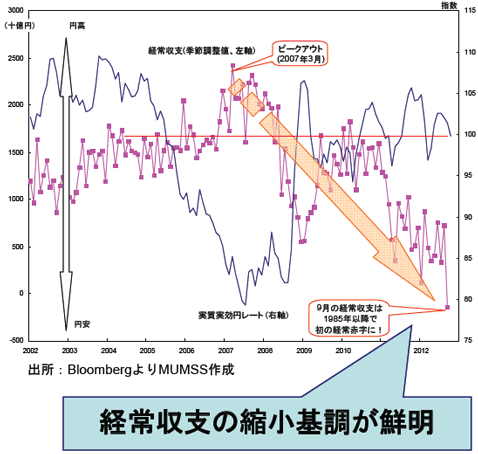

経常収支は貿易収支、所得収支、サービス収支、経常移転収支の合計だが、このうち重要なのは貿易収支と所得収支。そして、日本はこのところ、貿易収支が赤字になっても、所得収支の黒字が大きく、経常収支全体では黒字を保っていた。

そして、経常収支は黒字なら通貨高要因になるし、赤字なら通貨安要因になる。

ここ1年あまりで変化したことに「材料がついてきた」ことがある、と宮田さんは話す。

「1年前の段階で、貿易収支はすでに赤字だったけれども、経常収支はまだ黒字でした。そして、『経常収支が黒字であれば、そうそう円安にはならない』という論調が根強くあったわけですね。

「けれど、2012年9月に経常収支が季節調整後で赤字になりました。これは実に31年半ぶりのことです。このことから、円高信奉者のよりどころがそろそろ怪しくなってきたことがうかがわれるのです」

日本が世界有数の経常黒字国であることは長期的な円高要因となってきたが、それが今揺らいできているというわけだ。

「経常収支の黒字」という長期的な円高要因が揺らいできていることを宮田さんは指摘する。

■通貨の供給量は日本が欧米を追い上げ始めた

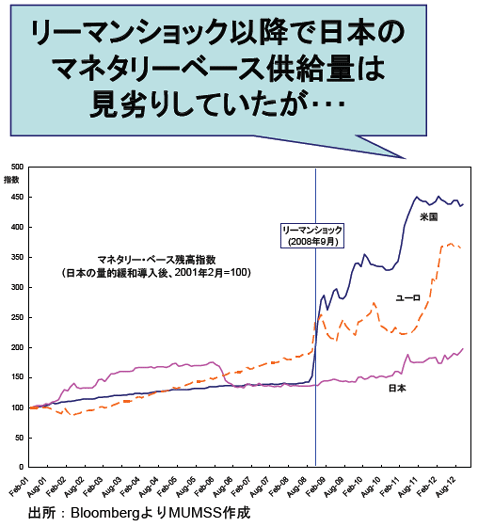

そして、宮田さんが「材料がついてきた」というもう1つは、日米欧のマネタリーベース(ベースマネー)の状況だ。

マネタリーベースとはざっくり言うと、中央銀行が供給している通貨の量のこと。これが増えてじゃぶじゃぶになれば、当該通貨の通貨安要因になるし、減ってくれば通貨高要因になる。

今は日米欧とも金融緩和を行っている。基本的には日米欧ともマネーはじゃぶじゃぶなのだが、通貨と通貨を交換する為替を考える上では、より一層じゃぶじゃぶなのはどちらかが問題だ。

「欧米に比べると、日銀は金融緩和策を出し渋っているように見えていました。金融緩和策をやってはいるのだけれど、欧米に比べるとはっきり見劣る状態だったんですね」

しかし、これが2012年の途中から変化してきています。米国と日本のマネタリーベース残高差、ユーロ圏と日本のマネタリーベース残高差を見てみると、これが縮小に転じ始めているのです。

これは構造的な円高要因の1つが解消される方向に進んでいると言えますね」

■チャートが先に動いて、材料はあとからついてくる

このように1年ほど前と比べると、円安トレンドを補強するような材料が出てきたことを宮田さんは興味深い点だと話す。

「『材料はあとからついてくる』という言葉があります。チャートのほうが材料よりも常に早いのです。チャートの転換点では、往々にしてファンダメンタルズとは乖離した状態が生まれます」

「2011年10月に米ドル/円が75.3円台をつけたときには、それがボトムになるという確かな材料はまだ揃っていませんでした。しかし、1年経って、その材料が段々出てきた状況となっているのです」

(「宮田直彦氏に聞く(2012年-2) 米ドル/円は最低でも124円、さらに140-150円へ上昇も」へつづく)

(取材・文/ザイFX!編集部・井口稔 撮影/和田佳久)

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)