■足元の米ドルの調整は、今後の米ドル高の基盤固め

米サイドの経済指標が引き続き軟調で、米ドル全面安が進んでいる。一部市場関係者は年内米利上げなしの可能性にも言及しており、これが米ドルの圧迫要素として効いている格好だ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 4時間足)

(※米ドルの強さを見やすくするため、このチャートには“逆転通貨ペア”が含まれています。これにより、この一覧チャートでは、米ドルが上がるとすべてのチャートが上昇する形になっています。)

もっとも、これまで米早期利上げに対する期待感が過大で、米経済成長見通しに関する見方も楽観的すぎたところがあった。3月までの米ドル全面高はオーバーボートの疑いが大きかっただけに、足元の市場センチメントの修正は、健全化の一環として受け止められる。

言い換えれば、足元まで続く米ドルの反落は、これからの米ドル高の基盤を固める上で、むしろ必要であり、これが米ドル高トレンドの健全化につながるとみられる。

■米ドルの調整はもう少し続く可能性大

目先の焦点は、当然のように調整のメドに集まる。

ドルインデックスで見ると、2月安値93.25を一時下回ったから、92.25~92.50といった下値ターゲットの打診を覚悟しておきたい。

(出所:米国FXCM)

この下値ターゲットの根拠については、昨日(5月14日)、筆者のブログにて開示しているから、ここでは重複して説明しないが、要するに米ドルの調整は、もう少し続く可能性が大きいということだ。

■ユーロ/米ドルの売りはまだ時期尚早か

となると、ドルインデックスの対極として、ユーロ/米ドルの反騰も目先なお上値余地ありという結論が得られやすい。1.14ドルの節目をブレイクしたユーロ/米ドルは、1.15ドルの節目がらみまで反騰余地を拡大してもおかしくないだろう。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

メインストラテジーのユーロ売りは、なお時期尚早の感があり、より良いタイミングを待たなければならないだろう。

実際、ユーロの切り返しはドイツ国債利回りの急上昇とリンクしており、ユーロクロスの底固さも、その整合性を示している。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロVS世界の通貨 4時間足)

ユーロ/英ポンド、ユーロ/豪ドルなど、ユーロクロスが揃って底割れ回避の兆しを示し、これがユーロの反騰につながっている。そして、もっとも注目されているのはユーロ/円であろう。

ユーロ/円は今週(5月11日~)、続伸し、2月高値に接近している。この値動きは、筆者が5月1日(金)のコラムにて指摘ずみで、想定内であり、今さら特筆するところはないが、ユーロ/円を中心としたクロス円(米ドル以外の通貨と円との通貨ペア)の状況を再検証し、円全体のトレンドを探ってみたい。

【参考記事】

●ユーロ/ドルの下落トレンド転換判断は早計。ドル/円はいよいよ三角保ち合い上放れか(2015年5月1日、陳満咲杜)

■英ポンド/円が示唆する英ポンド/米ドルと米ドル/円の動き

主要クロス円の中では、英ポンド/円の騰勢がもっとも目立つところだろう。同じく5月1日(金)のコラムで指摘した187円のターゲットをすでに達成している。

【参考記事】

●ユーロ/ドルの下落トレンド転換判断は早計。ドル/円はいよいよ三角保ち合い上放れか(2015年5月1日、陳満咲杜)

さらに昨年(2014年)の高値189円台に接近する勢いを見せる英ポンド/円は、クロス円として次の2点を示唆していると思う。

まず、英ポンド/米ドルの切り返しは、目先オーバーボートの可能性を否定できないものの、従来のパターンと違う側面を示し、頭打ちになるまで上値余地を一段と拡大する可能性を無視できないということ。

次に、米ドル/円が底割れを回避でき、これから上放れを果たす可能性がなお大きい、ということである。

要するに、英ポンド/円の昨年(2014年)高値の再打診があれば、英ポンドがより強く、円がより弱くならなければいけない。

よって、「英ポンド/米ドルがさらに高値トライする間、米ドル/円が保ち合いを継続する」か、「英ポンド/米ドルが高値圏での変動を維持する間、米ドル/円が上放れを果たし、高値トライしていく」といった「組み合わせ」が必要だ。

総じて円売りトレンドがクロス円で先行されやすいなら、目先、外貨サイドの切り返す余地と円売り余地の併存が一番有力視される。

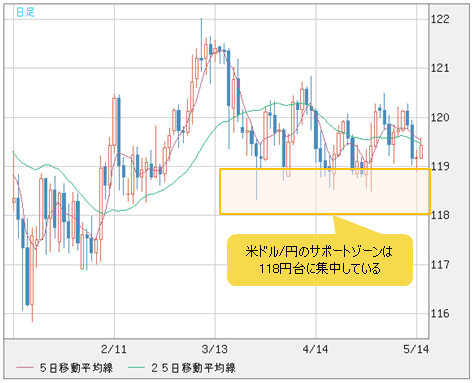

■118円台を守れるかどうかが米ドル/円の試金石

したがって、米ドル全体の大幅反落が必然的に米ドル/円の頭を押さえ込んでいるものの、クロス円の状況から考えて、米ドル/円は底割れを回避する公算がなお大きい。

当面、底割れを回避できれば、今後上放れの確率が高まるから、118円台を守れるかどうかが米ドル/円の試金石であると思う。なぜなら、米ドル/円は3月高値から大型「ディセンディング・トライアングル」を形成しており、そのサポートゾーンは118円台に集中しているからだ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

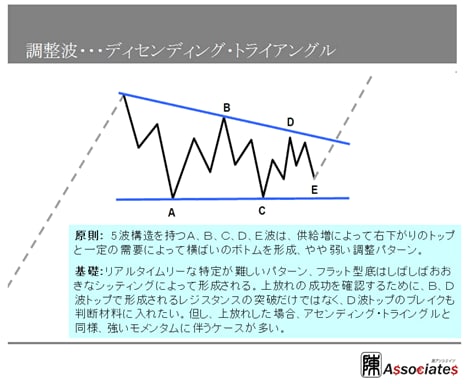

ディセンディング・トライアングルという調整パターンは、下の図をもって説明したい。

■米ドル/円の目下の位置と、クロス円の今後の動向は…

このパターンに合わせて、筆者の昨日(5月14日)のレポートを参照すれば、おおむね米ドル/円の目下の位置をつかめるのではないだろうか。レポートは以下のとおり。

119関門の一時ブレイクを受け、3月高値122.02を起点とした大型保ち合いの延長を示唆。この場合、ディセンディング・トライアングルの整理パターンがなお維持されるが、最終子波(E、黄)、5日高値120.50から展開したと見做され、底打ちを確認してから大型保ち合いの終焉をもたらすでしょう。

(出所:米国FXCM)

要するに、同整理パターンの各子波A、B、C、D、E(黄)自体がジグザグ変動構造を有し、C波のボトム、4月29日安値118.39に据え置くのが自然で、また子波構造の規律性を示す。

その上、各子波自体のジグザグ変動、推進子波a(藍)≒推進子波c(藍)といった比例を示し(4月13日高値~同29日安値のC波「黄」のみ早期完成された)、同じリズムを繰り返す場合、今回の押し(5日高値120.50~)118.80/85前後に留まるでしょう。c子波(藍、12日高値120.27~)が1.382倍に延長する場合、118.30前後のターゲットを示し、3月安値とも整合性的、ディセンディング・トライアングルの蓋然性を証左。

このような見方が正しければ、このことがクロス円の一段の上昇を支える要素としても鮮明になってこよう。

特に英ポンド/円は昨年(2014年)の高値を更新できれば、ユーロ/円や豪ドル/円といったほかのクロス円と大きく違ってくるので、いわゆるクロス円同士の分化も浮上してこよう。

このあたりの解釈はまた次回。市況は如何に。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)