■円安の可能性を示す2つの理由とは?

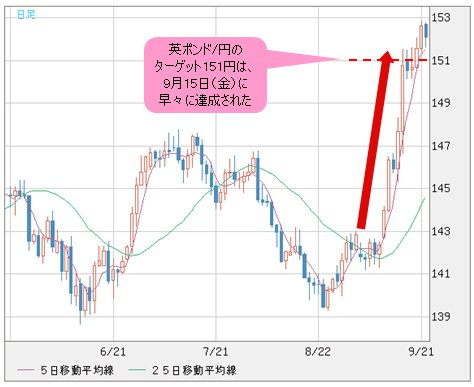

前回のコラムで、円安(米ドル高)の可能性を強調したこと自体は正解であったが、提示した英ポンド/円のターゲット(151円)が先週金曜(9月15日)当日に達成されたことは、筆者自身にとってもサプライズであった。

【参考記事】

●米ドル/円は北朝鮮ミサイル発射でも押し目限定的。年内の上値目標は115~116円!(2017年9月15日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 日足)

英ポンド/円の急上昇は、利上げ観測の高まりで英ポンドが急伸してきた側面が大きかったが、円安トレンドの一環と捉えれば、より理解しやすかったかと思う。

米ドル/円やメジャークロス円(米ドル以外の通貨と円との通貨ペア)における円安の可能性は、大きな視点でみると、主に以下の2点に起因すると思う。

1つは、北朝鮮問題で引き起こされた地政学リスクが一時的なリスクオフにつながったものの、このリスクオフの動き自体が「ダマシ」となったことから、反動的なリスクオンが進行してきたこと。

もう1つは、やはり金融政策の相違がより意識され、また、さらに鮮明になってきたことで、円安の可能性が再度認識されてきたところではないかとみる。

■日銀は唯一緩和策を堅持し、“孤独な一人旅”を満喫!?

2番目の視点は本来「蛇足」であるはずだが、ここに来て再認識されてきたことは、やはり、今回のFOMC(米連邦公開市場委員会)であろう。

日銀が、主要国において唯一緩和策を堅持する中央銀行であること自体は周知の事実だから、今さら政策の相違を強調する必要はない、という意味合いでは「蛇足」であるが、FRB(米連邦準備制度理事会)のバランスシート圧縮(資産圧縮)が正式に表明されないうちは、マーケットはどうもこの根本的な問題を見逃しがちで、北朝鮮の挑発に大袈裟に反応していた。

その反応の結果、一時的に円高進行が確認されたものの、結果的に一時的な「ダマシ」になったことも、根本的な政策の相違に市場関係者の焦点が再び集まってきたからであるといえる。

FRBの資産圧縮は、来月(2017年10月)から始まり、2021年か2023年まで続き、60%もの資産が削減される見通しで、0.28%の利上げなら、3回の利上げ効果相当と計算される。

リーマンショック以降に実施された世界的な大規模量的緩和策に終止符を打ち、引き締めの流れが始まろうとしている現在は、まさに大きな転換点に位置し、これから徐々に緊縮の色合いが濃厚になっていくと予想される。

そのような中で、「一人旅」を続ける日銀は異色であり、また、「孤独」である。昨日(9月21日)、黒田日銀総裁は「必要なら緩和拡大」と繰り返し、異色また孤独な「旅」を続けることを表明。市場関係者の目には、場合によっては「一人旅」を楽しんでいるような印象にさえ映る。

黒田日銀総裁は「必要なら緩和拡大」と繰り返し、日銀が「異色で孤独な一人旅」を引き続き楽しむことを表明した (C)Bloomberg/Getty Images

このような政策の相違をより鮮明化させ、また、市場関係者に強く意識させることで円安トレンドを維持、さらに推進することが黒田さんの狙いではないかと思われる。その意味で、従来のセリフを繰り返しただけでも、日銀総裁が発したメッセージのインパクトは大きい。

つまるところ、FRBの資産圧縮は規定路線であって、また、日銀の政策維持も想定されていたから、本来まったくサプライズではないのに、「サプライズ」になったように解釈されること自体が間違いである。

FRBの歴史的な政策転換は、米ドル安に終止符を打ち、「一人旅」を続ける日本の円は売られるといった単純な理屈が、相場にやっと反映されたにすぎない、そして、そのほかに理由はあるまいといえる。

■足元の円安はなお途中、中期スパンではまだまだ物足りない

このことを理解できれば、足元の円安はなお途中であることに気づく。

たとえば、英ポンド/円は、確かに先週(9月18日~)急伸し、一気に151円のターゲットを達成、昨日(9月21日)は153円の節目手前まで迫り、短期スパンにおけるオーバーボートの疑いが多少なりとも浮上しているが、中期スパンでみると、まだまだ物足りないぐらいで、円安トレンドの加速はまだこれからだろうと思われる。

ファンダメンタルズ的には、英利上げは2017年年内のみでなく、来年(2018年)前半もありといった観測が浮上。マイナス金利維持の円との格差は拡大していく一方だ。

テクニカル的な視点では、筆者が9月15日(金)に書いたレポートが参考になると思う。本文は以下のとおり。

(出所:FXブロードネット)

ポンド/円は早くも2016年年末高値を突破、また突破後の急騰をもって151円のターゲットを達成した。そのわけはシンプルだ、要するに、2016年年末高値を起点とした大型保ち合いが8カ月以上の歳月をかけて形成してきたから、一旦ブレイクされると、強いモメンタムに伴ったオーバーボートを極める傾向にあったから、行き過ぎとは言い切れない。

週足でみる限り、一直線な上値トライ、2015年高値を起点とした全下落幅の38.2%反騰位置を達成しているから、まず目標達成感が強いでしょう。ここから更なる急伸が容易ではないかもしれないが、今週の大陽線は明らかに「長大線」であり、ここからスピード調整があっても所謂「深押し」を期待できないでしょう。

2016年安値を起点とした大型ジグザグ変動の構造をN字型変動と見做した場合、8月安値139.29を計算すると、最大165円台の上値ターゲットを達成できるから、今週の急騰に乗れなかったとしてもこれからの上値余地に鑑み、出遅れることはなかろう。上昇余地はたっぷりあるから、これからの押し目があれば、積極的に拾っておきたい。

■米ドル/円が118円台に戻っていくと考えるサインとは?

当然のように、英ポンド/円に対する強気は、米ドル/円に関する強気に起因するところが大きい。米ドル/円の強気の見方は、次のサインで強化されているのではないかと思う。

要するに、4月安値の一時的な更新は、結果的に「フェイク」、すなわち「ダマシ」であったから、反対の方向(上昇)へセットアップされたということだ。ここからまず5月、7月高値の114円台、その後、2017年年初来高値の118円台へ戻っていく公算が大きいとみる。

(出所:FXブロードネット)

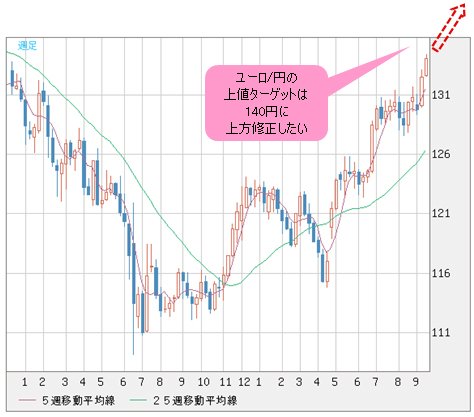

■ユーロ/円は140円、豪ドル/円は92円へ

これとリンクした形で、ユーロ/円や豪ドル/円のターゲットもそれぞれ140円や92円へ上方修正しておきたい。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 週足)

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/円 週足)

この上方修正は、円安継続の可能性のほか、米ドルの底打ちが確認されたとしても、円以外の主要通貨に対するリバウンドは緩やかな進行に留まるのでは…といった予測に基づいている。

詳細はまた次回に譲り、米ドル全体が底打ちするとみる理由についても、また次回にて詳しく説明したい。市況は如何に。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)