■米ドルは、米長期金利の上昇を追う?

米減税案は正式に成立したが、米ドル全体は大して高くなっていない。このため、米減税案の成立はすでに織り込まれていたといった見方も浮上しているが、筆者はむしろこれからだと思う。

2017年最後の記事になるので、来年(2018年)の見通しを含め、米ドルの動向を占ってみたい。

まず、米ドルは当面、米長期金利(10年物国債利回り)次第、という見方が維持されており、またその相関性が崩れていないことを記しておきたい。

米減税案の成立を受け、米長期金利は2017年年初来高値を更新しており、米ドル高はこれからだと思う理由もここにある。換言すれば、米ドル高のスピードが遅く、米長期金利の上昇についてきていないとはいえ、米長期金利と「相違」する値動きになる、すなわち米ドル安になるといった判断は性急すぎる。

(出所:Bloomberg)

米ドルが米長期金利ほど上がっていないのは、マーケットの、減税による景気拡大への期待以上に、債務拡大への懸念の方が大きい、ということの表れかもしれないが、それでもその懸念がたちまち大きくなるとは限らない。

なにしろ、米国株の動向が重要で、米国株が崩れていないうちは、長期金利の上昇があっても、それはマーケットの「許容範囲」だと言える。

(出所:Bloomberg)

つまるところ、米長期金利の上昇は、「良い」金利高と「悪い」金利高の局面にわかれるが、しばらくは「良い」金利高の局面にある可能性は大きい。

ゆえに、米ドル全体は遅れるものの、やはり米長期金利の上昇に追随する形で上昇していき、「悪い」金利高の局面に来たら、頭打ちになってまた売られる展開になると推測される。ごくシンプルな理屈として、米国株が崩れていないうちは、米長期金利の上昇は「良い」金利高とみなされるから、米ドル高は続くというわけだ。

■米ドル高が緩やかな理由に財政赤字の拡大に対する懸念も

もっとも、前述のように、マーケットの警戒感も根深い。トランプ氏の大規模減税は財源が不明確なところが多く、今後悪化すると予想されている財政赤字の拡大(1兆ドルとの試算もある)が懸念されれば、米国債の売り圧力が急速に上昇してくるだろう。

米国債の急落で米金利が急上昇となれば、株が耐えられず急落してくる局面も想定され、典型的な「悪い」金利高の局面に入っていく。

米ドル高が緩やかになっている背景にはこのような警戒感が控えているのかもしれない。

■米ドル高は少なくとも2018年春までは続くのではないか

しかし、このような懸念があっても、しばらく米ドル高が続く、すなわち「良い」金利高の局面が終わっていないと筆者は思う。

根拠として、目先の低インフレと、米国株の堅調が挙げられる。

税制改革により、2017年年内ではなく、来年(2018年)の株の売却(米国株高で基本は利益確定の動きとなる)が有利とされる環境の中、なかなか高まらない米インフレが債券売りを押さえ、米長期金利の上昇傾向は続いたとしても急上昇は回避され、その結果、米国株の堅調は維持される。

こういった「メリット」の側面が大きいから、「良い」金利高の局面もしばらく続くはずである。ゆえに、米ドル高は少なくとも2018年春までは続くのではないかと思う。

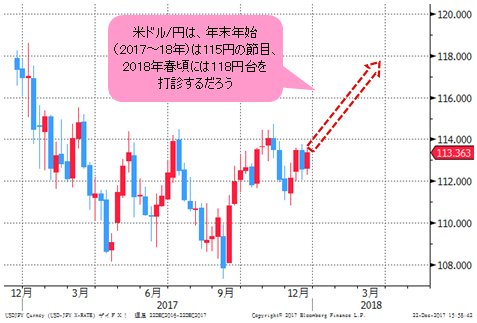

となると、年末年始(2017~18年)においては、薄商いとはいえ、基本的には米ドル高の基調が維持され、場合によっては薄商いだからこそ、米ドルは一段と上昇しやすく、目先、米長期金利との差を埋めるのではないかとみる。

米ドル/円で言えば、年末年始(2017~18年)は115円の節目、そして2018年春頃は118円台の打診、すなわち2017年年初来高値の「逆戻り」を果たすことになる。

(出所:Bloomberg)

■ユーロ/円、英ポンド/円は上昇しやすい

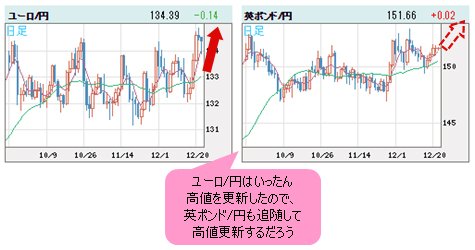

一方、米ドル高は総じて緩やかなものに留まり、またユーロ、英ポンドなど主要外貨に対する上昇スピードがさらに遅くなる可能性があるから、ユーロ/円、英ポンド/円は総じて上昇しやすいかと思われる。

実際、筆者の指摘どおり、ユーロ/円はいったん高値を更新したわけだから、これから英ポンド/円も追随して高値更新を果たすだろうと推測される。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

米ドル高が、ユーロや英ポンドなど主要外貨に対して緩やかなスピードに留まる理由は、やはり、米国のみでなく、ユーロ圏、英国も金融政策正常化に確実に踏み出し、来年(2018年)はそれを拡大していくと想定されるからだ。

この意味では、金融政策正常化の論議さえ正式に表明していない日銀政策との格差は拡大していく一方なので、しばらくはユーロ/円、英ポンド/円の上昇傾向が続くと思う。

■ドル/円、ポンド/円などの上値ターゲット、タイムリミットは?

筆者は米ドル/円の120円大台打診、またユーロ/円の140円、英ポンド/円の160円といった大台ターゲットを提示していたが、2018年春頃までに実現されなければ、逆に諦める必要があるかと思う。

【参考記事】

●米長期金利上昇で米ドル下げ一服。ユーロ/円、英ポンド/円は大幅上昇も!?(2017年12月1日、陳満咲杜)

なぜなら、しばらく米ドル高・円安が続くと思うが、2018年春以降一転して米ドル安・円高の局面が展開される可能性があるからだ。

一番の懸念はやはり米国株の急落がもたらす「悪い」金利高局面への展開だ。前述のように、「悪い」金利高の局面では、米長期金利の急上昇は米ドル高ではなく、米ドル安をもたらす要因になるから、円高局面への展開も避けられないかと思う。

米国株の調整があれば、比較的大規模なものになる可能性がある。なにしろ、リーマンショック以降、米国株はずっと上昇してきた上、三大指数はそろって歴史的高値を「普通」に更新し続けてきた。テクニカル上の視点では、米国株全体がかなり「買われすぎ」の状況だから、本格的な調整らしい調整が何年もなかった分、「悪い」金利上昇に耐えられず、1回大きく下落してくる局面は十分想定されるだろう。

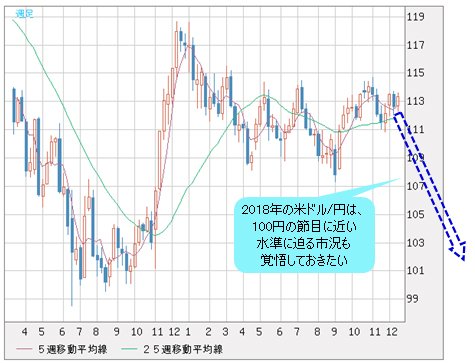

■2018年の米ドルは米国株次第

この意味では、2018年の米ドルは米国株次第だと言える。米国株の本格的な調整があれば、米ドル/円は110円割れはもちろん、場合によっては105円の節目割れもありえるだろう。一時的にせよ、100円の節目に近い水準(筆者は102~103円程度と想定)に迫る市況も覚悟しておきたい。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

このような展開になれば、当然のように、ユーロ/円、英ポンド/円も大きく崩れ、場合によってはかなりの波乱、すなわち一転してベア(下落)トレンドへ展開していく可能性も無視できない。

実際、来年(2018年)、米国株市場に波乱があれば、2008年ほどのインパクトはないにしても、一時的に世界的な株安をもたらす可能性が大きい。

しばらく来なかった本格的な「リスクオフ」の局面においては、米ドル/円よりもむしろユーロ/円や英ポンド/円などクロス円(米ドル以外の通貨と円との通貨ペア)の下落幅が大きくなるはずだ。2007年後半~2008年の前例にに照らして考えると、理屈はおのずとわかりやすいかと思う。

■米国株の動向を問わず、ユーロ、英ポンドなどは弱含みに

リンクしたように、2018年の米ドルは米国株次第と言ったものの、実は米国株の動向はどうであれ、ユーロや英ポンド、そして豪ドルなど主要外貨が米ドルに対して弱含みに推移する可能性は大きい。

基本的なシナリオとして、ユーロ/米ドル、英ポンド/米ドルは、年末年始(2017~18年)においては高値圏での推移を維持できるが、2018年新年早々に、再度頭打ちが図られるだろう。その後、徐々に切り下がり、2018年のどこかでユーロ/米ドルの1.11ドル割れ、また、英ポンド/米ドルの1.27ドル割れが想定される。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 週足)

したがって、2018年のクロス円はかなりの波乱となり、また、反動幅が大きくなりそうで、トレードの対象としてふさわしいかもしれない。

ユーロ/円を例とすれば、140円の節目打診がないとしても、135円~137円の大台打診が十分想定されるが、そこから反転があれば、最大120円の節目割れもあり得るほど、来年(2018年)はクロス円相場の波乱がマーケットのメインテーマになってこよう。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 週足)

このあたりの理屈は、また2018年新年号にて詳説したい。それでは皆様、よいお年を!

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)