■永沢氏:個人投資家を相手にバケットショップ(店頭FX)をやっていいか疑問。原則禁止も考えたほうがいい

永沢メンバー それから、もう1つ私は本日、神田先生からお示しいただきました4つの論点のうちの特に2、3、4について全く同じような感想を持っておりますし、また、特に2番については2の後半、業者の選択も自己責任としていいのかというところの問題提起について、特に店頭FX取引をされている投資家の方々に、もっと本当は本来開示されるべき情報が開示されていないのではないか、スリッページも含めていろいろな意味で何かトラブルがあると、いろいろなことをいろいろなところで文句を言われていらっしゃるわけですが、こういったことも含めて、本来開示されるべき情報がされていないことをもっと改善していくべきではないかと、例えば1つ思ったりもしています。

また、情報開示では解消できない問題が、先生の資料の3になるかと思いますが、私も、バケットショップは原則禁止というのが、私も証券のほうからいろいろなことにかかわっておりますので、やはり今の、顧客を相手方にして取引する形態は、インターバンク、機関投資家、本当にプロの方々だけでかみあっている取引ならともかく、個人を相手にしていいのだろうかというのが素朴に本当に疑問と思っています。

■永沢氏:なぜかと言われてもうまく説明はできないが、取引所FXはレバレッジ規制の強化はしなくてよく、店頭FXはレバレッジ規制を強化すべき

永沢メンバー どのようにしてここをしたらいいのか分かりませんが、倍率規制としたら店頭のほうだけ強化ということも、もしかしたらあり得るのではないかということを、情報開示の拡充とともに、こちらの部分だけでも倍率規制を入れることは、強化するということもあってもいいのかなと今感じ始めているところです。

それはなぜかと言われてもうまく説明はできないのですが、もしかしたら店頭と取引所とは差をつけてもいいのかもしれないと、本日の説明などをお聞きしながら思い始めているところです。

最後に、本日協会から先だっての質問に対してていねいに答えていただき、ありがたいと思いました。

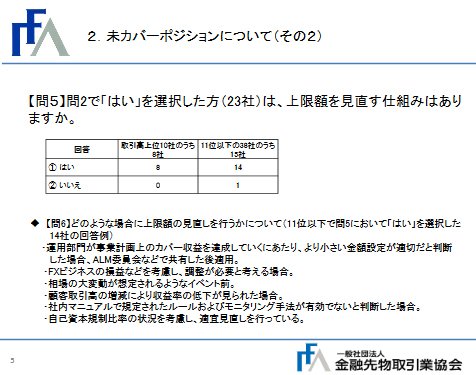

坂先生と同様に、やはり各社ばらつきがあること、ばらつきが多い現状が見えてくることに不安を覚えました。特に未カバーポジションについて、資料の中で5ページで「いいえ」と回答した社があるという現実にまず驚きました。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料3「金融先物取引業協会資料」より、5ページの「未カバーポジションについて(その2)」を掲載

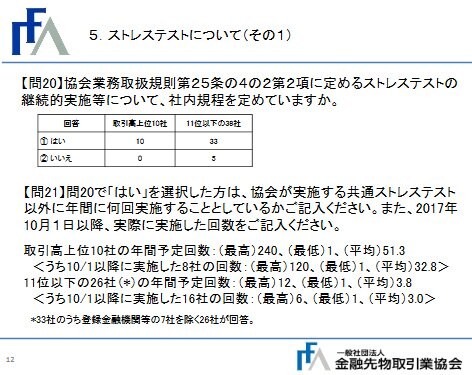

また、先ほど12ページのストレステストに関する社内規定がない社があることに関して今後指導しますということでしたが、なぜまだできていないのかというところがやはりすごく疑問ですし、指導してできるんだろうかということも一方で、長い間こういうような自主規制が定められていて業界で持っているのに、そういったところが未だにあることが危惧されるところで、「頑張ります」では済まないのではないかと、今日のご回答をいただきながら思いました。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料3「金融先物取引業協会資料」より、12ページの「ストレステストについて(その1)」を掲載

一方で、今日、3社合わせてご説明されましたが、非常に進んでいらっしゃるところもあるようだということは認識をさせていただいたところです。

以上で私の意見は終わらせていただきたいと思います。

池尾座長 どうもありがとうございました。いかがでしょうか。では、勝尾さん。

■勝尾教授:システミックリスクへの対応という議論と店頭FXにおける公正性の確保に関する議論は分けて行うべき

勝尾裕子メンバー(学習院大学経済学部 教授。以下、「勝尾メンバー」と記載) ご報告ありがとうございました。

全体的なお話で、方向性がよく分からないということを申し上げたいと思います。

まず、システミックリスクにどのように対応していくのかという議論と、それと、そもそものこの店頭FX取引における公正性をどのように確保するのかという、ある程度重なりがあるけれども次元がややずれている論点もあり、そこを少し整理してこれからどこに重点を置くのかを、われわれがたぶん議論しながらだとは思いますが、いったん事務局で整理いただくとよろしいかなと思います。

システミックリスクに関しては、今回、神田先生が出してくださった対応策が大変参考になると個人的には思いました。とりわけ、倍率規制のみを取り上げて決済リスクへの対応に取り組むということではなくて、全体としての制度設計を行うべきだということが明らかになったのではないかと思います。

具体的には、財務規制や、ストレステストの必要ならば統一化あるいは強化ということで、あとは、協会や金融庁への報告制度の整備、あるいは、監査制度をもう少し強化するといった、全体としての制度設計の中で倍率規制を位置付けていくことが、システミックリスクに対応する本来のあり方だろうと感じています。

もう1点、取引の公正さの確保に関しては、これは非常に難しいと思うのですが、ただ、システミックリスクも重要ですが、取引の公正性の確保は金融取引に限らず取引における必要最低限満たされなければならないものだと思いますので、これが満たされていない以上、次のステップに話を進めるのはなにか順番が違うのではないかとも思っています。

そもそも利益相反関係にあるというビジネスモデルである以上は、しかも、情報に非対称性が存在するということですから、どうしても顧客側、情報のない側に損失を押し付けられてしまうという構造である以上、そういったものを全て禁止するのを【聞き取り不明】とか、ある程度規制を設けながら続けるのかといった、バケットショップを原則禁止するのかということも含めて、取引の透明性をどのように確保し、取引の不公正性を排除するのかと、そこの議論を一度しっかりする必要があると強く感じています。以上です。

池尾座長 では上柳さん。

■上柳弁護士:取引所FXのストレステストで出た最大想定損失額は568億円。これに店頭FXの取引規模をかけ算するとゾッとする

上柳敏郎メンバー(東京駿河台法律事務所 弁護士。以下、「上柳メンバー」と記載) ありがとうございます。私は他のメンバーがおっしゃった現状認識、対処法に全面的に賛同ですので、それだけ申し上げればいいのか分かりませんが、少しだけお願いします。

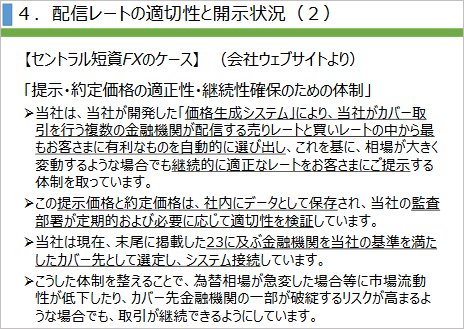

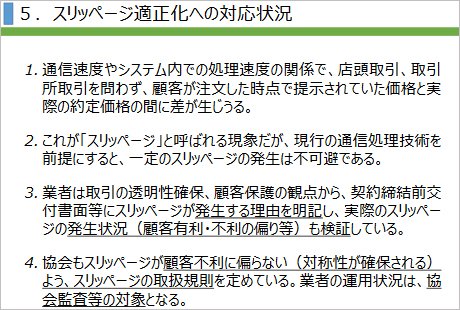

まず、最低限、いわゆる記録の問題で、アメリカが先行しているようですが、必須だろうと思います。私が若干誤解していればまた修正をしていただきたいのですが、今日、追加のご報告いただきました中で資料4、セントラル短資さんからご報告いただいた中で、例えば5ページに、提示価格と約定価格は保存が社内にされている、また、6ページに、スリッページについて、発生状況も含めて検証がされている。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料4「GMOクリック証券・SBI証券・セントラル短資FX資料」より、5ページの「配信レートの適切性と開示状況(2)」を掲載

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料4「GMOクリック証券・SBI証券・セントラル短資FX資料」より、6ページの「スリッページ適正化への対応状況」を掲載

上柳メンバー これはたぶん私の理解では、個別の取引についての具体的なデータがないとこのように言えないはずですので、それを私にすぐ見せろというわけではないですが、当局なり、あるいは訴訟等に必要な場合には公開していただくということは、今でもできるんだと思いますし、全体についてもお願いしたいというのが1点です。

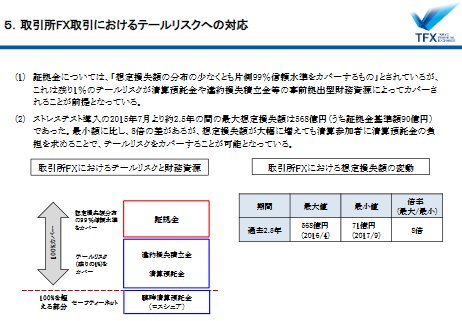

2つ目は、ストレステストの問題です。これはぜひお願いしたいということにつきるんですが、従来重ねてかもしれませんが、資料5、取引所から、私は前回あまり気が付いていなかったですが、6ページのところに、取引所さんがやられているストレステストの実績として、最大想定損失額が2016年の4月に568億円になったと、こういうことが書いてありますが、これも取引所だけではなく店頭取引についても同じように常時というか、それから坂メンバーが指摘されたように、日中の最高値を含めて検証されることが必要ではないかと思います。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料5「東京金融取引所資料」より、6ページの「取引所FX取引におけるテールリスクへの対応」を掲載

上柳メンバー 取引所さんのページの568億円という数字は、かなり大きいような気がしまして、失礼な言い方、あるいは誤解をしている面があるかも分かりませんが、事務局から事前にいただいた資料によると、店頭取引とそれから市場取引所取引の少なくとも取引高の規模は全く違いますので、これを取引高の比率で単純に桁数をかければいいということではもちろんないと思うのですが、少しゾっとする数字だと認識しました。

■上柳弁護士:金融商品取引についてはバケットショップ(店頭取引)は原則禁止というのが議論の出発点

上柳メンバー 3つ目ですが、きょうは神田先生からご指摘がありましたように、あるいはそのときの応答でも申しましたように、バケットショップがいわゆる金融商品取引についてはむしろ原則禁止ではないかということは、出発点として確認したほうがいいと思います。

確かに、銀行が使っておられた外為についてはそうではなかったという歴史があるというふうに、神田先生からはお話がありましたが、現在少なくともFXは金融商品取引的に社会から受け止められているのではないかと思いますので、そちらに近づけて規制なりルールづくりとしては考えるべきではないかと。

それは、かなりいずれは、これはまた神田先生からご指摘がありましたように、ファーストベストではないけれども倍率規制をということにはなるのかもしれませんし、前回、荒井弁護士から指摘がありましたがそういう問題も倍率規制で、全体の市場規模が抑制的になればある程度は抑制されるところがあるのではないかと思い、例えば今、数字としては10倍という数字が出ておりますが、十分考慮に値する、ぜひ、実現していただきたいと思います。

さらに、先ほどの補足的な話かもしれませんが、店頭取引と取引所取引との均衡の問題です。永沢委員のほうからは若干差異を認めてもいいのではないかというご趣旨もありましたが、基本的にはイコールフッティングでということではないかと思います。

少なくとも倍率の問題とか、あるいはストレステスト、データ保存の問題については共通にして、そこでコストがかかる部分もあるかもしれませんが、それは取引に付随するコストだということで内部化していくことが必要ではないかと思います。

そういう意味では、いろいろ経緯があって取引所取引についてはいわゆる不招請勧誘の禁止を緩和というか、制限をはずしたわけですが、私はこれは元に戻してもいいのかなという意味で、店頭取引と取引所取引が、ある意味では均衡化されることが基本的視点ではないかと考えています。以上です。

池尾座長 はい、どうぞ。

■勝尾教授:店頭FXと取引所FXでは負っているリスクが異なるので、同じような規制内容は適当ではない

勝尾メンバー 今の上柳メンバーのご意見の中で、イコールフッティングというご意見がございました。

恐れ入りますが、例えば、リスクへの対応手段の違い、リスクの種類を見ていったらすぐに確認いただけるとおり、①の未収金リスクは両方負っていますが、カバー取引先の破綻リスク、これが未カバーポジションに対するリスクというものは、取引所は負っていないのに対して店頭のほうは負っているということで、負っているリスクの種類が違う、むしろ店頭のほうが多いということですので、単純に同じような規制、あるいは同じような程度のレベルでいいということではないだろうと理解しております。

池尾座長 はい、どうぞ。

今の上柳メンバーのご意見の中で…

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)