■2018年10月8日、日本のFXは20周年を迎えた

本記事を公開した10月8日。この日は「FXの日」という記念日だということをご存じだろうか?

今から20年前の1998年10月8日、ダイワフューチャーズ(現ひまわり証券)がスタートさせていたFXサービスで、日本最初のFX取引が成立した。だから、10月8日は「FXの日」として、日本記念日協会に正式登録されているのだ。

ということは、日本のFXは本記事を公開した2018年10月8日で、ちょうど20周年という歴史的節目を迎えたことになる。

“日本のFX、発祥の地”であるひまわり証券では、「FX20周年記念」の特設サイトが開設され、目下、2大キャンペーンが実施されている。

その「FX20周年記念」特設サイトには「FXの歴史」というコーナーがあるのだが、その最初の3項目には実に興味深いことが書かれている。本記事ではFX20周年という節目の日に、この最初の3項目付近のことを取り上げたい。

本記事のポイントは以下の3つだ。

ノーベル賞学者云々の話が最終的には「FXの日」につながるはずなのだが、さて、どうなりますか。

なお、上記ポイント(1)では「ノーベル賞学者は信じるな!」ということを挙げており、これからその話を進めていくが、これは「京都大学の本庶佑特別教授がこのたびノーベル医学生理学賞を受賞したこと」とか、「ノーベル経済学賞はノーベルが設けたものではなく、本当の意味でのノーベル賞ではない」といったこととは関係がない。

■ノーベル賞受賞者が言ってるからといって信じてはいけない!

さて、今、筆者の手元にはある投資本がある。そして、その本の帯には「ノーベル経済学賞受賞者が導き出した資産形成手法だから信じられる」的なことが書かれている。

この投資本の全体的な内容は悪くないと思うのだが、「ノーベル経済学賞受賞者が言っているから…」というところで思考停止するような宣伝文句はどうかと筆者は思ったのである。

浅学非才の筆者がノーベル経済学賞に楯突くことに気が引ける部分があるのも確かなのだが、しかし、投資の世界では、「ノーベル経済学賞受賞者が言っているからといって信じてはいけない!」という教訓を与えてくれた、歴史に残る生々しい実例が存在するのだ。

それが1998年に起こった巨大ヘッジファンド「LTCM」(ロングターム・キャピタル・マネジメント)の事実上の破綻だ。

■レバレッジをかけ、アービトラージ(裁定取引)をやっていた

ロングターム(長期間)という名前に反し、比較的短い年月で消えてなくなったLTCMが運用を開始したのは1994年のことだった。

投資銀行、ソロモン・ブラザーズで債券トレーダーとして莫大な利益を上げていたジョン・メリウェザーらのチームが中心となって設立されたヘッジファンド、それがLTCMだ。

その投資戦略の基本にあったのはアービトラージ(裁定取引)。

本来同一であるはずのモノに、違う場所で違う価格がついているとき、割安な方を買って(ロングして)、それと同時に割高な方を売る(ショートする)。そしてその後、価格差が元に戻ったとき、買いと売りを同時に決済して利益を上げる──これが基本的なアービトラージの考え方だ。

投資といえば、ある銘柄が上がると予想すれば買いから入り、下がると予想すれば売りから入り、その後は相場が上にいくのか、下にいくのかに神経を尖らせる、というのが非常によくあるやり方。これは相場の方向性に賭けているわけだが、アービトラージは買いと売りを同時にやっているから、相場の方向性には賭けておらず、相場の上下動に一喜一憂する必要はない。

アービトラージにおいて注目されるのはあくまで2つの銘柄の価格差であり、上昇相場であろうが、下落相場であろうが、相場の善し悪しにかかわらず、利益を上げることが可能とされている。

東京証券取引所(東証)に上場されているトヨタ自動車株と名古屋証券取引所(名証)に上場されているトヨタ自動車株にもしも価格差が生じていたら、一方を買って、同時に一方を売る。東証と名証のトヨタ自動車株に本質的な違いはないはずなので、いずれ価格差は縮まるはず。そこで決済する。アービトラージの例を挙げれば、こんなことになる。

上記はかなりシンプルな例であり、LTCMはたぶんこんな形でトヨタ自動車株を取引したことはなかっただろうが、たとえば、米国債であれば、2年債、5年債、10年債、30年債などさまざまな年限があり、償還までの期間もさまざまであり、さらに現物と先物があり、相対取引でよく取引されるので取引される場所もさまざまということになっている。

LTCMはこのようなさまざまな国債などの膨大な過去の取引データをコンピューターを使って解析し、それぞれの銘柄間の適正な利回り差を示すモデルを構築した。そして、実際の市場でモデルが示す適正値からの乖離が見られたら、割安になった方を買い、割高になった方を売って、乖離を適正値付近まで戻るのを待ち、決済するのである。

このような価格差の歪みに取引チャンスを見いだすやり方は、レラティブバリュー戦略(相対価値戦略)と呼ばれている。

ただ、適正値からの乖離が見られるといっても、通常、その幅はわずかなものなので、LTCMはレバレッジをガンガンかけて取引していた。これも今後の話の展開で大きなポイントとなってくる。

■LTCMにはノーベル賞受賞者が2人も参加!

このLTCMには著名人が多数加わっており、ドリームチームと言われていた。たとえば、かのアラン・グリーンスパンFRB(米連邦準備制度理事会)議長の元で副議長を務めており、グリーンスパンの次のFRB議長とも目されていたデビッド・マリンズなども加わっていた。

そして、学者の中でピカピカ光っていたのはスタンフォード大学大学院教授のマイロン・ショールズとハーバード・ビジネススクール教授のロバート・マートンだった。

マイロン・ショールズは元々は学究肌ではなく、次々とベンチャー事業に手を出すような人だったという。世界の税制に精通し、「税金をまともに払うのは愚の骨頂だ」と言ったこともあるそうだ。投資家へのLTCMの売り込みにも弁舌鮮やかに力を発揮した (C)Bloomberg/Getty Images

オプション価格の算出に使うブラック=ショールズ式。中身はよくわからなくても(筆者もわからない)、トレーダーだったら、その名前ぐらいは聞いたことがある人は結構いるのではないだろうか。このブラック=ショールズ式を完成させた1人がマイロン・ショールズであり、その厳密な数学的証明を行ったのがロバート・マートンだ。

ファイナンス理論の分野で天才と言われたロバート・Cマートン。その父は「予言の自己成就(自己充足的予言)」の説を唱えた社会科学者のロバート・K・マートンだ (C)Sygma/Getty Images

この2人、LTCM創設時点でノーベル賞の最有力候補と言われていた経済学界の大物だった。そして、1997年に実際、ブラック=ショールズ式の功績により、2人揃ってノーベル経済学賞を受賞している。

LTCMはノーベル経済学賞受賞者が2人も参加しているヘッジファンドということだったのだ。まさにドリームチームである。

■ドリームチームが運用し、年利40%超もの大きなリターン!

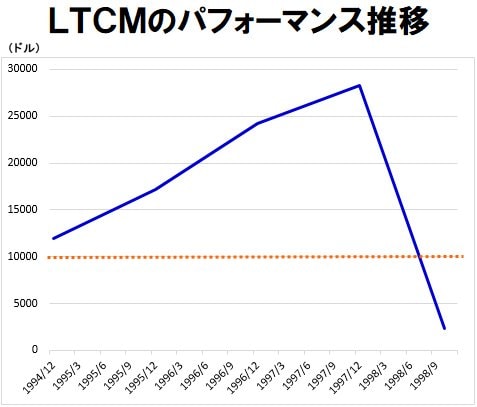

このLTCM、最初から目覚ましいパフォーマンスを叩き出した。その年間平均利回りは40%を超えていたという。

ドリームチームが運用し、年利40%超もの大きなリターンを安定的に叩き出しているように見えたヘッジファンド・LTCM。そこには世界の大手金融機関などから資金がジャンジャカ集まってきた。資金が集まりすぎたので、途中でその一部を返還したほどだ。

その一方、LTCMのやり方を模倣する存在も現れ、先進国の債券などでは価格差の歪みが少なくなり、投資チャンスが少なくなっていった。でも、資金は集まってくるから運用はしなくてはならない。そこでM&Aを発表した2社の株式とか、似た要素を持った2社の株式とか、新興国の国債など、売りと買いを同時にやる手法とはいえ、リスクが高いと思われるモノへ投資する割合が増えていったようだ。

さらに最後の方になるとLTCMは「エクイティ・ボラティリティの売り」ということもやり始めた。これは株式のボラティリティ(変動性)が低くなる方に賭ける戦略だ。最近、話題になった言葉でいえば、どうも「VIX指数の売り」と同じことのようだ。そこに大きなリスクが潜んでいることは、以下の記事をご覧いただくとわかるとおり。

【参考記事】

●NYダウ、史上最大の暴落にVIX指数の影。ビットコインも真っ青。2日で96%下落って!?

先ほど述べたとおり、LTCMにはたくさん資金が集まってきたのだが、彼らが実はリスクの高いこともやっているという認識は出資者の側にはなかったのだろうか?

LTCMのことを描いた書籍『天才たちの誤算 【ドキュメント】LTCM破綻』から引用してみよう。当時存在した投資銀行・メリルリンチのリスク・マネージャーはこんなふうに語っていた。

「ロングタームが問題を起こそうなどとは、考えてもみませんでした。リスク管理の専門家として知られていた連中ですから。リスク管理を教え、設計した当人ですからね」メリルのリスク・マネジャーで、アイルランドでパートナーと大いにゴルフを楽しんだダン・ナポリは言う。「なにせ、相手はノーベル賞受賞者ですよ!」

筆者のような一般庶民ではなく、投資銀行に在籍しているような金融の専門家でも「ノーベル経済学賞受賞者が言っているから…」と思考停止に陥っていたのだ。

そして、ノーベル経済学賞受賞者たちを含むチームは市場に存在するリスクを低く見積もりすぎる一方、ノーベル経済学賞受賞者がもたらした信用力などによって得られた過剰な資金も結果的に災いしてLTCMは危機に陥っていったのだった(過剰資金によって過大なポジションを取ったあと、LTCMは損失が拡大し、今度は資金が足りないと泣くのではあるが…)。

■ロシア危機が起こって、損失が超絶拡大したLTCM

LTCMが深刻な危機に陥ったのは1998年夏のことだった。

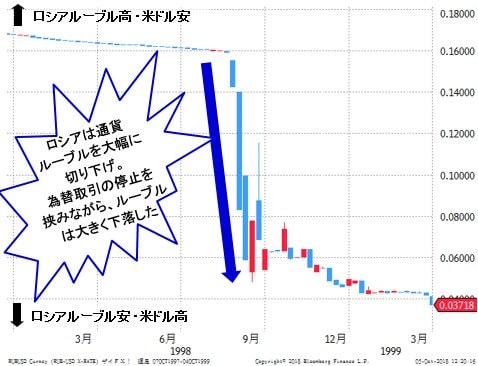

1997年に起きたアジア通貨危機からの流れで、1998年に起きたのがロシア危機だった。

1998年8月、財政の悪化したロシアは通貨ルーブルを切り下げるとともに、90日間の対外債務の支払停止(モラトリアム)という措置に出た。さらに為替取引を全面的に停止するようなことまであった。

※通常取引される通貨ペアは米ドル/ロシアルーブルだが、それを逆転させたロシアルーブル/米ドルを掲載 (出所:Bloomberg)

このようなことから、金融市場ではいわゆる「質への逃避」が起きたのだった。

ざっくり言えば、LTCMが買っているのは割安になっている、信用力の低い債券などだったが、そういった割安なものは叩き売られ、さらに割安になった。一方、米国債、ドイツ国債など信用力の高い債券は割高になっているのにますます買われた。LTCMが売っているものの価格はさらに上がっていったのだ。

LTCMは売りと買いで股裂き状態になった。

困ったLTCMは心細くなってきた自己資金を補うため、さまざまなところに出資を募り始めた。その中にはあのウォーレン・バフェットやジョージ・ソロスも含まれていたという。

そして、さまざまな金融機関も出資勧誘の対象だったが、出資するならポートフォリオの中身を見せろなどと言われて見せた結果、そのような金融機関のトレーダーにLTCMのポジションが狙い撃ちされ、股裂き状態がさらにひどくなるといったこともあったらしい。

1998年8月末時点でLTCMの資本金は22億ドル(当時の米ドル/円レート、1ドル=140円として3080億円)だったという。それにレバレッジをかけ、LTCMは1250億ドル(17兆5000億円)ものポジションを持っていたそうだ。そして、それを担保としてデリバティブ取引を行っており、その想定元本は1兆2500億ドル(175兆円)!にも達していたと言われている。

買いと売りを組み合わせる、本来はリスクが低そうな取引が基本とはいえ、LTCMさん、いくら何でもリスク取り過ぎだろう、という状態になっていたのだ。9月に入ると、LTCMは1日、数十億円、場合によっては数百億円も損失が拡大する事態となり、自己資金の枯渇が迫る状況となっていた。

※LTCMに当初1万ドル投資した場合のパフォーマンスの推移

※「The Personal Finance Engineer」のデータより、ザイFX!編集部が作成

■LTCMが相場の世界に残したノーベル賞の教訓

私利私欲からリスクを取った1つのヘッジファンドが破綻しようがどうしようが、勝手にさせておけばいいはずだが、前述のとおり、LTCMのポジションは非常に巨大なものだった。さらに、いくつもの有力金融機関がLTCMとデリバティブの取引をしていたり、LTCMへ出資していたり、LTCMと似た取引を自分たちでもやったりしていたため、LTCMが完全に破綻したら世界の金融市場に与える影響が大きすぎるだろう、とFRBは判断した。

そうした中、ウォーレン・バフェットがゴールドマンサックスなどとともに、LTCMのポートフォリオを買い取るといった交渉も進められたが土壇場でまとまらないなど、散々すったもんだがあったあげく、最終的にはFRB主導で、大手民間金融機関がズラリ揃った異例中の異例の話し合いが行われ、14の金融機関が共同でLTCM救済の資本注入を行うことが1998年9月23日に決定された。LTCMは事実上、破綻したのだが、救済されたのである。

さらにこのような状況を受け、FRBは3ヵ月間で3回も利下げを行うこととなった。

LTCMには資本注入が行われたが、ポジションを徐々に解消していって、最終的にはファンドを清算することを前提とした資本注入だった。

「ノーベル経済学賞受賞者が言っているからといって、それだけで信じてはいけない!」という重い教訓を投資の世界に残し、こうしてLTCMは消えてなくなっていったのだった。

■米ドル/円が3日間で22円以上もの大暴落!

このようなことが1998年8月から9月にかけて起こったあと、10月になって起こったのが米ドル/円の大暴落だった。ここで本記事は話がFXに戻ってくる。

1998年10月6日に高値134.25円だった米ドル/円はその2日後の10月8日には安値111.85円まで暴落したのだった(※)。3日間で実に22円以上もの大暴落だ。今年、2018年の米ドル/円は約10ヵ月で10円ほどの値幅しか出ていないが、このときはわずか3日間でその倍以上も動く大相場が巻き起こったのだった(※為替レートはBloombergのもの)。

(出所:Bloomberg)

これが本記事の最初に上げた3つのポイントのうちの2つめ、「(2)米ドル/円が3日で22円の大暴落」だ。

LTCMの事実上の破綻が、米ドル/円相場にどのように影響を与えたのか、細かい成り行きまではわからないが、FXの世界ではこのときの暴落を“LTCMショック”と表現することがある。

本記事の最初に紹介したひまわり証券の「FX20周年記念」特設サイトでも、「LTCM(世界最強と呼ばれたヘッジファンド会社)の破綻をキッカケにして2日間で20円の大暴落となる」と記載されており、LTCMの問題がこの米ドル/円大暴落のキッカケとされている。

ロシア危機が起こり、LTCMが事実上破綻した状況なら、リスクオフの流れになっていたのは間違いないだろうが、それにしても、米ドル/円が短期間によくこれだけ下げたものだ。

なお、この米ドル/円暴落については、ジュリアン・ロバートソン率いる大手ヘッジファンド、タイガー・マネジメント(タイガー・ファンド)が「10月7日の円急騰で20億ドルの損失を出した」との報道もあったそうで、暴落の主因はLTCMよりタイガー・ファンドにあり、との見方もあったようだ。

【参考記事】

●YEN蔵さんに聞く為替ディーラーの世界(3) ドル/円が3時間で10円下がった暴落相場

■FXサービスが始まっても約2ヵ月間、取引ゼロ!?

そして、ここでついに本記事の話は「FXの日」に戻ってくる。

1998年4月に外国為替及び外国貿易法(外為法)が改正された。これを受け、FXサービスを開始したのがひまわり証券の前身であるダイワフューチャーズだった。その最初の取引が成立したのが1998年10月8日であり、この日が「FXの日」に制定されたわけだが、このダイワフューチャーズのFXサービスが開始されたのがいつかを改めて確認してみると──これが2018年10月ではなく、その2ヵ月前の2018年8月なのである。

“LTCMショック”に驚く前にまず驚かなくてはいけないことがある。それは日本初のFXがサービスインしてから約2ヵ月間は1つも取引が行われなかったということだ!!

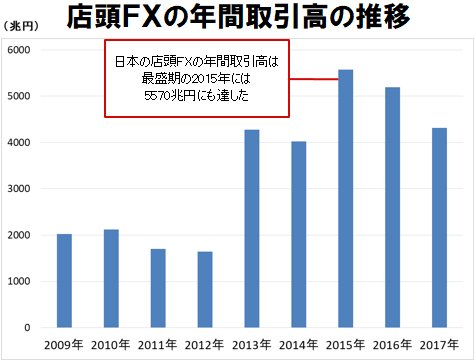

今や日本のFX取引高は最盛期には年間5570兆円(※)以上にも及び、日本は世界に冠たるFX先進国となっている。しかし、そんな日本のFXもルーツをたどれば、20年前に約2ヵ月間もの間、約定が1つもない状態から始まっているということなのだ。

あまりの違いにクラクラする。そんな時代もあったのだ。

(※金融先物取引業協会が発表している店頭FXのデータ。取引高が最高だった2015年のもの)

※金融先物取引業協会発表のデータより、ザイFX!編集部が作成

ちなみに当時、ダイワフューチャーズ(現ひまわり証券)がスタートさせたFXサービスでは、通貨ペアは米ドル/円の1種類のみ。オンラインでは取引できず、注文は電話のみ。片道で1ドルあたり10銭の手数料がかかり、取引単位は10万ドル、最低でも証拠金として300万円を預けなければならなかったという。

当時、どれぐらいのスプレッドだったかはわからないが、2018年の今、SBI FXトレードならわずか1ドルから取引可能で、米ドル/円スプレッドは0.27銭原則固定という狭さ。取引手数料は当然のように無料だ。

また、当時は米ドル/円という1種類の通貨ペアしか取引できなかったというが、今現在、サクソバンク証券[スタンダードコース]なら158通貨ペアもの取引が可能だ。

■“LTCMショック”の時に「日本初のFXの約定」が!!

「日本初のFXの約定」があった1998年10月8日は先ほど触れた“LTCMショック”などと言われる米ドル/円大暴落の最終日。

ついに本記事のポイント(3)として挙げた「(3)日本初のFX取引は大暴落の最中に行われた」という話までやってきた。

1998年10月8日の米ドル/円は121.45円から始まり、123.40円の高値をつけたあと、111.85円の安値をつけており、この日だけで10円前後も下げているわけだが、かなり長い下ヒゲもつけている。この下ヒゲの値幅だけで7.0円もある(※為替レートはBloombergのもの)。

(出所:Bloomberg)

日本初のFX取引を行った人は、まだまだ下がると思って米ドル/円を売ったのだろうか、それともこれだけ下がればリバウンドがあると思って買ったのだろうか。もしもその人に会えたなら、ぜひ、話を聞いてみたい。

これだけの短期間での大暴落。どちらにしても、為替市場は騒然とした雰囲気だったはずだ。そんな中、日本のFXは静かに船出していったのだった。

(本記事執筆にあたっては、ロジャー・ローウェンスタイン著『天才たちの誤算 【ドキュメント】LTCM破綻』(日本経済新聞社)、野村資本市場研究所・淵田康之氏の「ヘッジファンド問題の行方」というレポートなどを参考にさせていただきました)

(ザイFX!編集長・井口稔 編集協力/ザイFX!編集部・庄司正高)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)