■株も為替もやはり、リスクオン再来!

前回(9月6日)のコラムでも、リスクオンの再来について注意喚起した。

【参考記事】

●フラッシュ・クラッシュは187週スパンで起こった必然!? リスクオン再来は近い!(2019年9月6日、陳満咲杜)

そのとおりに、米国株はあと少しでまた史上最高値更新の状況にあり、だいぶ出遅れた日経平均も急速に反騰してきた。

(出所:TradingView)

(出所:TradingView)

そして、米ドル/円は108円の大台を回復、ユーロ/円も120円の節目寸前まで迫ってきた。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

そして、昨晩(9月12日)の出来事が、一段と筆者の見方を証左したとみる。それは他ならぬ、ユーロの切り返しだ。

■ユーロが売られたあとに一転上昇して狼狽した人たち

切り返しとは反騰のことなので、言ってみれば、ユーロの反騰自体が大半の市場関係者にとってサプライズであったはずだ。だからこそ、大きなサインを灯してくれたとみる。

もっとも、9月のECB(欧州中央銀行)理事会に関する事前予想では、「利下げするが、QE(量的緩和)はしないだろう」という予想が、市場の主流のようだった。その予想を見事に破ったドラギECB総裁は、市場関係者を驚かせ、ユーロ/米ドルは一時、9月3日(火)安値の再打診まで急落した。

しかし、その後、ユーロ/米ドルは一転して買われ、ザラ場安値の1.0927ドルに対して、終値では1.1056ドルとずいぶん高く引けた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 1時間足)

この値動きは、多くの市場関係者にとって2回目のサプライズとなり、また、2回目の方がより「ショック」だったかもしれない。

何しろ、「ECBの量的緩和再開11月から実施、月額200億ユーロ」といった政策内容は、時期にしても金額にしても市場関係者の想定と違ったから、本来ユーロは一直線に安値を更新、またガンガン下値を切り込んでいく「はず」だった。

ワケ知り顔に「QEはまだ早い」と語っていた「相場解釈屋」たちが顔色を失い、サプライズを受けて「ユーロ売り」が叫ばれた途端、市況はまた大きく反転した。狼狽するのも当然だった。

■なぜ、ユーロ/米ドルの反騰を予想できた?

筆者の場合は、最初からユーロ安の継続に懐疑的であった。本コラムでも強調していたように、リスクオンの再来なら本来、米ドルは対円以外では売られるはずだと思っていた。

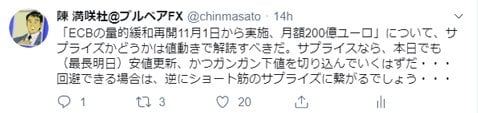

実際、ECBの金融政策発表にサプライズがあっても大して動揺しなかった上、今回の金融政策発表はユーロの内部構造を検証する好機だとも思っていた。実際、金融政策発表後、ユーロ/米ドルが安値更新するかしないかのうち、筆者は以下のようにつぶやいていた。

当然のように、それは反騰の市況を見込んだ発言だった。では、なぜECBの金融政策を無視してまで反転を予想できたかと聞かれると、答えは1つしかない。市場の内部構造を信じているからだ。

つまるところ、市場の内部構造がすべてを決定する、つまり、巷の常識と相反して、ファンダメンタルズがトレンドを決定するのではなく、トレンド(メインとなる大きな流れ)ありきでファンダメンタルズに対する解釈や見方を決定するのである。筆者に言わせれば、これこそが相場の真実であり、また、ウォール街の面々が一般投資家に教えたくない「秘密」である。

【参考記事】

●陳 満咲杜さんに聞く(2) ~相場はファンダメンタルズによって動くのではない!~

●陳 満咲杜さんに聞く(4) ~ファンダメンタルズについて考えるのは取引にマイナス!~

【FX初心者のための基礎知識入門】

●FXのファンダメンタルズに含まれるものは? 結果が良くても通貨は下落するかも…!?

結論から申し上げると、昨日(9月12日)のユーロの反騰が多くの市場関係者にとって「サプライズ」であったからこそ、ユーロは底打ちをいったん確認、しばらく反騰してくる市況が予想される。

ユーロ/米ドルの反騰はユーロ/円の反騰をもたらすから、円安を通じてリスクオンの流れを加速していくはずとみる。

もちろん、それには米ドル/円の堅調も前提条件になるが、リスクオンなら、米ドル/円は切り返しを継続、また、少なくとも中段保ち合いは保てるだろう。本コラムですでに指摘したように、結果的に8月26日(月)の米ドル/円の陽線引けは、底打ちを象徴する「リバーサル・デー」の役割を果たした公算が高い。

ユーロ/米ドルの切り返しは、テクニカル上、強気「リバーサル」のサインを再点灯したから、ここから上昇しやすいとみるが、テクニカル上の視点はまた次回に譲り、今回は政策効果と逆行している市況に焦点を当てたい。

■2016年1月、日銀がマイナス金利を導入したときと同じ動き

前述のように、ユーロがしばらく反騰してくるだろうといった見方は、昨日(9月12日)のECB金融政策発表時の値動きで検証されたから、実際、そうなる可能性が高いといえるわけだ。

8月23日(金)の本コラムにて、ドルインデックス頭打ちの可能性を指摘したが、9月3日(火)に高値更新することがあっても、その見方は変えなかった。

【参考記事】

●猫も杓子も警戒なら、危機は発生しにくい。もっとも危惧される英ポンド安に変化の兆し(陳満咲杜、2019年8月23日)

そもそも9月3日(火)の高値更新は一時的なものに留まり、同日から反落してきたから、むしろ、それは筆者が8月23日(金)のコラムにおいて提示した週足での見方を強化した効果があったのではないかと思う。

だから、ECBの金融政策がどうであれ、大した動揺はなかった。相場は真実を知っているから、冷静に市況の推移を見守れたわけだ。

そして、歴史は繰り返すものであり、昨晩(9月12日)のユーロの値動きは、あの通貨ペアのあの時の値動きを思い出させた。

あの通貨ペアとは米ドル/円であり、あの時とは2016年1月28日(木)~29日(金)の日銀金融政策決定会合だった。

同会合にて初めて「マイナス金利付き量的・質的金融緩和」政策の導入が決定されたが、その後の市況はチャートが示すとおり、米ドル/円は上昇ではなく、大きく反落した(要するに円高)から、経済学教科書の教えとまったく反対の値動きを演じたことになる。

(出所:TradingView)

相場は理外の理、また、理外の理が鮮明化されればされるほど、そこに儲けのチャンスがある。ゆえに、しばらくユーロは切り返しを継続するだろうと思うわけだ。

物知りセンセイや言い訳のうまい解釈屋の話を聞くヒマがあったら、ユーロを買っておけと言いたいところだ……市況はいかに。

(12:40執筆)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)