アマゾンがビットコイン決済を採用?

中国は先週末(7月23日)、トランプ政権時代の商務長官に反外国制裁法の適用を発表しました。

米中の対立が意識されたことで、今朝(7月26日朝)の中国株は急落、日経平均も頭が重くなっています。

(出所:TradingView)

(出所:TradingView)

一方でビットコインは今朝、12%の急騰に。

アマゾンがビットコイン決済を採用するのでは…との報道に反応したようです。

ツイッターも先週(7月19日~)の決算発表会で、ビットコインの導入に言及していました。

(出所:TradingView)

暗号資産(仮想通貨)バブルはいったん天井をつけたかと思っていますが、いろいろと動きがでてきましたね。

「米国株の下げが24時間以上続かない理由」との記事が出てしまうことには不安を感じるが…

GAFA(アルファベット(旧グーグル)、アップル、フェイスブック、アマゾン)系の株も週末、急騰しています。決算発表が今週、集中しているのに、あれだけ買われるとは……。

決算発表の予定を確認すると、今日26日(月)にテスラ、27日(火)にマイクロソフト、アップル、アルファベット(グーグル)、28日(水)にフェイスブックとなっています。

ブルームバーグは「米国株の下げが24時間以上続かない理由」との記事を掲載しています。

パーク、つまり待機している個人投資家のマネーが大量にあり、少しでも下げれば買われてしまう。

そのため、米国株の下げは24時間以上続かないのだ、とする記事です。

こうした記事が出ると逆に不安も感じますが、同じように資金をパークしているヘッジファンドも多く、警戒しつつも押し目買い、というスタンスがいいのでしょう。

米10年債利回りはボトムを打った

先週は米国債利回りも乱高下しました。

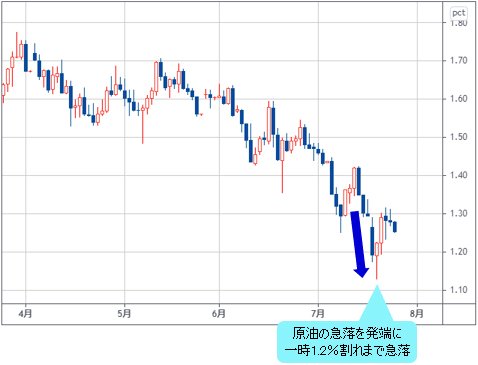

米10年債利回りは一時1.12%割れまで急落しましたが、その発端となったのが原油の急落です。

【参考記事】

●ニュージーランドドル/円を押し目買い! 為替市場はまだ8月利上げを織り込んでいない(7月19日、西原宏一&大橋ひろこ)

(出所:TradingView)

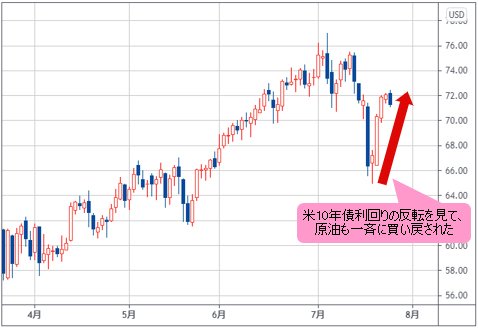

OPECプラス(※)が減産枠の縮小、つまり、実質的な増産で合意したことを受けて、WTI原油は65ドル台まで急落しました。

(※編集部注:「OPECプラス」とは、OPEC(石油輸出国機構)にOPEC非加盟の主要産油国を加えた枠組みのこと)

(出所:TradingView)

ヘッジファンドなどの投機筋が原油の急落を材料にして、株式市場などで売りを仕掛けたようです。

株価が急落し、米債が買われたことで、米10年債利回りは1.2%割れまで急落しましたが、落ちきらずに反転。

それを見て、株式市場も原油も一斉に買い戻された、というのが先週末(7月23日)までの動きです。

(出所:TradingView)

(出所:TradingView)

(出所:TradingView)

FOMC、米GDP、債務上限問題の期限到来とイベント続々

やはり焦点は米金利ですね。

29日(木)にはFOMC(米連邦公開市場委員会)があるほか、第2四半期GDPも発表されますし、30日(金)にはFRB(米連邦準備制度理事会)がインフレ指標とするPCEコアデフレータも発表されます。

債券を専門とする友人は、米10年債利回りは今回の急落でボトムを打ったと判断していました。個人的にも同感です。

これだけ米金利が低下していると、経済指標が強い数字となったときには、素直に上昇する可能性もありそうですね。

このところ米国債のボラティリティが高まっていますし、「米金利低下(米国債価格の上昇)=リスクオフ、米金利上昇(米国債価格の下落)=リスクオン」との反応が顕著になっています。

今週は月末週ですし、31日(土)には債務上限問題の期限が到来します。

与野党が妥協できないと、10月にもデフォルトとなるリスクがあり、「取り返しのつかない損害を与える」とイエレン米財務長官は警告しています。

2013年には債務上限問題から米国債が格下げされ、リスクオフとなりましたが、今回は何らかの妥協点を見出すのでしょう。

【参考記事】

●米債務上限問題とは? 債務が上限に到達すると、どうなる…?

●【米債務上限問題】S&Pが米国債をAAAから格下げ!! そのとき、為替はどう動く?

リスクオン継続で米ドル/円、クロス円は上昇へ

今週の戦略はどう考えますか?

この1週間、対米ドルで見てもっとも買われたのはカナダドル、次いでノルウェークローネ、英ポンドでした。いずれも、オイル・カレンシー(産油国通貨)です。

それに対して、もっとも売られたのは円でした。つまり、カナダドル/円がもっとも上昇した、ということになります。

カナダドル/円は3月安値に面合わせして反発しましたね。

(出所:TradingView)

WTI原油が反発したのと同じタイミングですから、両者の相関は非常に強いですね。

【参考記事】

●カナダドルが産油国通貨だからといって、原油との相関がずっと高いわけではない。「木材といえばカナダ」で相関は結構高い

豪ドル/円も80円割れで反発するなど、クロス円(米ドル以外の通貨と円との通貨ペア)はいずれも同じようなチャートとなっています。

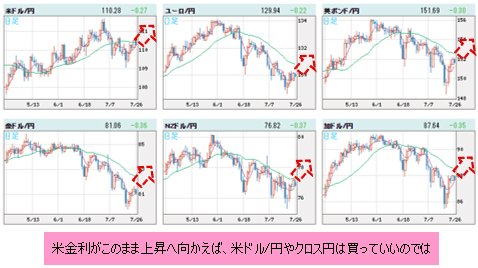

FOMCでは大きな変更はないでしょうし、米10年債利回りがボトムを打ったのだとすれば、今週もリスクオンに向かい、米ドル/円やクロス円が買われやすくなる。

米金利がこのまま上昇へ向かえば、米ドル/円やクロス円は買っていいのではないでしょうか。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

(構成/ミドルマン・高城泰)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は登録後10日間無料解約可能なので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)