米10月CPIが市場を震撼、米金利や米ドルが急騰

ファンダメンタルズ上の材料と言えば、最近の米インフレの状況ほど、市場関係者の関心を集める物はないだろう。ゆえに、2021年11月10日(水)の米10月CPI(消費者物価指数)のリリースは、マーケットに大きな衝撃を与えた。

米CPIは1982年~1984年の水準を100とし、米インフレ動向を測る指数として重視されてきた。今回発表された10月の同数字は前年同月比6.2%を記録。9月の5.4%という数字よりもさらにインフレは加速しており、マーケット関係者を震撼させた。

なぜなら、6%台というこの上昇率は、なんと1990年11月以来、約31年ぶりのものであり、変動の大きい食品とエネルギーを除いたコア指数でも、上昇率は1991年8月以来の高い水準となったからだ。それだけに、FRB(米連邦準備制度理事会)の見通しが甘いのではないかとの認識が急速に浮上してきたわけだ。

その結果、米金利の切り返しや米ドル高がもたらされた。

(出所:TradingView)

FRBの言う「インフレ傾向はいずれ低下」という決まり文句の説得力がかなり失われてきている現在、マーケットは想定より早く実施される利上げの可能性を織り込もうとしているから、ごく自然な成り行きだ。

今は、過去の経験が通用しなくなっている「前代未聞」の時期

もっとも、コロナショック後、世界金融市場の動向はいわゆる「常識」を大きく超えてきた。

米株式市場の歴史的といえる強いラリーによって、バフェット指数(※)は200%以上に膨らみ、物差しとしてもはや役立たないほど、過去の経験が通用しなくなっている。

(※執筆者注:一般に同指数が100%を超えれば、株は割高とされ、何らかの形で株式市場では調整が繰り返されてきた)

その証拠として理論上、現在の状況ならバフェット氏は株を買わないだけでなく、持ち株の大半を売却しなければ説明がつかないが、そうはいかなようだ。

米金利の動向に関しても、目下、同じ恐れがある。

過去の経験では、特定の移動平均線から乖離率を算出し、米金利上昇の行きすぎを指摘できると思うが、果たして、その経験が通用するかどうかは疑問だ。

この意味では、FRBによるインフレの見通しが建前かどうかは別にして、過去の経験に基づいている分、市場関係者の疑心暗鬼はむしろ理にかなう。なぜなら、今は文字どおり、「前代未聞」の時期にあるからだ。

米10年債利回りはこれから年初来高値をトライ、ドルインデックスは元レジスタンスゾーンの上に定着か

米10年債利回り(米長期金利)は、11月9日(火)にいったん1.41%前後に反落したが、米10月CPIを受けて急反発、再度1.5%台に乗せ、これから2021年年初来高値をトライする可能性がある。

(出所:TradingView)

それに先行するように、ドルインデックスは目先95前半をトライ、週足に見られる重要なレジスタンスゾーンをブレイクし、また、その上に定着する勢いを示している。

(出所:TradingView)

その元レジスタンスゾーンは、2020年3月のコロナショック直後に形成された安値と、2020年9月の戻り高値によって形成され、重要な役割を果たしている。

ドルインデックスが、この元レジスタンスゾーンの上に定着すれば、米ドル全体はやっと「ポストコロナ」の時代に入り、これから上値余地を拡大するだろう。

米ドルの上昇は、目先、米金利の上昇と連動する側面が大きいから、米金利上昇の可能性を軽視すべきではない。つまるところ、相場はFRBより先を見通せるから、相場の本音を聞くなら、米ドル高や米金利高はむしろこれからだと思う。

米ドル高基調が変わらないなら、最弱の外貨に対して、仮に「行きすぎ」があっても米ドルはこれから上昇していく。トルコリラのような新興国の通貨を除き、主要外貨のうち、最弱の外貨と言えば、円というほかあるまい。

なにしろ、ドルインデックスはやっとコロナショック直後の安値を上回る程度しか回復していないが、米ドル/円は11月9日(火)の安値112.71円で計算しても、コロナショック直後の高値であった111.71円より1円も高い位置にあるから、円安のトレンドより明白な流れはないと思う。

(出所:TradingView)

だからこそ、口を酸っぱくして言ってきた。円安は本流であり、円安のトレンドに多少「行きすぎ」があっても、逆張りは禁物。また、逆張りが多ければ多いほど、それはこれからの円安トレンドを一層強化させる可能性が大きい。

案の定、米ドル/円はまた114円台に戻り、これから心理的大台の115円の節目をトライ(早ければ本日中?)、その後、118円の大台への道筋をつけるだろう。

(出所:TradingView)

クロス円の大幅反落は外貨安が要因、逆張りのミセス・ワタナベは良い年を迎えるためにポジション解消を!

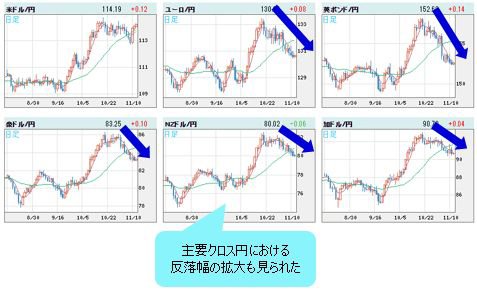

一方、主要クロス円(米ドル以外の通貨と円との通貨ペア)における反落幅の拡大も見られた。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

しかし、その背景にある、支配力を持つのは円高ではなく、あくまで外貨安である、ということは見逃せない。

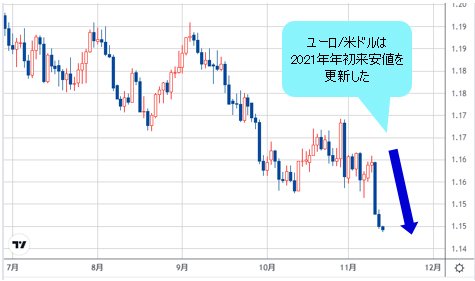

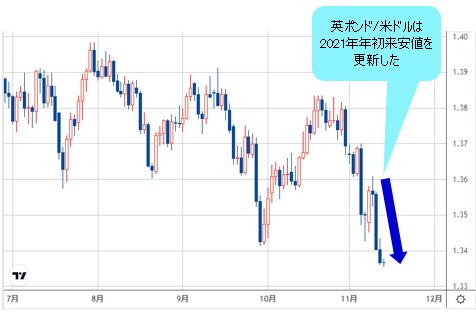

ユーロ/米ドルも英ポンド/米ドルも2021年年初来安値を更新し、また、目先「底なし」の状況に見えるなか、ユーロ/円や英ポンド/円のような反落幅の拡大があっても許容範囲だと思う。

(出所:TradingView)

(出所:TradingView)

むしろ、ユーロ/円や英ポンド/円といった主要クロス円の大幅反落があったにもかかわらず、米ドル/円の調整が112円台に留まり、また、早く回復してきたところが、注目に値するのではないかと思う。

要するに、円安が本流だからこそ、調整があっても長く続かず、また、調整があるからこそ、より健全な上昇トレンドを形成していく公算が高いと言える。

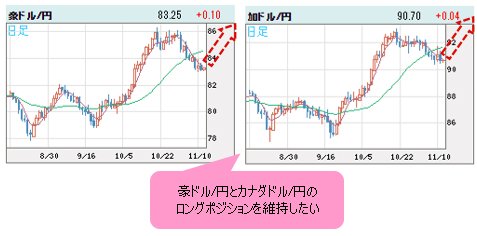

カナダドルや豪ドルなど、対米ドルでの反落があっても年初来安値更新に至らなかった外貨の方が、比較的、対円での優位性を引き続き発揮できるだろう。

米インフレの進行にこれから一段と加速があれば、それは他ならぬ商品相場の強気変動とリンクするものだろうから、カナダドル/円と豪ドル/円のロングポジションを維持したい。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

2021年年末に向けて、円安の流れが再度鮮明になってくると想定される。逆張りを得意とするミセス・ワタナベさんは、良い年を迎えたいなら、円のロングポジションを適切に処理しなければならないだろう。今はそういう時期である。

市況はいかに。

(13:00執筆)

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)