日本の経常収支の黒字は、貿易収支から所得収支に変化

「日本は資源のない国なので、資源を輸入しそれを加工して製品を輸出して稼ぐ」と我々は学校で習ってきました。いわゆる「加工貿易」です。輸出競争力が落ちて外貨を稼げないということは、日本経済の「死」を意味するので、必死に輸出競争力を高めてきました。

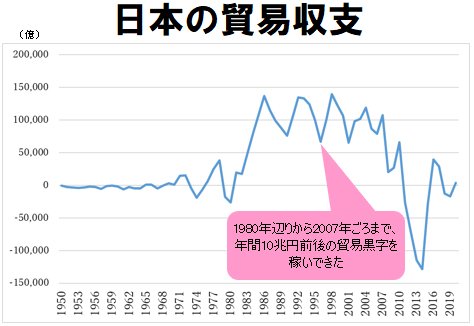

事実、1980年辺りから2007年ぐらいまでは、年間10兆円前後の貿易黒字を当たり前のように稼いできました。しかし、2010年代に入ると貿易収支は大きく赤字の時期もあり、最近は黒字でも赤字でも、特に大きな数字ではありません。

(※筆者作成)

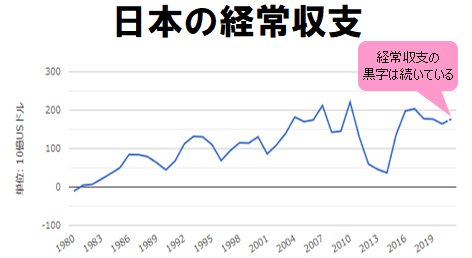

貿易収支の黒字はなくなりましたが、経常収支の黒字は続いています。今でもコンスタントに約20兆円弱、対GDP比3~4%前後の黒字です。

(※筆者作成)

経常収支が黒字の要因が、かつての貿易収支の黒字から所得収支の黒字に変化したことがわかります。海外に資金を持っているので、その運用益で黒字が出ているわけです。

経常収支の黒字はいずれ日本に還流されるので、いつかは円高になるはずです。しかし、近年そうはなっていません。

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! 10日間の無料体験期間もあります!

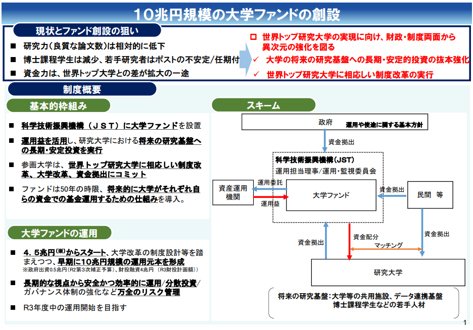

岸田政権は10兆円規模の大学ファンドを立ち上げ。資金を海外に出して高い利回りで運用して稼ぐ国に変化へ

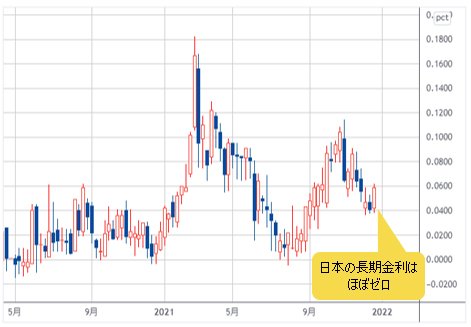

日本は金利がゼロ、しかも長期金利(10年)もほぼゼロです(20年、30年の金利はさすがに、それぞれ0.45%、0.65%前後ありますが、それが本邦金融機関の生命維持装置になっています)。

(出所:TradingView)

日本株はアベノミクス以降上昇していますが、個々の企業の収益力を考えると、米IT企業などのほうがどうしても魅力的に見えます。日本に資金を戻しても投資先がないので、資金は海外に滞留したままという状態が続いています。

日本は資源を輸入し製品を輸出して稼ぐ国から、お金を海外に出して高い利回りで運用して稼ぐ、そうした国に変化したといえます。

それを象徴しているのがGPIF(年金積立金管理運用独立行政法人)です。我々の巨額の年金を運用している巨大ファンドですが、投資先を国内から海外に切り替えて成功しています。

GPIFの成功に続けとばかり、岸田政権は10兆円規模の大学ファンドを立ち上げます。その10兆円の多くは「財政投融資資金」。円建ての財投債で資金調達し、それを海外に投資します(その分、また円安になります)。

(出所:文部科学省 大学ファンド創設について)

財投債で資金調達するということは、容易に似たようなファンドを立ち上げることが可能です。あまりやりすぎると、事実上の為替介入と海外から指摘されるかもしれないので、そこはゆっくりでしょうが、第2、第3の大学ファンドは出てくるはずです。資金をどんどん外に出して稼いでもらいます。

これらは事実上、失敗の許されない国策です。リスクは「円高」。海外の株式市場が急落し、リスクオフで円高になる、かつてよく見られたパターンですが、それはもう日本としては受け入れ難いのです。海外株式市場の下落はしょうがないですが、円高になると年金も大学ファンドも、民間の投資も全部ダメになります。それは、あってはならないことなのです。

米ドル/円の適正レートはあまりにも円高水準にあるが、実際の為替レートはかなり円安水準。我々は極めて矛盾した世界にいる

円は、日銀が算出している実質実効為替レートでは1970年代並みに「円安」水準です。

米ドル/円の理論的な適正値がどこなのかというのは、色々議論のあるところですが、購買力平価は年々下がっています。

米国のCPI(消費者物価指数)は前年比でプラス6.9%に達しました。日本はプラス0.1%。この物価の差だけ、毎年のように米ドル/円の適正レートは下がっていきます。今では、おそらく80円前後ではないでしょうか。

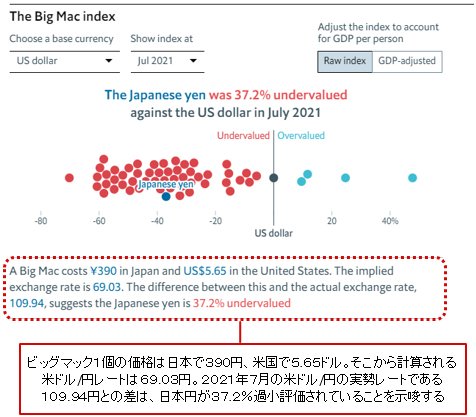

英エコノミスト誌が調査しているビッグマック指数では、米国における価格が5.65ドル、日本は390円。よってビッグマック指数が示す米ドル/円の適正レートは1ドル=69.03円です。

【参考記事】

●JPモルガン・佐々木融さんに聞く(1)なぜ、「弱い日本の強い円」なのか?(2012年3月3日公開)

(出所:英エコノミスト誌)

つまり、米ドル/円の適正レートはあまりにも円高水準にあるが、実際の為替レートはかなり円安水準。両者は理論的にはいずれ収れんしますが、現実世界を見ているととてもそのようには見えない。金利や成長率などのファンダメンタルズでは、まだまだ円安が進みそうに見えるという、極めて矛盾した世界に我々はいます。

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! 10日間の無料体験期間もあります!

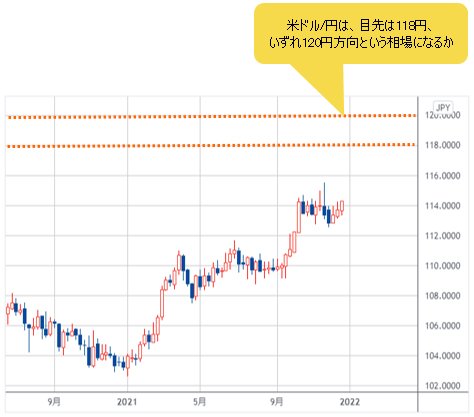

米ドル/円は円高になっても105円程度が限界。目先118円、いずれ120円方向という相場になるか

これが多くのエコノミストを泣かせます。これ以上の円安はおかしい、しかし、そうなるようにしか見えない。よって、多くのエコノミストの米ドル/円予測は、奥歯になにか詰まったような、モゴモゴとした、苦しみに満ちたものになります。

日本が、海外に資金を出して稼いでもらうという国に変化している以上、円高にはなりにくいと思います。円高に動いたとしても、105円ぐらいが限界でしょうか。100円以下は、国策として受け入れ難い。

ただ、一気に円安に行っても困ります。円安になれば、GPIFなどが「リバランス」で円買いを行う可能性は大いにあります。

よって、上値は走らないが、下値はしっかりという相場が続き、目先は118円、いずれは120円方向という相場になるのではないでしょうか。

(出所:TradingView)

来年(2022年)は、米国の政策金利も上昇しますが、株価もかなり高い位置にあるので、時折崩れる場面は出てくると思います。そのたびに、リスクオフの円高にもなります。しかし、リスクオフの円高は続かず、そこが米ドルの買い場になるというジグザグとした展開で、いずれ円安でしょう。

年間のイメージとしては、年初にやや円安(118円?)を試しますが、2月や5月、8~9月といった米国株が崩れやすい時期には、少し円高に推移しつつも、112円程度、割れても110円程度でおさまり、いずれ120円をトライする展開かなと思います。

※次回の配信は2022年1月5日(水)の予定です。

【ザイFX!編集部からのお知らせ】

ゴールドマン・サックス証券、ドイツ証券など外資系金融機関を中心にプロップディーラーとして活躍した、業界では知らない人がいないほどの伝説のトレーダー志摩力男の有料メルマガ「志摩力男のグローバルFXトレード!(月額:4,950円[税込み])」がザイ投資戦略メルマガで好評配信中!

世界情勢の解説に定評がある志摩氏。その分析に基づいたポジションや、実践的な売買アドバイスのメールがほぼ毎日届きます。スウィングトレードが中心なので、日中は仕事をしている人にも向いているメルマガです。

また、志摩氏が購読者の質問にメールで直接答えてくれるため、FX初心者やFXの理解を深めたい人に最適です。

登録後10日間は無料なので、ぜひ 「志摩力男のグローバルFXトレード!」を一度体験してみよう!

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)