半期末のリバランスは、セオリーでいくと米株買いか

今週(6月27日~)は月末、四半期末、そして半期末が重なる月末リバランスが注目ですね。

ざっくりいえば「売られていた資産が買い戻される」のがリバランスのセオリーになります。

セオリーでいくと米国株が買い戻されることになり、JPモルガンのアナリストは「今週の米国株市場は7%上がる可能性がある」との試算を出しています。

為替市場では米ドル/円が売り戻されて、ユーロ/米ドルは買い戻しということにもなりますが、実際にはセオリーに反する動きとなることもある。

出てみないとなんとも言えません。

リバランスのオーダーは週初から出ると考えていいのでしょうか?

以前だと月末に集中していましたが、それだと不利なレートになりやすいので、今は3日前くらいから手当するのが一般的です。

今日(6月27日)あたりから徐々に出てくるでしょう。

【参考記事】

●ロンドンフィックス(フィキシング)とは? 月末のロンフィクトレード4つの手法!

利上げ打ち止め期待で「悪い指標は株買い」

今日前場の日経平均は前日比276円高。リバランス期待もあるのか、強いですね。

株式市場については先週後半から強いですね。

(出所:TradingView)

米政策金利の織り込みを見ると、来年(2023年)3月がピークで、7月には利下げとなっています。

利上げ打ち止めを織り込んで、株が買われたとの解説もありますが、後付け感が否めませんね……。

それよりは、PMIなど米経済指標の悪化を受けての動きでしょう。

悪い数字が出れば、さらなる利上げが難しいとの思惑が高まって、株が買われるという構図です。

上値が重い米金利、米ドル/円の連れ下げに注意

7月で利上げ打ち止めではとの期待ですね。

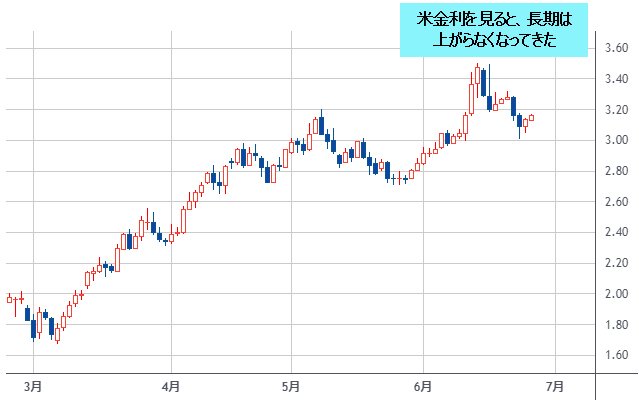

米金利を見ると、短期はともかく長期(米10年債利回り)が上がらなくなってきました。

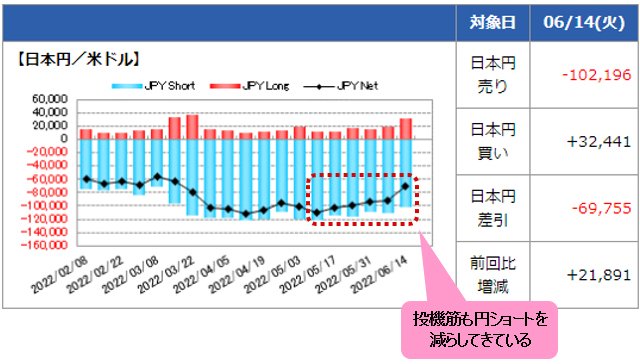

IMM(国際通貨先物市場)ポジションを見ると、投機筋も円ショートを減らしているようです。

今年(2022年)の米ドル/円は米長期金利とともに上がってきましたから、米長期金利が下がると米ドル/円も素直に下がる可能性はないですか?

(出所:TradingView)

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジションの推移)

おおいにあると思います。

年末には3.5%を抜けていると思いますが、足もとは反落しそう。

そこに、リバランスの円買いが加わると、調整が深くなる可能性もある。

チャートはブルトラップのようにもなっており、前回安値の131円台へ突っ込んでもおかしくありません。

(出所:TradingView)

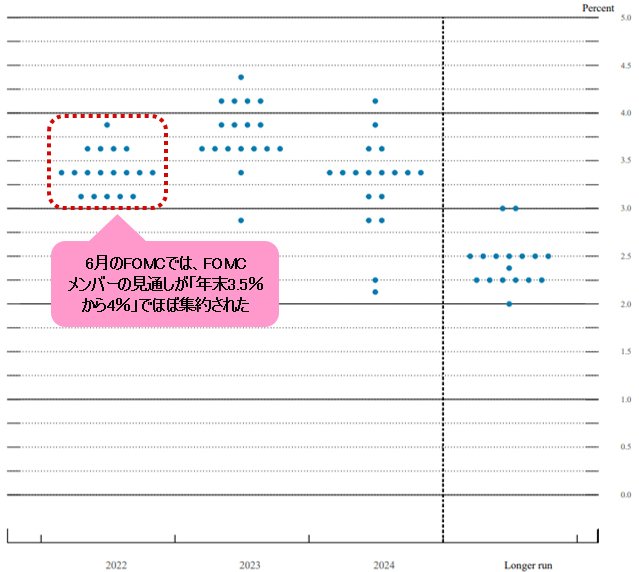

ドットチャートを見ると、3月まではバラつきのあったFOMC(米連邦公開市場委員会)メンバーの見通しが、6月のFOMCでは「年末3.5%から4%」でほぼ集約されました。

米長期金利も3.4%台まで上がり、いったんは出尽くしなのかもしれませんね。

(出所:FRB(米連邦準備制度理事会))

まったく同感です。

誰もが3.5%をターゲットにして、きれいに織り込まれたことで上値が重くなってきています。

ここから先は、インフレ関連の指標次第となりそうですね。

インフレが加速すれば、米金利はもっと上をめざすし、横ばいや減速感が出てくれば、米金利は下がるイメージでしょうか。

ロシア産ゴールドの禁輸の影響は

ドイツではG7(先進7カ国首脳会議)が開幕し、日米英カナダがロシア産ゴールドの禁輸で合意しましたね。

ロシアも世界3位の産金国ではありますが、ゴールドは偏在しておらず、生産国は多岐にわたります。

特定の国に集中する原油や天然ガスのようなパニック相場にはならないでしょう。

今週にはOPECプラス(※)もありますが、現在の増産計画を据え置く見通し。

それよりも注目は、7月13日(水)からのバイデン米大統領の中東訪問です。

原油増産で合意する見通しが強まれば、原油価格がグラッとくるかもしれません。

(※編集部注:「OPECプラス」とは、OPEC(石油輸出国機構)にOPEC非加盟の主要産油国を加えた枠組みのこと)

「レジームチェンジ」のスイス。スイスフラン/円は42年ぶり高値

注目したいのが先々週(6月13日~)、サプライズ利上げしたスイス。

スイスフラン/円の140円台は42年ぶりの高値です。42年前というと、1米ドル=200円台だったころの水準です。

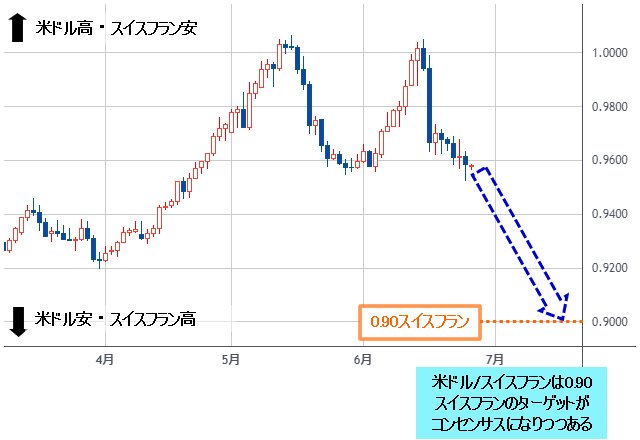

これまでスイスフラン安へ誘導していたSNB(スイス国立銀行[スイスの中央銀行])ですが、ジョルダン総裁は輸入インフレからスイス経済を守る姿勢を鮮明にしています。

そのための利上げですし、スイスフラン買い介入のウワサさえ出ており、通貨安誘導から通貨高誘導への大きなレジームチェンジ(体制転換)です。

【参考記事】

●スイスフラン/円の押し目買いと、ニュージーランドドル/円の戻り売りで。日本以外の主要国は、「逆通貨戦争」へ突入(6月23日、西原宏一)

スイスフランはまだ上値余地がある、ということですね。

対円ではさすがに買われすぎのシグナルが出ていますが、ユーロ/スイスフランはパリティ(1.00スイスフラン)、米ドル/スイスフランは0.90スイスフランのターゲットがコンセンサスとなりつつあります。

(出所:TradingView)

(出所:TradingView)

そうすると、今週の戦略もスイスフラン買いですか?

対ユーロ、あるいは対米ドルでのスイスフラン買いですね。

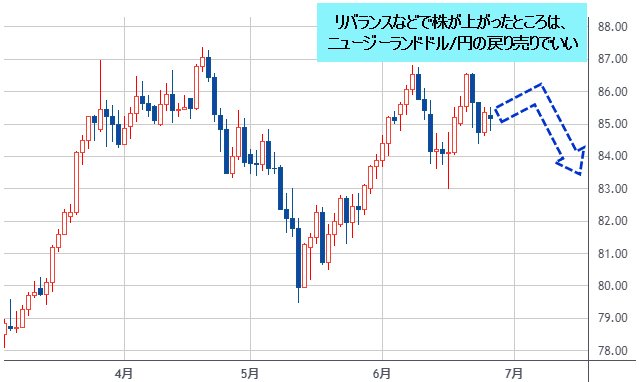

また、それとは別に、リバランスなどで株が上がったところは、ニュージーランドドル/円の戻り売りでいいのではないでしょうか。

【参考記事】

●今週はニュージーランドドル/円の売り! FRBによる0.75%の連続利上げは、「株価を下落させる」と暗示しているようなもの(6月20日、西原宏一&大橋ひろこ)

(出所:TradingView)

(構成/ミドルマン・高城泰)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は登録後10日間無料解約可能なので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)