米ドル以外の取引は厳しかった2022年。米2年債利回りは過去に例を見ないほど急騰した!

みなさん、こんにちは。

早いもので今年も残り2週間を切ってきました。

そこで、2022年を簡単に振り返り、来年の相場のテーマをピックアップしてみましょう。

為替を中心にトレードしていると見落としがちですが、2022年は法定通貨以外の取引はかなり厳しい状況です。

FRB(米連邦準備制度理事会)が連続利上げしたことから、米国株、米国債券とも下落。

リスクアセットである、暗号資産(仮想通貨)も年間を通して上値が重い展開が続いています。

そんな中、通貨(米ドル)だけは大きく値を上げ、多くのヘッジファンドの収益の支えとなっています。

ちなみに、グローバルに通貨といえば基軸通貨である米ドルを指し、香港のファンドも資金管理は香港ドルではなく米ドルで管理しています。

その米ドルを上昇させた要因は、FRBの連続利上げ予測。

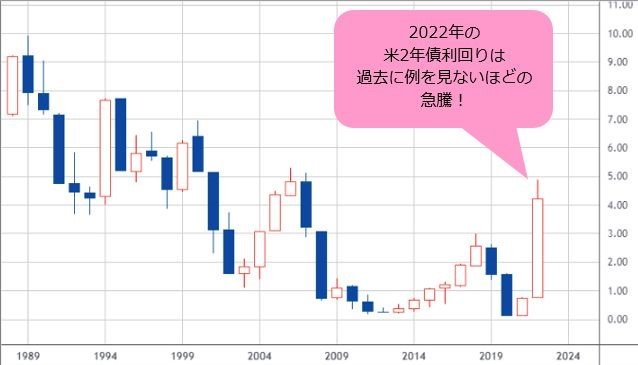

下図は米2年債利回りの年足グラフです。

(出所:TradingView)

今年の米2年債利回りは、FRBの連続利上げ予測を背景に年初の0.75%から4.7999%まで4.00%以上上昇しました。

これは過去に例を見ないほどの急騰です。

米ドル/円は10カ月かけて上昇し、2カ月で値幅の半分を失った

米2年債利回りと米ドル/円相場は極めて高い相関性を保ってきましたので、米2年債利回りの高騰に呼応して米ドル/円も暴騰。

結果、今年の米ドル/円は10月までに38円という極めて大きな値幅を伴って急騰しました。

(出所:TradingView)

その後FRBのターミナルレート(利上げの最終地点)が5.00%前後になるとの予想が高まる中、米2年債利回りが4.799%まで高騰したため、2年債利回りはほぼターミナルレートの予測を織り込んだ展開。

そのため、米2年債利回りと相関性の高い米ドル/円も150.00円レベルで天井をつけると考えていました。

きっかけは政府・日銀の介入だったのですが、結果的に米ドル/円は151.95円でトップアウト。

その後、米国のCPIが示すようにインフレが沈静化するに連れ、米ドル/円は反落し、先週(~12月16日)までに高値から18円も急落。

つまり10カ月かけて38円急騰した米ドル/円がわずか2カ月で今年の値幅を半分を失ったことになります。

その米ドル/円ですが、今週(12月19日~)さらに急落し、一時130.58円まで暴落。

それも合わせると、2カ月で21.37円も暴落したのです。

その要因は日銀の事実上の利上げ。

★ザイFX!で人気の西原宏一さんの有料メルマガ「トレード戦略指令!」では、タイムリーな為替予想や実践的な売買アドバイスなどをメルマガや会員限定ウェブサイトで配信! メルマガ登録後10日間無料です。

日銀の事実上の利上げ発表で米ドル/円は急落したが、さらなる円高進行には懐疑的

12月20日の金融政策決定会合で日銀は長期金利の上限を0.5%に引き上げると発表しました。

黒田日銀総裁は、12月20日の金融政策決定会合で、長期金利の変動幅を従来の0.25%から0.5%に拡大すると発表した。(C)Bloomberg/Getty images

日銀は19~20日に開いた金融政策決定会合で、大規模緩和を修正する方針を決めた。従来0.25%程度としてきた長期金利の変動許容幅を0.5%に拡大する。20日から適用する。長期金利は足元で変動幅の上限近くで推移しており、事実上の利上げとなる。変動幅の拡大は21年3月に0.2%から0.25%に事実上、引き上げて以来となる。

出所:日本経済新聞

会見において、黒田総裁は否定していましたが、これは日銀の事実上の利上げであり、発表後、米ドル/円と日経平均は暴落。

(出所:TradingView)

(出所:TradingView)

米ドル/円は一時130.58円まで暴落しました。

筆者の2023年の米ドル/円のレンジはラフに130~150円(±5円)としています。

仮に円高が加速すれば125円もあるとしていましたが、年を越える前に最初のターゲットである130円を達成してしまったことになります。

2023年は米ドル金利が反落すると想定しているので、来年の少なくとも前半は米ドルが軟調に推移すると想定しています。

ただ前述のように米ドル/円はわずか2カ月で今年の高値から21円も暴落し、一時130円台まで急落しています。

日銀が事実上の利上げをしたことはサプライズでしたが、拡大する貿易赤字が縮小するわけではありません。

JPモルガンによれば、来年はさらに26兆円、対GDP比4.5%程度まで赤字額が膨らむことが予想されるとのこと。

この点においては、高値から22円も急落したレベルで米ドル/円を売るのは難しい。

短期的には米ドル/円の133円~138円のレンジが、日銀ショックによって130~135円に下がったと考えています。

2021年の今頃は、米ドル金利が上昇することは予測されていましたが、米ドル/円が38円も暴騰したこと、そしてナスダックが30%も暴落したこと、さらには暗号通貨が69%も暴落することはサプライズでした。

★ザイFX!で人気の西原宏一さんの有料メルマガ「トレード戦略指令!」では、タイムリーな為替予想や実践的な売買アドバイスなどをメルマガや会員限定ウェブサイトで配信! メルマガ登録後10日間無料です。

2023年は商品が最良の資産クラスになるか?豪ドルやNZドルに注目!

では何が2023年のテーマになるのか?

ゴールドマンサックスは「商品(コモディティ)」だと予測しています。

商品(コモディティ)は2023年に再びパフォーマンス最良の資産クラスとなり、43%のリターンをもたらすだろうと、ゴールドマン・サックス・グループが予想した。来年1-3月(第1四半期)は米国および中国経済の弱さのために「浮き沈み」があり得るものの、原油や天然ガス、金属などの原材料の不足が最終的に価格を押し上げるとの見通しを示した。

出所:ロイター

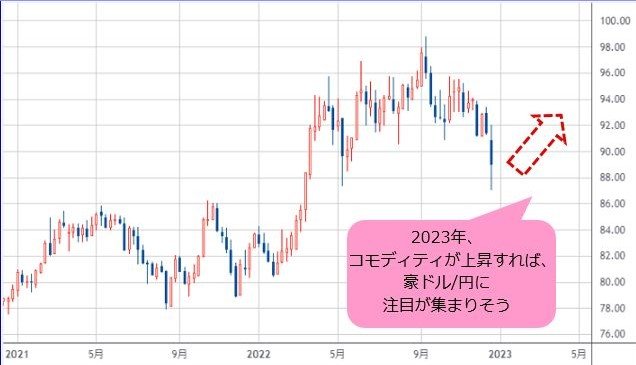

今年は10月まで米ドルが大きなリターンを叩き出してくれましたが、ゴールドマンサックスが予測するように、2023年、商品が大きなリターンを叩き出してくれるのであれば、資源国通貨である豪ドルやニュージーランドドルが注目されるのではないでしょうか?

そのタイミングは第2四半期以降かもしれませんが。

(出所:TradingView)

本年も当コラムをご愛読いただき、ありがとうございました。

良い年をお迎えください。

※次回の配信は2023年1月5日の予定です。

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は10日間の無料体験期間がありますので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)