日銀会合、「セル・ザ・ファクト」になる条件は

7月28日(金)の日銀会合(日銀金融政策決定会合)を前に、先週(7月17日~)の米ドル/円は、観測記事で141.95円まで上昇しました。

ブルームバーグが日銀関係者の話として「現時点でYCC(イールドカーブコントロール)修正の必要性が乏しいと見ている」と報じた記事です。

【※関連記事はこちら!】

⇒日銀会合が「現状維持」と思い込むのは禁物! 観測記事でYCC修正期待は収束したが、逆になにかやる可能性も。事前に予測せず、結果を見てから判断しても十分間に合う!(7月24日、西原宏一&大橋ひろこ)

(出所:TradingView)

ただ、その直後には神田財務官からは「過度な変動は望ましくないという観点から、あらゆる手段を排除せず検討」との円安けん制発言も出たこともあり、142円を超えることなく推移しています。

ブルームバーグの記事で「今回は政策を変更しないだろう」との空気になってきました。

もし、この空気とともに、円安が進んだまま当日を迎え、実際に政策変更がなかった場合には、「セル・ザ・ファクト」で米ドル/円は売られやすくなると考えています。

とはいえ、政策変更がないと確信しているわけではありません。

植田総裁は以前、YCCの修正について「ある程度サプライズとなることはやむをえない」と発言していました。

今の空気は「変更すればサプライズ」ですから、今回の日銀会合でYCCが修正・解除される可能性は、まだ2割くらいあると思っています。

もし、YCCに変更があれば、経済へのインパクトを抑えるため、記者会見ではハト派な姿勢を強めてバランスを取ってくるのだろうとも思います。

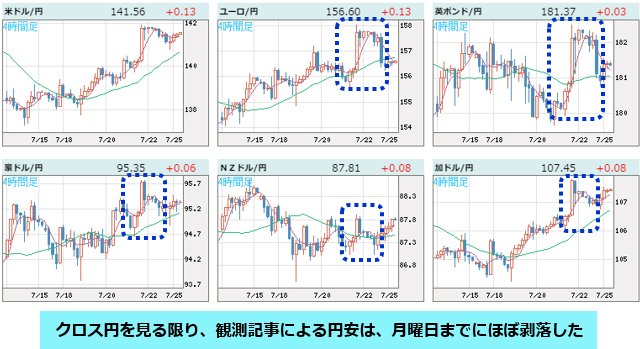

ブルームバーグ記事での円安、クロス円ではほぼ全戻し

ブルームバーグの記事で米ドル/円は140.38円から141.95円まで上がり、月曜日(7月24日)の夕方時点では141.20円付近です。記事の発表前から80銭ほど上がっています。

ユーロ/円や豪ドル/円などのクロス円(米ドル以外の通貨と円との通貨ペア)は金曜日(7月21日)に上がりましたが、月曜日までにほぼ全戻ししています。

クロス円を見る限り、観測記事による円安はほぼ剥落しました。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 4時間足)

それでも、米ドル/円が141円台を維持しているのは、米ドル高によるものです。

このコラムで何度もお伝えしているように、ドルインデックスは重要な節目だった100.80、そして100の大台を一時は割り込みましたが、今は101付近まで戻してきました。

(出所:TradingView)

ドルインデックスのチャートだけを見れば、米ドルを戻り売りしたい場面ですが、手が動かないのは、先週も先々週も書いたように「なぜ米ドル安なのか」が腑に落ちていないからです。

【※関連記事はこちら!】

⇒【中期展望】米ドル/円は、7月は日銀政策変更期待、8月は円買いの季節性で上値が重そう。ただ、売り手には日米金利差が厳しく、9月以降は「意外高」もありうる(7月18日、バカラ村)

⇒米ドル/円、クロス円は戻り売りのチャートに! 円高とともに進んだのは「腑に落ちない米ドル安」。米ドル/円が一番売りやすい形に。豪ドル/円のチャート形状も悪化(7月11日、バカラ村)

幸いにも今週(7月24日~)は、日米欧の中銀会合が重なる「中銀ウィーク」です。ここから動きが出てくるかもしれません。

FOMC、ECBのポイントを再確認。溜まったユーロ買いポジションにも着目を

水曜日(7月26日)深夜はFOMC(米連邦公開市場委員会)で、政策金利が発表されます。今回は0.25%の利上げがほぼ確実で、焦点は次回以降の利上げ見通しです。

金融市場では「今回で利上げ打ち止めだろう」との雰囲気ですが、パウエルFRB(米連邦準備制度理事会)議長は利上げ打ち止めを明言することはできず、「データ次第」といった発言に終止するでしょう。

そうなると、利上げが続くのか打ち止めなのかは、次の重要イベントとなる8月のジャクソンホール会合まで、どっちつかずの空気が続くことになります。

木曜日(7月27日)のECB(欧州中央銀行)理事会も、0.25%の利上げが予想されています。

月曜日に発表されたユーロ圏の総合PMIは、予想を大幅に下回りましたが、さすがに今回で利上げを止めるわけにはいかず、次回の利上げを示唆するような発言も出てくると思いますが、これまでよりもトーンは弱まってくるかもしれません。

ユーロでは、IMM(国際通貨先物市場)ポジションも気になります。ユーロ買いが過去最大に積み上がった2020年8月の水準に近づいているためです。

(詳しくはこちら → IMM通貨先物ポジション/経済指標・政策金利)

2020年の積み上がったユーロ買いが解消に向かったときには、ジリジリと下げるような動きだったため、必ずしも「買いポジションが溜まっているから急落する」というわけではありませんが、少なくとも上値を重くする要因とはなります。

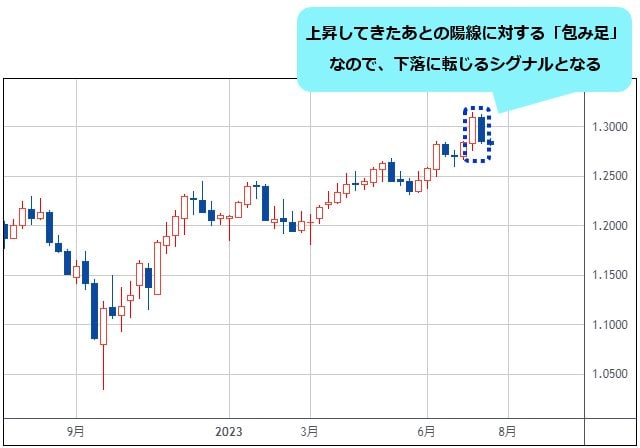

英ポンド/米ドルは売りのチャンスか。イベント通過後に戦略再考も

金曜日(7月28日)まで大きなイベントが続く今週は、無理をしてトレードする必要はないと思いますが、あえてトレードするなら英ポンド/米ドルの売りが注目です。

週足を見ると、先々週(7月10日~)は大きな陽線が立ちましたが、先週はそれを否定するような大陰線となりました。上昇してきたあとの陽線に対する「包み足」なので、下落に転じるシグナルとなります。

(出所:TradingView)

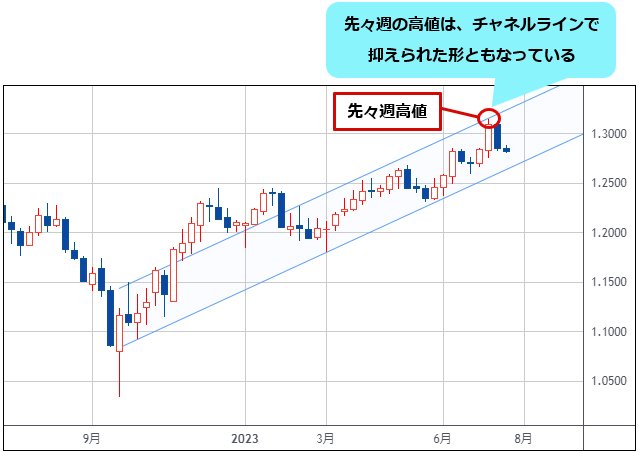

先々週の高値は、チャネルラインで抑えられた形ともなっています。

(出所:TradingView)

もし、現時点でどうしてもトレードしないといけないとすれば、上値が重たそうな形となっている英ポンド/米ドルのショートが頭に浮かびます。

ただ、イベントによりボラティリティが高まる可能性も高いですから、イベントの結果を見てから戦略を練り直してもいいとは思います。

(構成/ミドルマン・高城泰)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)