中東情勢は「新たな段階」へ

中東情勢が動いていますね。金曜日(10月27日)には、アルジャジーラが停戦交渉を報道。

週末を控えていたこともあり、手仕舞いの動きが進みました。

停戦の可能性も、情勢が悪化する可能性もどちらもあり、週末を持ち越すのは怖いですよね。

実際、停戦交渉については目立った続報もなく、土曜日(10月28日)にはイスラエル軍が「戦争の新たな段階に」との声明を発表。

地上での軍事行動を拡大しています。

地上戦の開始は、新たなステージに変わったことを意味するのですが、イスラエルが限定的な規模で慎重に開始したこともあり、市場も反応しにくいですね。

先週末、WTI原油はこの報道で86ドル手前まで上昇しましたが、買いは続かず、週明けは反落しています。

(出所:TradingView)

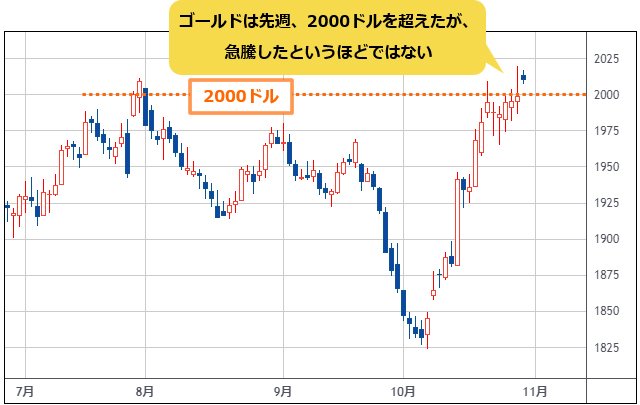

ゴールドのセル・ザ・ファクトは?

戦争などの地政学リスクに対して、市場は「始まるか!?」という段階で一番過敏に反応し、実際に始まると、セル・ザ・ファクトで反転していくのが、これまでのパターンです。イラク戦争などがそうでした。

それが如実にあらわれるのが、ゴールドですよね。

「危ないぞ」と言って買われ、リスクが現実化すると急騰し、利食い売りが出て反転するというのが、ゴールド・トレーダーのセオリーです。

それでいえば、地上戦の開始は利食い売りへの区切りとなってもおかしくないのですが、今回はアルジャジーラの報道が挟まったこともあり、区切りがはっきりしません。

有事で買われたスイスフランは調整入りか

ゴールドは先週(10月23日~)、2000ドルを超えましたが、急騰したというほどではない。

2000ドルを超えて、さらに新高値をつけるようなら、資金が集まってきた感じとなりますが、まだそこまでではありません。

(出所:TradingView)

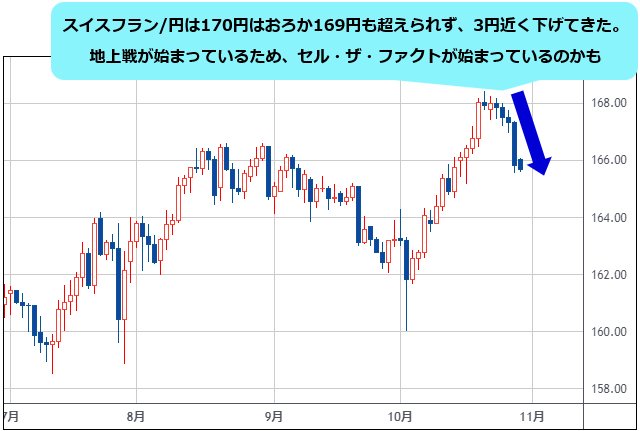

今回の中東不安で買われているのはスイスフラン、次いで米ドルです。

そのため僕はスイスフラン、特にスイスフラン/円で見ているのですが、170円はおろか169円も超えられず、3円近く下げてきました。

地上戦が始まっているため、セル・ザ・ファクトが始まっているのかもしれません。

ゴールドとスイスフランの動きがそろってくれれば、わかりやすいのですが。

(出所:TradingView)

株式市場の調整、ゴールド史上最高値への道のり

ゴールドが史上最高値を更新して、新たな局面にいけるかどうかは、ここからの米金利動向が重要。

今は高金利ですから、金利のつかないゴールドにとっては向い風。金のETF市場からは資金流出が続いています。

いつになるかはわかりませんが、FOMC(米連邦公開市場委員会)の利下げが始まれば、新たな上昇トレンド入りの可能性が出てきます。

ただ、利下げはまだ先ですし、今はまだ中東情勢がテーマ。

地上戦がどの程度の規模になるのか、世界の世論がどう変わるのか、そしてイランやアメリカが大々的に関与してくるかどうか――。

今週のFOMCは、利上げ見送りがほぼ確実なのにもかかわらず、株式市場の下落が続いている背景は、戦争の不確実性を嫌気しているということでしょう。

日本では、高配当銘柄まで売られていますが、これは米金利上昇の影響も大きいと思われます。

「米国債で5%の利回りがあるなら、下落リスクが高い高配当株よりも安全だ」と、リバランスの動きも出てきますから。

FOMCはパウエルコメントが焦点、米雇用指標も集中

今週(10月30日~)は明日、10月31日(火)に日銀、11月1日(水)にFOMC、11月2日(木)にはBOE(イングランド銀行[英国の中央銀行])と、金融政策発表が続きます。

FOMCとBOEは、据え置きでほぼ決まりです。

今回のFOMCはSEP(経済見通し)も出ないですし、ボラティリティを作る可能性があるとしたら、パウエルFRB(米連邦準備制度理事会)議長のコメントですね。

無風だろうと思っていると、ボラが出る可能性があるため、なめてかからないほうがいいですね。

今週は中銀ウィークではあるのですが、米雇用指標ウィークでもあります。

11月1日(水)にはADPとJOLTS、11月3日(金)に雇用統計です。こちらのほうが意外と反応するかもしれませんね。

日銀会合は24年度物価見通しが注目。今週はユーロ/円の戻り売りがよさそう

日銀会合(日銀金融政策決定会合)は、一部でYCC(イールドカーブコントロール)修正なども予想されていますが、現状維持の可能性が高そうですね。

注目されているのは、物価見通しです。

2024年度のインフレ見通しが2%を超えているようだと、「次はマイナス金利の解除か」との思惑が高まることもありそうです。

ブルームバーグなどが、物価見通しの引き上げを事前に報道しているので、織り込み済みかもしれませんが……。

もうひとつ気になるのは、11月2日(木)に閣議決定される岸田政権の経済対策。

それまでにあまりに円安が進んでしまうと、国民の反発を招く恐れもあり、政府は円安牽制の態度を強めるかもしれません。

今週の戦略ですが、今年(2023年)の円安を牽引してきたスイスフラン/円が、169円にも届かずに失速していることから、米ドル/円も含めて調整に警戒しています。

特に、ユーロは中東情勢があり、金融政策の面からも上がる力はなさそうに思えます。

中長期的にユーロ/米ドルはパリティ(1.00ドル)の可能性もあり、ユーロ/円の戻り売りがいいのではないでしょうか。

(出所:TradingView)

(出所:TradingView)

(構成/ミドルマン・高城泰)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は登録後10日間無料解約可能なので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)