■“クロダレジスタンス”が日銀失敗の象徴に!?

前回のコラムでは、黒田ラインの健在を示唆した。

【参考記事】

●黒田バズーカ3の自爆でアベノミクスは終わったか。米ドル/円は近々106円台へ!(2016年2月12日、陳満咲杜)

当然のように、すでに大きく割り込んだ以上、それはサポートラインではなく、レジスタンスラインとして意識されるはずだ。

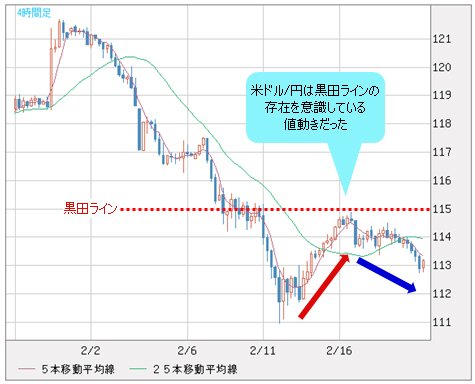

実際、米ドル/円は2月16日(火)に114.87円までリバウンドしたものの、足元では再度112円台へ反落。明らかに黒田ラインの存在を意識している値動きとなった。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

皮肉にも同ラインは、張本人の黒田日銀総裁が自ら破ったわけだから、現在“クロダレジスタンス”と呼ばれるのがふさわしく、また少し「カッコいい」かもしれない。

なぜなら、“クロダレジスタンス”は中央銀行の失敗を象徴する言葉として、これから歴史に残るかもしれないからだ。

■世界中の中央銀行の失敗で幕を開けた2016年

もっとも、中央銀行の失敗は日銀に限ったことではなく、世界的に発生しているから、2016年は中央銀行の総失敗によって幕開けし、また、その失敗を引きずる形でマーケットは混迷を深めていくだろう。

最近の金(ゴールド)の上昇は、世界的なリスクオフの結果と言える一方、本質的には中央銀行への不信がもっとも大きい背景になっているのではないだろうか。

事の始まりはやはり「問題児」の中国だ。

昨年(2015年)、中国人民銀行(中国の中央銀行)が中国人民元と米ドルのペッグ制を緩和しようとしたが、これによって人民元安の観測が高まり、これが中国経済のハードランディングを連想させたことから、株の暴落へつながった。その後、中国株の急落が世界金融市場に強い衝撃を与えたことは周知のとおりだ。

ECB(欧州中央銀行)がマイナス金利政策を推進した結果、EU(欧州連合)圏銀行株は暴落し、銀行の収益を大きく浸食したことで、政策本来の目的を果たしたとは言い難い。実際、マイナス金利でも国債が買われ、資金の安全志向が一段と刺激されたわけだから、中央銀行の思惑が外れたことが証左されている。

満期まで持つと確実に損する債券を買うこと自体は愚かな行為と言えるが、債券価格の上昇さえ維持できれば(つまり、もっと愚かな投資家が出てくる限りは)、買い手が出現し、また、買い手の出現によって債券価格は上昇し、マイナスになった利回りはさらにマイナス幅を拡大していく。これこそチキンレースだ。

チキンレースにあとから入ってきたのが日本国債だ。長期国債(10年もの)利回りもマイナスのゾーンに踏み込ませたのが日銀のマイナス金利付QQE(質的・量的緩和策)だった。

(出所:CQG)

その結果、株式市場は暴落、円が急騰したことは周知のとおりだから、日銀は少なくとも短期スパンでは、もっとも失敗した中央銀行だと言える。白黒をはっきりつけた形で、市場は黒田総裁が主導した政策に不信任票を投じた。

■“世界の中央銀行”FRBの権威も下がる一方

では、世界の中央銀行と言われるFRB(米連邦準備制度理事会)はどうなったかというと、2年間もかけて用意周到な利上げ準備を行ってきたかと思いきや、米国市場を含め、世界金融市場の混乱や米国経済指標の悪化で次の判断が難しくなり、米10年国債利回りは1.8%以下に沈み、2016年内利上げなしといった可能性を織り込んでいる模様だ。

(出所:CQG)

FRBの2016年内4回利上げといったシナリオが、市場に公然と嘲笑されているわけで、FRBの権威も下がる一方だ。

この意味では、2016年は中央銀行受難の年で、市場の先行きを予想するのもかなり難しい仕事であろう。マーケットの値動きと中央銀行政策のダイバージェンスが、現在ほど鮮明になったことはないと言える。

■中央銀行が経済の現状を把握する能力が落ちている

その原因を探ると、やはり、中央銀行が経済の現状を把握する能力が落ちているところが大きいかと思う。政策決定プロセスが透明性を欠き、市場が当局を信頼しきれなくなったこと、さらにその不信自体がリスク要因となり、資産価格の激しい変動をもたらしたわけだ。

次に、QE(量的緩和)政策の限界が確認され、中央銀行は新たな金融手段の創出に迫られたが、市場の反応を予想できず、新たな金融手段自体が「逆噴射」になるリスクを増大させた。日本はその好例となり、今後、金融史の教科書に名を残すだろう。

日銀の場合、あるいは黒田総裁の場合、インフレターゲットにこだわったというよりも、QQEとQQE2の時の「成功」を忘れられず、また、自ら「バズーカ神話」の演出と維持に腐心した結果、今回の政策決定につながったのではないかとさえ思われる。その教訓は大きい。

中央銀行の政策は、本来、経済成長と雇用環境を良くするために存在するものだが、いつの間にか、中央銀行自体の威信を維持する道具と化した。マーケットの報復を食らうのも仕方がないと思う。

問題は、2016年はまだ始まったばかりだが、各国の中央銀行が反省し、マーケットとコミュニケーションを取り、政策を改めていくといった気配があまり見えないことだ。だから、2016年はあまり楽観視できず、これから状況がさらに悪化していくことを覚悟すべきだ。

■中銀の裏に道あり、花の山。為替は中銀の思惑と逆に動く

為替市場はどうなるかというと、大きなトレンドとして中央銀行の思惑と逆にいく公算が高いだろう。なぜなら、日銀はマイナス金利の拡大を検討していると言われているが、中央銀行が反省しない限り、マーケットから報復を食らう運命にあるからだ。

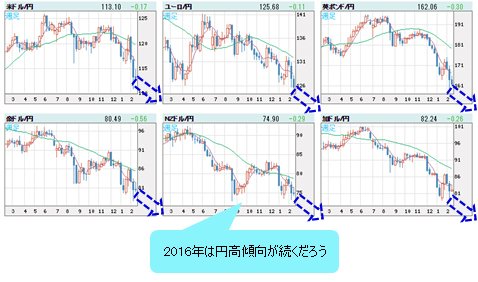

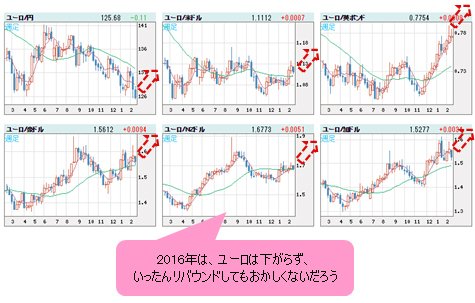

だから、今年(2016年)は円高傾向が続くし、ユーロは逆に下がらず、いったんリバウンドしてもおかしくなかろう。なぜなら、あのECBは日本と同じマイナス金利政策を推進し、ユーロ安を望んでいるからだ。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 週足)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロVS世界の通貨 週足)

2016年は中銀敗北の年になる公算が高いから、「中銀の裏に道あり、花の山」か。市況はいかに。

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)