■相場も夏バテ(?)で一進一退、米ドルの勢いがいまいち

夏バテの如く、為替市場は一進一退を続け、トレンドレスの状態を示している。ドルインデックスは95の節目をキープしているものの、上値も96半ばに制限され、中段保ち合いの様相を呈している。

(出所:CQG)

先週末(2016年8月5日)の米雇用統計が予想より良かったにもかかわらず、米ドル全体の勢いはいまいちだ。

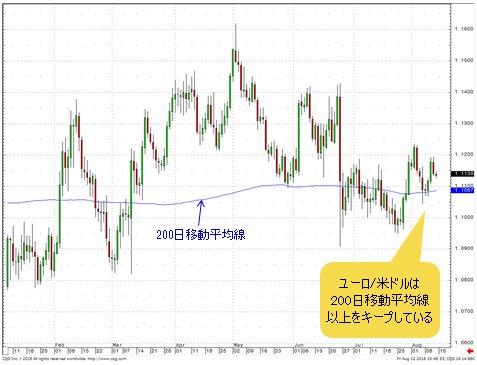

なにしろ、あの「最弱」とされる英ポンドがなお安値更新しておらず、ユーロは200日線以上をキープ、利下げされた豪ドルに至っては、一昨日(8月10日)までリバウンドし、高値を更新していた。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 日足)

(出所:CQG)

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 日足)

トレンドレスの状況は、米ドル/円の値動きでもしっかり観察される。

先週末(8月5日)米雇用統計の改善を受け、100.87円から切り返し、今週月曜日(8月8日)の高値102.66円へとつなげたが、一昨日(8月10日)、再度100.90円まで押して、昨日(8月11日)、また反騰してきた。

足元102円の節目回復をもって、今週(8月8日~)の高値102.66円を再打診する勢いを示し、底割れを回避できた模様だ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

■米ドル/円の底割れを予想する声が多いが、果たして!?

ウォール街では、モルガンスタンレーを中心に、米ドル/円の底割れを予想する声がなお多い。主な根拠は日銀が量的緩和やマイナス金利政策を推進しきれず、そろそろ政策変更の時期に差し掛かるといった推測にあるようだ。

EU(欧州連合)も日本も、量的緩和政策が続いても効果が表れないから、ECB(欧州中央銀行)もBOJ(日本銀行)もそろそろ軌道修正しなければならない、といった理屈だ。

結論から申し上げると、理屈が正しいとしても、為替相場の反応は別として考えたほうがよいかと思う。何しろ、政策変更=円買いといったロジックを検証するのに、過去の相場がよいヒントを出してくれているから、見逃せない。

米ドル/円の好例は、何といっても2016年1月末に日銀がマイナス金利に踏み切った後の値動きだろう。2月から猛烈な円高トレンドが推進されたわけで、日銀政策がいわゆる「逆噴射」の市況をもたらした。

したがって、仮に日銀が政策の効果が限定されると認め、また、これからの政策推進の余地が限定的と示唆するとしても、それによって円買いの方向に進むといった保証はまったくないはずだ。

場合によっては前回のように「逆噴射」、つまり、日銀が白旗を揚げた時点でかえって円安の方向に動く、といった場合も想定される。相場は理外の理だ。

要するに、「逆噴射」があったからこそ、相場のトレンドがどこにあるか、そして、どちらがホンモノかを一目瞭然で判断できる。この意味では、前回のコラムで指摘したように、本来、米ドル/円底割れの有無は、米雇用統計が改善された場合ではなく、芳しくなかった場合にこそ、より信頼できるシグナルが得られたはずだ。

【参考記事】

●雇用統計の結果が悪い方がいいワケは? 中銀不信により上昇中の究極の通貨って?(2016年8月5日、陳満咲杜)

この意味では、日銀が政策をさらに推進していく場合よりも、日銀が敗北を認め、また政策の変更を図る場合こそ、円高の限界を計る好機になると思う。

■8月2日(火)の高値・安値をどちらに更新していくかがカギ

とはいえ、日銀の敗北云々は時期尚早であろう。日銀が「次回会合にて政策効果を検証する」と言っているだけの段階で、「日銀の政策余地はもうない」とか、「日銀政策変更」などと推測するのは、性急なことだと思う。

いずれにせよ、相場というものは現状認識のみで形成されるものではなく、皆の将来に対する推測、あるいは思惑から行った行動の結果である。だから、相場は日銀政策の可能性を織り込んだ形で形成されている。

したがって、「相場のことは相場に聞く」というスタンスが一番大事なので、米ドル/円チャートの現状を検証してみよう。シンプル・イズ・ザ・ベストの原則に基づき、米ドル/円の検証も大局観でいきたい。

最近の値動きは、8月2日(火)の大陰線に包まれた形(黄線に囲まれた部分)で「インサイド」のパターンを示す。

(出所:アイネット証券)

だから、これから8月2日(火)の高値・安値のどちらをブレイクしていくかということが大事だと思われる。これは日本のチャートパターンでいうところの「はらみ」なので、ブレイクされる方向についていくのが基本とされる。

■下落モメンタムがすでに一服した可能性も

さらに左へさかのぼって見ていくと、英EU離脱の6月24日(金)の大陰線が、その後の日足をほぼ包んでおり、大きな「インサイド」(緑線に囲まれた部分)のパターンを示しているが、唯一、7月21日(木)の高値がいったん6月24日(金)の高値を更新していることがわかる。

(出所:アイネット証券)

この高値をつけたあと、足元まで大きく下げてきているから、この高値の一時更新は「ダマシ」であった可能性が高いと言え、これから安値を更新してもおかしくなかろう。

ゆえに、8月2日(火)の安値を本来は割り込むはずであり、先の「ダマシ」は、さらなる下値トライに道筋をつける存在であるとみられる。

しかし、本日(8月12日)を含め、8日間の取引日が経過しても8月2日(火)の安値を割り込んでいないから、下落モメンタムはすでに一服した疑いがある。その上、8月2日(火)の安値が7月8日(金)の安値より高かったことも、今の相場が下落構造にない可能性を示している。

となると、7月21日(木)の高値は「ダマシ」ではなく、上放れの前兆なのではないか、といった視点をもって相場をフォローしていく必要も出てくるだろう。

このような必要性は当然、今後8月2日(火)高値102.83円のブレイクによって強化されるはずで、これから102.83円のブレイクがあれば、最初のサインが灯ると推測される。

■肝心なのは日銀政策自体ではなく、相場がどう反応するか

総合的に見ると、現在は日銀政策の行方に関する憶測が多いが、肝心なのは政策自体ではなく、相場がどう反応するかにある。また、相場の反応パターンは、実は相場の内部構造を示唆してくれるから、細かく相場のサインを検証していけば、材料より先に相場の本音をつかめるかと思う。

現時点では、米ドル/円のブル(上昇)トレンド復帰にほど遠いとはいえ、底割れにはなっていないから、筆者は引き続き、「日銀政策限界論による円高」予想とは距離を置きたいと思う。市況はいかに。

【参考記事】

●マイナス金利導入後の残像に翻弄される市場。ドル/円は102円さえ割らない可能性も(2016年7月29日、陳満咲杜)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)