■「トランプショック」再来! 市場はリスクオフムードに

先週(2016年10月28日)のコラムの最後を、「値動きに反映されるきっかけとして、やはり、どこかで何らかのリスクオフ要因が出てくるのではないだろうか。そして、そのタイミングも近づいていると思う」と締めくくったが、その後のリアルな市況はそのとおりであった。

【参考記事】

●主要国長期金利上昇、イタリア国民投票、米大統領選…リスクオフの材料が山積み!(2016年10月28日、陳満咲杜)

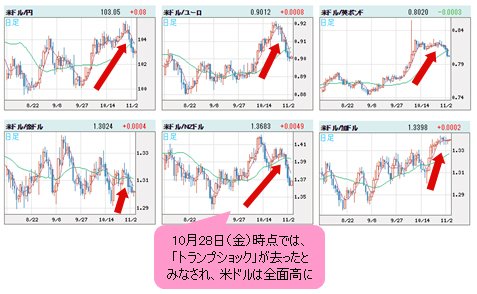

米ドル全体が10月28日(金)から大きく反落し、ドルインデックスは一時97の節目に迫り、米ドル/円も103円の節目を一時割り込んだ。いわゆる「トランプショック」がまた巻き戻してきたからだ。

(出所:CQG)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

FBI(米連邦捜査局)がクリントン女史のメール問題に対して捜査再開を表明し、米国株の下落とともにリスクオフのムードが再び高まってきた。リスクオフの場合、決まって登場してくるのが円高だから、今さらサプライズ云々とは言えない。

(出所:CQG)

■ウォール街はなぜトランプ氏よりクリントン氏を支持する?

ところで、今回はクリントン氏に対する捜査だから、「トランプショック」よりも「クリントンショック」と呼ぶべきであろう。それでも「トランプショック」の再来と言われるのは、トランプ氏の政策や主張に対し、マーケットには強い不信感や警戒心がある現れにほかならない、と思う。

ウォール街はほぼ一辺倒に、クリントン支持だと言われる。しかし、ウォール街に厳しい見方をしばしば示し、また、重税を課すと主張するクリントン氏を支持するバンカーたちのスタンスは、ちょっと矛盾しているようにみえる。

詰まるところ、この点を理解するには、ごくシンプルな法則が動いているというわけだ。すなわち、両者とも「最悪」だが、より「悪い奴」を切り捨て、比較的に「マシ」のほうを選ばないといけない。それだけだ。

では、クリントンとトランプの違いはどこにあるか、どうしてトランプがより「悪い奴」とされてきたのか。

要するに、クリントン女史は総じて現行政策の継承者であるのに対し、トランプ氏は基本的に破壊者である。この違いが決定的であり、また、ウォール街やマーケットの好悪を決定づけたわけだ。

リスクオン・オフの視点から説明すると、歴史的な高値圏におる米国株が決して破壊者を歓迎できず、また、マーケットが一番嫌うのは不確実性なので、何をやるかわからないトランプ氏の当選に対する恐怖も当然根強い。

■トランプ氏が米大統領に選ばれるかどうかは二の次

先週のコラムの執筆時点では、トランプ氏の劣勢が伝わる中、マーケットは一種の慢心状態にあったわけで、米ドルは全面高を極めた。嫌われ者のトランプ氏はもう望みがないから、トランプショックは去ったと思われていた。

【参考記事】

●主要国長期金利上昇、イタリア国民投票、米大統領選…リスクオフの材料が山積み!(2016年10月28日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 日足)

しかし、まさかこの時点であのFBIが動くとは…事態だけを見ると、確かにサプライズであった。

しかし、選挙自体ではなく、米ドル高の継続性からみると、前述のように、まったくサプライズではなかったと思う。なぜなら、先週末(2016年10月28日)までの米ドル高自体がオーバーボートだったからだ。

換言すれば、材料は往々にして、市場の内部構造の示唆どおりにあとを追う形で出現してくるから、今回はたまたまFBIの捜査再開だったが、米ドル高が行きすぎていたなら、そのほかの材料でも米ドル高の修正をもたらしたはずだ。この意味では、トランプ氏が本当に米大統領に選ばれるかどうかは二の次だと思う。

こう言ってしまうと、先の話と違うじゃないかと反論されるだろう。しかし、前述のように、材料というものはあとを追う形で市場の内部構造を承認するために存在するから、米大統領が誰かはさほど問題ではないというか、決定要素とはなれないはずだ。

トランプ氏が就任したら米ドル安、クリントン氏が就任したら米ドル高といったロジック自体はナンセンスだ。

■円高一服か否かは「トランプショック」云々で決められない

ゆえに、結局、米ドル/円の行方は、米大統領選の結果より米ドル/円自体の内部構造が決定要素となる。円高が一服したかどうかは「トランプショック」云々では決められない。

余談だが、一般論として、選挙の間、いろいろな過激な主張を繰り返す人物が、本当に当選した場合に、自らの主張とずいぶんかけ離れた形で「大人しく」やっていくケースも多いから、トランプ氏は言われるほど「危険」ではない可能性もある。米大統領の権限は大きいが、国策をひっくり返せるほどではない。

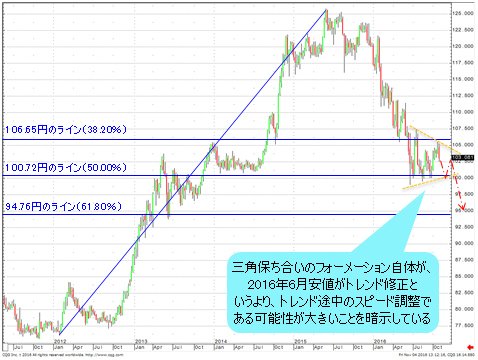

米ドル/円の週足を見ると、2011年安値を起点とした全上昇幅の50%押しが6月安値をもってすでに達成されて(破られて)いた。

(出所:CQG)

ここで注目すべきなのは、6月安値からの値動きが形成されたフォーメーションとそれが示唆するものだ。

上のチャートに記しているように、6月安値から、明らかに大型トライアングル型保ち合いのフォーメーションが形成される見通しで、同フォーメーション自体が、トレンドを修正させるより、トレンド途中のスピード調整、といった可能性が大きいことを暗示しているとみる。

■米ドル/円は95円あたりをめざすだろう

言い換えれば、昨年(2015年)高値を起点とした米ドル/円の下落波は、6月の英EU離脱でつけた安値をもって転換されたのではなく、あくまで一服した状態にある。こういった一服した状態が大型トライアングル型の保ち合いという形で現れ、一服したあと、再度安値を打診していくだろう。

そして、仮にこのような見方が正しければ、今度は95円あたりをめざすだろう。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

もちろん、このような視点はあくまでテクニカルに依存しており、また、値動き次第で否定される可能性がある。が、ここで言いたいのは、昨年(2015年)高値を起点とした米ドル安・円高のトレンドが明白に反転されるまで、トレンドの終焉に関する性急な判断は避けたほうが無難、ということである。

為替市場における方向性の判断は、出しゃばるよりも一歩遅れたほうがよい、といった経験、筆者の20年近い投資歴からも言え、また、重視すべき法則だと思う。市況はいかに。

(AM11:30執筆)

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)