■英ポンドきっかけの米ドル/円上昇

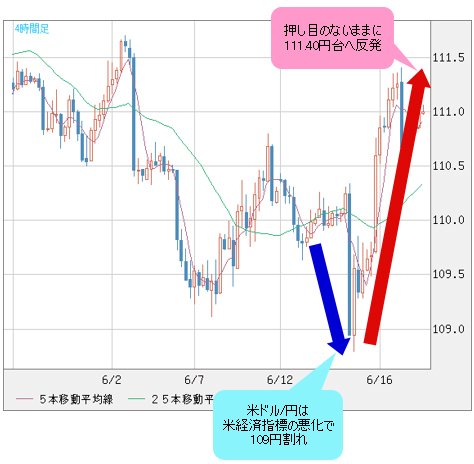

先週(6月12日~)の米ドル/円は慌ただしい展開でした。

FOMC(米連邦公開市場委員会)直前に発表された小売売上高とCPIが予想外に悪い数字となったことで109円割れへ。

ところが翌日(6月16日)になると上げ始めて押し目のないままに111.40円台へ。米国株、とくに注目していたナスダック総合指数はむしろ下げていて、米国債利回りも目立って上がっていたわけでもなく一見、不可解な上昇です。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

きっかけは英国のMPC(金融政策委員会)だったようですね。

金融政策自体に変更はありませんでしたが予想では「7対1」での据え置きだったのに対して実際には「5対3」と利上げ票が予想以上に多かった。

これをきっかけに英ポンドが買われ、英ポンド/円に引っ張られる形で米ドル/円も上昇したようです。

リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 4時間足)

このコラムでも何度か解説してきましたが、2016年前半からよく見られる英ポンド/円の動きが米ドル/円に影響を与える形ですね。

【参考記事】

●93年以来! 低水準の恐怖指数は何を意味する? 好材料多いユーロ/円が相場牽引!(5月15日、西原宏一&大橋ひろこ)

■金融緩和継続の円が売られる

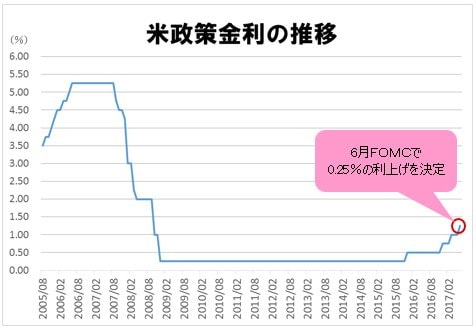

あとは金融政策も影響したのかもしれないですね。

アメリカではFRB(米連邦準備制度理事会)が先週、6月13日(火)~14日(水)に開催されたFOMCで4回目の利上げを決定し金融引き締めサイクルを続けています。

(出所:FRBのデータを基にザイFX!編集部が作成)

ユーロ圏ではECB(欧州中央銀行)に対してテーパリング(※)観測が出てきましたし、ドイツのメルケル首相は5月に「ユーロは安すぎる」と発言しました。

(※編集部注:「テーパリング」とは、量的緩和政策により、進められてきた資産買い取りを徐々に減少し、最終的に購入額をゼロにしていこうとすること)

カナダからも利上げを示唆する発言が飛び出して、今後も金融緩和を続ける意思を明確にしている主要国は日本だけ。

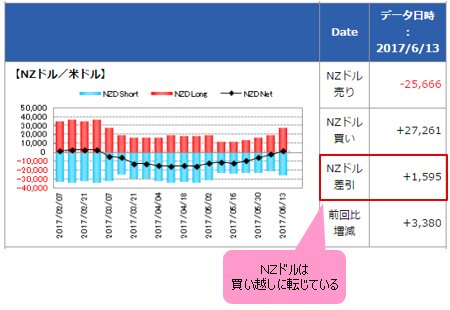

円売りの思惑が再確認されているようです。そんな中、今週(6月19日~)、日本時間22日(木)早朝にニュージーランドで政策金利の発表があります。

今回は据え置きの予想ですが、先週(6月12日~)はBOC(カナダ銀行[カナダの中央銀行])の副総裁が利上げを示唆したことでカナダドルが急騰したばかり。

RBNZ(ニュージーランド準備銀行[ニュージーランドの中央銀行])でもコメントには要注意ですね。

IMM(国際通貨先物市場)のポジションを見ると今月(6月)、NZドルは買い越しに、豪ドルは売り越しに転じていてオセアニア通貨の明暗が対照的になっています。

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジションの推移)

■米ドル/円は、半年サイクルのボトムをつけた可能性

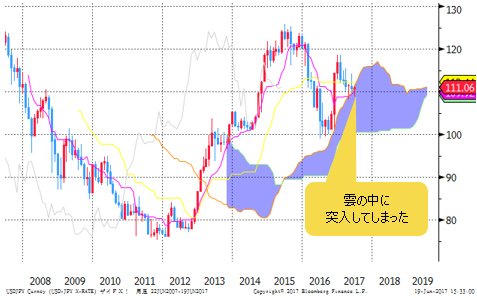

注目しているのは、先週の対談でも紹介した米ドル/円の半年サイクル。

昨年(2016年)6月の99円、12月の118円と半年おきに安値と高値をつけています。もう少し検証する必要はありますが、サイクル的には先週(6月12日~)の108.83円でいったんボトムを打った可能性はありそうです。

【参考記事】

●半年サイクルなら、6月のドル/円は安値に到達!? そのカギは「FANG」銘柄が握る?(6月12日、西原宏一&大橋ひろこ)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

米ドル/円の一目均衡表を見ると、月足は雲の中に突入してしまいましたが、週足は雲の上をしぶとくキープ。このまま雲を割らずにいられるかどうか、ですね。

(出所:Bloomberg)

(出所:Bloomberg)

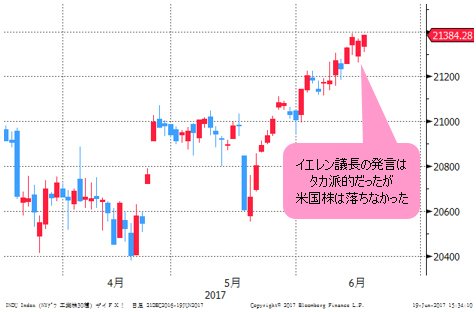

そのためには米国株が崩れないことが条件となりそう。

先週(6月12日~)は利上げしてイエレン議長の発言もホーキッシュ(タカ派的)だったにもかかわらず、米国株は落ちませんでした。

(出所:Bloomberg)

今月(6月)は「ヒンデンブルグ・オーメン」(※)が出て、米国株の売りシグナルが騒がれていますが、そうやって騒いでいる間は売り方が踏まれて上がりやすい。

みんなが楽観しているときや、市場の織り込みが十分でないのにFRBが利上げを断行したときが危ないのではないかと思います。

(※編集部注:「ヒンデンブルグ・オーメン」とは、株価を予測するためテクニカル分析指標のひとつ。このシグナルが点灯すると、株式市場のテクニカル的な株価暴落の前兆とされている。また、シグナルは1カ月間有効とされており、80%程度の確率で5%以上の下落が起きるとも言われている)

■米ドル/円は、要人発言での押し目は買い

今回の米利上げについても、経済指標が悪化していることから「ムリに上げる必要はなかった」とする声も多い。

年内あと1回の利上げが可能かどうか、難しそうですね。

【参考記事】

●FOMCの利上げは間違いとの意見多数! 米国株調整入りなら米ドル/円も下落へ…(6月15日、西原宏一)

今週(6月19日~)はFOMCメンバーの発言が相次ぎます。19日(月)にダドリーNY連銀総裁、20日(火)にはFRB副議長のフィッシャー、22日(木)にはFRB理事のパウエル。

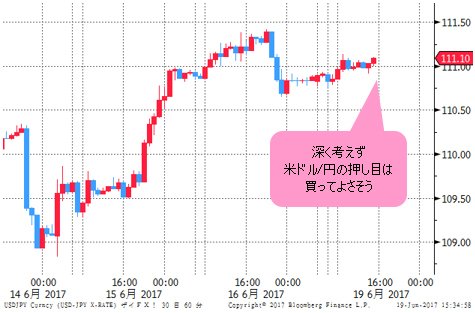

年内の利上げに慎重な発言が出れば、米ドル/円はいったん下がるかもしれないですね。

先週(6月12日~)のFOMCで発表されたバランスシート正常化へのステップが結局、相場の行方を決定するのかもしれません。

バランスシートの正常化はシンプルに考えれば米ドル買い。深く考えずに米ドル/円の押し目は買ってよさそうです。

(出所:Bloomberg)

要人発言や米国株の下落で下げたところは押し目買いですね。

(構成/ミドルマン・高城泰)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は登録後10日間無料解約可能なので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)