2017年12月、CBOE、CMEと米国のデリバティブ取引所において、相次いでビットコイン先物が上場しました。

このことはビッグニュースとして注目を集めましたが、果たしてビットコイン先物上場には、いったいどんな意義があるのでしょうか? さらにその先にウワサされるビットコインETF上場とは? 今回は、米国在住の広瀬隆雄さんに、そうしたトピックについてご寄稿いただきました(ザイFX!編集部)。

■公的色彩を帯びたCBOEとCMEでビットコイン先物上場

日本時間の12月11日(月)朝8時から米国のデリバティブ取引所・CBOE(シカゴ・オプション取引所)がビットコイン先物の取引を開始しました。

これに続く格好で、別のデリバティブ取引所・CME(シカゴ・マーカンタイル取引所)も、12月18日(月)朝8時からビットコイン先物の取引を開始しました。

今回、これらの取引所でビットコイン先物の取引が開始された意義は、それが米国の連邦政府が公認する取引所における最初のビットコイン取引だという点です。

ビットコイン取引所は、日本をはじめ世界にすでに存在してきましたが、それらはいずれも私設取引所です。CBOEやCMEも営利企業には違いないのですが、アメリカ合衆国大統領府直轄の商品先物取引委員会(CFTC)によって監督されている取引所なので、公的な色彩を帯びています。

■ビットコイン先物上場の意義とは?

ビットコインの取引価格は取引所によってバラバラであり、正式なレファレンス(参照)価格を決められないという問題がありました。

これまで数々の業者が、「ビットコインETF(※)を上場したい」と米国証券取引委員会(SEC)に申請してきたのですが、すべて却下された理由は、まさしくこの「参照価格をどうする?」という問題によります。

(※編集部注:「ETF」とはExchange-Traded Fundの略で、日本語では上場投資信託と呼ばれるもの)

【参考記事】

●噂の仮想通貨勉強会にザイFX!が潜入。ビットコインETFは認可されず一時暴落!

今回、CBOEとCMEにビットコイン先物が上場されたということは、そこでついた価格は、連邦政府公認の取引所でついた価格になるわけですから、「オフィシャルな価格データ」という色彩を帯びるわけです。

すると、SECが「参照価格がわからないから」という理由でビットコインETFを却下し続けることは、かなり難しくなると予想されるのです。

■かつてのオタクの世界に機関投資家参戦への下準備が整う

ビットコインはテクノロジーに詳しいオタクの間で話題になり、熱烈なファン層を培ってきました。彼らは仮想通貨のエレガントなしくみに、米ドルや円にはない魅力を感じ、「草の根」的に支持を広げていったのです。

その関係で、ビットコインは、どの政府のお墨付きもないですし、各国の通貨制度の埒外で存在してきました。このことは、仮想通貨に投資している投資家層は個人投資家ばかりで、機関投資家は皆無に等しいことを意味します。

なぜなら、機関投資家は、受益者と呼ばれる「機関投資家にお金を預ける人たちのお金」、すなわち「他人のカネ」を運用しているのであって、その際は、フィデューシャリー・デューティーと呼ばれる、顧客本位の運用を行わなければならないという義務を負っているからです。

その場合、「ちゃんとした取引所に上場されている資産に投資している」ということがチェック項目になります。

ビットコイン先物やビットコインETFは、そういうフィデューシャリー・デューティーの要件を満たしますので、初めて機関投資家が参戦できる下準備が整うわけです。

■ビットコインETFが上場されれば、9000億ドルが流れ込む

しかし、投資信託や年金などの資金は、普通、「期限付き」の投資対象はポートフォリオのコアには据えません。

なぜなら、それらのファンドは、長期での運用を基本としており、それにもかかわらず、ポートフォリオの中身が「期限付き」の証券類ばかりだと、彼らの運用方針に背いていることになるからです。

先物取引では、限月(げんげつ)というものがあります。つまり、一定の期限が来ると、その銘柄は取引を終了するのです。このように、先物取引は「期限付き」の投資対象なので、大部分の機関投資家は、ビットコイン先物には食指を動かさないというわけです。

しかし、ビットコインETFが上場されれば、これは「期限なし」の投資対象なので、腰が据わった長期投資を行うことができます。

ちなみに、世界の機関投資家は、約90兆ドルもの運用資産を持っていると言われています。一方、仮想通貨全体の時価総額は、5500億ドルに過ぎないので、これは機関投資家マネーの163分の1に過ぎないのです

機関投資家は、運用に際して、現代ポートフォリオ理論(MPT)と呼ばれる投資理論を援用します。そこでは、「毛色の違った資産をチョッピリ組み込むことで、ポートフォリオ全体のリターンの質を向上させることができる」ということが説かれています。これは難しい言葉を使って、「リスク調整後リターン」の向上を目指す、と表現されたりします。

このような考え方が運用業界の主流になっているので、ビットコインETFも「ピリリとポートフォリオの味を引き締めるスパイス」のような使い方をされる公算が高いです。

別の言い方をすれば、90兆ドルの運用資産のうちの1%程度、すなわち9000億ドルがビットコインETFに流れ込むというのは、無理な想定ではないのです。

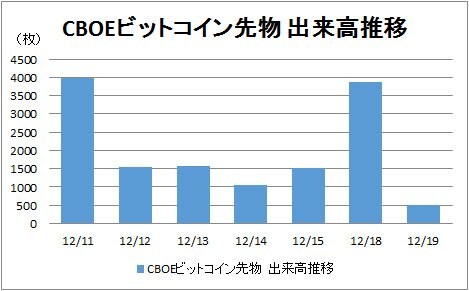

■CBOEのビットコイン先物の出来高は初日4100枚だったが…

さて、そうは言うものの、ここまで書いてきたようなシナリオが楽勝で実現するか? といえば、それはそうとも限らないと思います。

まず、ビットコインETFがSECから認められるためには、ビットコイン先物の活発な取引が必要だと思います。

CBOEのビットコイン先物取引は、初日こそ4100枚が取引されましたが、それ以降は取引が半分以下になっています。CMEのビットコイン先物取引は始まったばかりですが、出来高はCBOEと大同小異です。

※表は1月物の12月11日~19日(途中)までの出来高推移 (出所:Bloomberg)

なお、CBOEは、1枚が1ビットコインなのに対し、CMEは1枚が5ビットコインですので、取引額を比較する際は、CMEで成立したトレード枚数を5倍する必要があります。

また、CBOEは取引に44%の証拠金を、CMEは35%の証拠金を積むことを要求しています。これをレバレッジの倍率に直すと、CBOEは2.27倍、CMEは2.86倍のレバレッジを許している計算になります。

■「引け値関与」のような不正が行われないかどうか注視

今後の注目点として、限月が到来し、差金決済でトレードを清算する際の基準になる価格が相場操縦などにより、ごまかされるリスクがあると思います。

CBOEとCME、2つのデリバティブ取引所は、レファレンス価格の取得方法が違う点にも気をつけたいところです。

CBOEは、ウィンクルボス兄弟が運営するGemini(ジェミニ)の価格をベースに指数を算出します。ジェミニの1日平均出来高は130万ドルしかありません。なお、ジェミニは、オークション方式を採用しています。

CMEは、Bitstamp(ビットスタンプ)、GDAX(ジーダックス)、itBit(イットビット)、kraken(クラケン)の4つの取引所での1時間の平均取引価格をベースに、「デイリー・ビットコイン価格指数」を算出します。この4社は、グローバルなビットコインの出来高の約1割を占めています。

【Krakenに関する参考記事】

●30億円分ビットコインを持ってた!? Krakenのジェシー・パウエルCEOに緊急インタビュー

CMEでの取引は、まだ始まったばかりなので即断はできませんが、これまでの取引を観察する限りでは、CMEでの取引の方がビットコインの現物の取引価格からの乖離が小さいように見えます。

(出所:Bloomberg)

いわゆる「引け値関与」のような不正が、今後、行われるかどうかを含めて円滑な取引が淡々と続いて行くかどうか、観察したいと思います。

■みんなの協力がないと取引は円滑にならないが…

それと、先物市場は単に、CBOEやCMEが「これからやります!」と宣言するだけではダメです。

取引や決済が円滑に行われるためには、先物ブローカー、クリアリングファームなどの業者が必要なサービスを提供し、投資家が気持ち良くトレードできる環境をみんなで作っていく必要があるのです。

その点、先物取引の「勝ち負け」の清算の際に、その仲を取持つクリアリングファームが、サービス提供に消極的だと取引が活発になりません。

実際、JPモルガン・チェース、RBC、ソシエテ・ジェネラルなどの大手クリアリングファームは、12月18日(月)から始まったCMEでのビットコイン先物取引には参加していないそうです。

■ビットコインETF上場に向けて、さらにフィーバーか

さて、今後のビットコイン価格の見通しですが、市場参加者の注意は明らかにビットコイン先物からビットコインETFへと移り始めています。

先ほど述べたように、本当に腰が据わった、ガッツリした投資資金が見込めるのはビットコインETFの認可なので、認可のタイミングを巡り、いろいろな思惑が、今後、出てくると思われます。

先物取引の場合、業者を巻き込む取引所の「総合力」というか、商売の上手さがマーケットシェアを決めます。これに対して、ETFの場合は、「誰が最初にビットコインETFを始めるか?」という「一番乗り」がとても重要になります。

これは、おもにETFのマーケティング上の制約が関係しています。だから今後は、「一番乗り」を巡って熾烈な競争が展開されると思われます。

ビットコインETFの上場は、これまでビットコインに参戦できなかった年金などの参戦を可能にするので、投資家はそれに先回りしてビットコインを手当てしておきたいと考えると思います。

つまり、ビットコイン先物上場の前に見られたフィーバーと同じようなことが、これから起こる可能性もあるのです。

(編集担当:ザイFX!編集部・向井友代&井口稔)

【参考コンテンツ】

●ビットコイン・仮想通貨の取引所/販売所を比較。取引コストが安いのはどこ?

●「ビットコイン・仮想通貨の先物&信用」ができる取引所を比較。対応業者はどこ?

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)