■神田教授:店頭FX禁止規制は厳しすぎるので、やれる取引の範囲を限定する。そうすれば、当局も監視しやすくなる

神田参考人 ですからこれは、実際に禁止規制はちょっと強すぎるかもしれませんが、やれる取引の範囲を限定しようということになるわけです。ですから、第2のご質問は、私の言葉で言ったら、どういう場合にそういう形式的というのですか、事前のようなルールのほうが正当化されるかという話だと思います。

これがなかなか、ひどい取引が世の中のどこかにあるとすれば、それは厳しいというのがあると思いますが、ではどのぐらいの取引を限定するということが可能なのかと言われても、それを正当化するのは基本的には考えてないと思います。

ただ、私が「あり得る」と言った部分に書いたものは、どの問題についても、多少観点は違うのですが、できる取引の範囲はたとえば限定することによって、まず1つは、その状態へのアポイントをいただくときも、その公正な取引を監視しやすくなる、そういったことがあります。

ですから、そういう効果が、私はレギュラトリーなエンフォースメントコストの低下と言っているのですが。理屈を言うときには。そういう意味から仮想リスクではないと思いますけれども、あるだろうと。

それから2番目に、実際に諸外国においても議論があって、証拠金の規制というものは行われているわけでして、ですから諸外国の整合性の面から言っても、もちろん証拠金がどこに設定するかという【聞き取り不明】と出てこないと思いますし、現に、このエリアで言えば置かれている規制があるわけですからそれをさらに強化すべきかどうかは、人によっては分からないし、ほかの照合性でどこまでやれるかということとの代替的な検討、補完的な【聞き取り不明】あるかもしれませんので、それを検討しなければ分からないですが、いずれにしても、いろいろなところで使われているやり方であると。それだけで正当化できるかどうかということもあるかもしれませんが、もうすでに存在していますし、十分あり得る考え方だと思います。

こういうふうなのがあるのですが、さしあたりこれで【聞き取り不明】。

池尾座長 いかがでしょうか。では、どうぞ。

■弥永教授:店頭FXのカバー取引はCCP(中央清算機関)を通したほうがよいという意味なのか?

弥永真生メンバー(筑波大学ビジネスサイエンス系 教授) ありがとうございました。2つほど質問させていただきます。

1つは、(あり得る問題)で1と2を示していただいたわけですが、1のほうで書かれているような処方箋は、おそらく2の問題を予防するためにも非常に役に立つというか、実際に機能するのではないかと思われるのですが、神田先生におかれては、2のほうに挙げられているような処方箋は、やはり1に挙げられている処方箋に比べるとよりコストが少なく、なおかつあまり業者等に負担をかけないでできる処方箋ということで、実際1の処方箋は2にも機能するものとお考えということでよろしいでしょうか。

2つ目は、それと少し関係するのですが、先生が口頭でこの1のほうの処方箋の中で、カバー取引先との取引についてはCCPを通すという方策も考えられるのではないかとご指摘いただきました。

それはやはり、カバー先は【聞き取り不明】優良な金融機関、財務状態が健全と言った一般に強固と考えられるようなものであってもやはりG20/FSBの処方箋の中ではスワップ取引などについては当然こういうことを示されているということはやはり、店頭FXとの関係でこういうカバー取引をCCPを通させるということで非常に合理性がある、説得力がある、そのようにご示唆いただいたと見てよろしいでしょうか。

■神田教授:CCP(中央清算機関)はすべてでなく、一部通すことが考えられる

神田参考人 ありがとうございました。

最初のご質問で、本日の議題では確かに重なる処方箋としては持っておくべきかもしれませんが、1の問題で2を解決するという処方箋は当然出てくるでしょう。ただ、問題の観点が違います。イメージで言うと、やや釈迦に説法で恐縮ですが、システミックリスクというのは、世界金融危機のときでいいますと、やはり大手の金融機関だけで相互依存というような取引をしており、ですから1つおかしくなるとどんどんそれが伝染して、先ほどの言葉を使わせていただくと、金融システムそれ自体が死ぬおそれがあるというイメージです。

それに対して2のほうは、個々の業者さんなので、例えば金融商品取引業者双方【聞き取り不明】であるとして、そこが経営破綻したというときにどうするかというので、それ自体がシステミックな問題は惹起しないけれどもしかし、顧客と【聞き取り不明】にはどうなって、繰り返しになりますが、業者自体の資質なのですが、起こりうる問題です。ですから観点が違うことがそういう意味ではありますので、やはりどういう問題に対応するかを明確にする必要があると思います。

それで、2番目の話ですが、財務が健全であればシステミックリスクは生じないかどうかはややクエスチョンマークです。

というのは、先ほどのABCという、例えば伝統的な例で言うと、Bという金融機関が何をもって健全と言うかですが、一般的な財務が健全であったとしても、あるいは、昔ヘルシュタット・リスクと言われた、もう懐かしい話があるのですが、何かAからお金が入ってくることを想定してCに払うという双方のそういう取引をしているときに、何かの事故でAからのお金が入ってこないと支払いが【聞き取り不明】。

それが連鎖して、今度はCやDに払えなくなって、【聞き取り不明】それもきちんとリスク管理していれば、すなわちAからBのお金は入ってくるであろう、となる確率が、例えば自然災害とかそういうリスクも含めて全部100%リスク管理されていれば、おっしゃるようになるのだと思うのですが、現実は違うので、実際はわれわれはシステミックリスクあるいはそれに近いような経験をし、そのために【聞き取り不明】と思います。

価格の件については、私は一例として申し上げただけなので、そんなに深く考えてないのですが、およそ店頭FX取引においては、G20/FSBのスワップ取引【聞き取り不明】での枠組みは向かないと考えるのはもう少し時間が要るのではないかと。システミックな点に対応するという観点に活かすのであればそこであげられているような処方箋の一部であっても参考になるものは何点かあります。

ですから、システミックリスクの観点から言えば、今のスワップ取引などもそうなのですが、一部CCPを通すか、「or」ですね、または証拠金が【聞き取り不明】証拠金で、変動証拠金を、【聞き取り不明】強化する、段階的に強化する【聞き取り不明】ですが、そういうアプローチもあります。十分な答えになっていないかもしれませんが、私の話は以上です。

池尾座長 ほかにいかがでしょうか。はい、永沢さん。

■永沢氏:現在の日本の店頭FXでは取引は電子化されているのか? されていないのか?

永沢裕美子メンバー(Foster Forum 良質な金融商品を育てる会 事務局長。以下、「永沢メンバー」と記載) 先生にご質問するような問題でなく、大変初歩的な問題で恐縮なのですが、先生の資料、システミックリスクのところでご紹介のあったG20/FSBの処方箋のお話のところです。

本当に不勉強で恐縮なのですが、店頭デリバティブ取引にはこの処方箋が用いられているのに対して、なぜ店頭FX取引では検討されないのかというのが、まず非常に素朴な疑問です。そういったなか、ここがあるのかもしれませんが。

それから、私は大変この種の取引知らないものですから、先生の資料の①の電子取引基盤というのは、例えば店頭デリバティブ取引では具体的にどういうものなのかを少し分かるように、私、素人でございますので、これはたぶん事務局にご説明いただくことになるかもしれませんが、ご説明いただけないでしょうか。

事務局 むしろ、それこそ国際規制がどうしてこうなっているかという話ですよね。事務局のほうでまた、きちんと説明したいと思います。

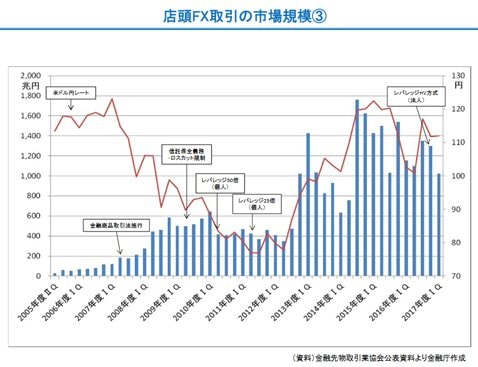

実際には、例えば店頭FXについて言うと、まさに先ほどの9ページにありますように、最近の規模になってきたというのは、リーマンよりももっと後の2013年頃、しかも日本である意味特有のFX取引というのがありますので、当時はリーマンショックのときに国際的には、日本の今のFXのようなものは問題ではなかったということで、あえて抜いたとかあえて入れたとかいうことではありません。その意味では、まさに神田先生がお話しになったように当時の議論は非常に参考になると思います。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第1回)の資料3「事務局説明資料」より、9ページの「店頭FX取引の市場規模③」を掲載

事務局 それから、電子取引基盤のようなものが今、日本でというところはむしろ、なっていると思うか、なっていないと思うかというのはちょっとまたよく整理してあれですが、ある意味、協会のほうでどうでしょうか。

これが、今の日本のやり方はいわゆる電子取引で?

■山崎氏:今の日本の店頭FXでは取引は100%電子化されている

山崎哲夫オブザーバー(金融先物取引業協会 事務局長) 今、お話の中でいろいろ店頭デリバティブに該当します証拠金取引、お客様と業者との間の取引は電子取引でほぼ全て実施されているはずです。また、カバー取引のほうも基本的にトレードですから、いわゆる電子取引というプラットフォームに100%乗っているということで、ほぼ【聞き取り不明】ということでいいかなと思っております。

当時のスワップ取引というのは電子取引に乗っていなかった部分、CDS(※)もそういうところがあったので、たぶんそういうところからの規制だったのだろうと理解しています。

(※編集部注:「CDS」とはクレジット・デフォルト・スワップのこと)

永沢メンバー 今のご説明で、それは【聞き取り不明】私を招いていてよろしいということでしょうか。(一同笑い)もしまた、ありましたら。

池尾座長 金融庁でもう一度精査してお答えになるということで。

永沢メンバー よろしくお願いします。

池尾座長 よろしいでしょうか。では、上柳さん。

■上柳弁護士:バケットショップ(店頭FX)を原則禁止することはできないことなのか?

上柳メンバー 聞くべきことではないかもしれませんが、3番の処方箋の1つ目のトップですが、バケットショップを原則禁止する。私もそのとおりだと思うんですが、これが難しいというか、難しいからファーストベストではないけれども証拠金でもいいのではないかと先生のご指示をいただいてしまったのですが、このバケットショップを原則禁止するのはできないことなんでしょうか。過剰規制ということになるんでしょうか。それとも流通的な問題があるのでしょうか。

■神田教授:できないことではないが、ある意味、現状を変えることなので…

神田参考人 もちろんできないことではないわけですが、ある意味で現状を変えることですので、そこはみなさんの【聞き取り不明】かなと思うことがあります。

それで歴史的な経緯で申しますと、アメリカで証券【聞き取り不明】狭い範囲の話をすると、昔の証券法というのは【聞き取り不明】もともとバケットショップを禁止する【聞き取り不明】ですね。

日本のこの分野というのは、どのように言ったらいいのかよく分からないのですが、やや不正確かもしれませんが、ざっくりとした言い方をすると、要は通貨を扱うもの、銀行ということではなくてですね、ですから例えば当時、1980年代は銀行間で通貨に関連する、それをスワップ取引と呼ぶかですね。今の言葉でいうと、FXと【聞き取り不明】。で、取引上の取引を整備しましょうという法律が88年につくった【聞き取り不明】なんですね。

そのときの前提は、そういうものを扱うのは金融機関だという前提で、取引を整備しましょうというルールづくりでした。当然、相対とか店頭とかいうものが自由であって、前提です。そこで証券、商品先物は違って、証券、商品先物は逆に取引所集中という議論がですね。

それから店頭は、逆に言えば今の言葉で言えば最良執行、そういうことを前提にした上で一定の範囲でバケットショップをはずすとか、そういう歴史的見解が真逆になっていて、その後、日本の場合を見ると、自由なところがある意味前提だったところに、業者さんが入ってこられて実際の取引を案内していく。そういう歴史が、いくつかが。

金融の分野がすべてがバケットショップ禁止になっていないことが重要な、そういう差を生んでいるのですよね。ですから、そこは私もよく分かりませんが、あり得る処方箋としては【聞き取り不明】一定の条件で例えば採用してみるとか、何かそういうものを整理をした上で一定の範囲で【聞き取り不明】と思います。

私も、大変申し訳ないのですがメンバーでないので細かい詰めの議論は先生方でやっていただいて、いろいろご意見がありますので、皆さんも知恵を出していただければと思います(一同笑い)。

池尾座長 どうもありがとうございました。

それでは、そろそろ神田先生からのお話に関連した質疑は以上とさせていただきたいと思いますがよろしいでしょうか。

どうもありがとうございました。神田先生はご所用がありますので失礼いたします。どうもありがとうございました。

(【全文書き起こし2/3】 店頭FX業者の決済リスクへの対応に関する有識者検討会(第4回)」へつづく)

(編集担当:ザイFX!編集部・庄司正高&井口稔)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)