■マジか! 早ければ来年、FXのレバが10倍に!?

「FX証拠金倍率を引き下げ 10倍程度に、金融庁検討 リスク管理を懸念、最大25倍の規制見直し」

2017年9月27日(水)、日本経済新聞の電子版が伝えた記事だ。

現状ではFX(外国為替証拠金取引)のレバレッジ上限は25倍。これを10倍程度に引き下げようとの動きが起きているようだ。

<記事の要旨>

・金融庁がFXのレバレッジ上限の引き下げ検討。10倍への引き下げが有力

・金融先物取引業協会(FX会社が加盟する業界団体)と規制見直しに向け協議へ

・早ければ来年(2018年)にも内閣府令を改正

・相場の急変時に個人投資家が想定を超える損失を抱えるリスクが高まっていると判断

・同時にFX会社の自己資本規制比率も強化する方向で見直しへ

この報道に対して反応したのが株式市場。翌日(28日)の株式市場では、FX最大手のGMOクリック証券を傘下に持つGMOクリックホールディングスの株価が前日比3.1%の値下がりに。ヒロセ通商やマネーパートナーズの持株会社であるマネーパートナーズグループの株価も軟調に推移した。

■マネーパートナーズGが金融庁に問い合わせた結果は?

そもそも、日本経済新聞の報道が勇み足である可能性はないのだろうか。株価の下落にあわてたわけではないだろうが、マネーパートナーズグループが記事の真偽を金融庁に確認してくれている。

マネーパートナーズグループのプレスリリースによると、金融庁からの回答は以下のとおり。

(1)証拠金倍率引き下げについては、個人投資家保護や金融機関が想定外の損失を被るリスク等の観点から様々な議論があるのは事実である。

(2)証拠金倍率の引き下げを行う場合は、業者や業界に働き掛けて意見を聞き、手順を踏んで行うものであり、金融庁が一方的に行うということはない。

このリリースを読むと、金融庁は「議論があるのは事実」と認めている。どうやら、金融庁がレバレッジの規制強化へ動き出していることは確かなようだ。

■金融庁の歯車は回り始めたら早い!

いったん動き出した歯車を止めるのは難しい。1998年の外為法(外国為替及び外国貿易法)改正で解禁されたFX取引だが、当初はレバレッジに規制はなかった。そのため200倍、400倍といったハイレバ(ハイレバレッジ)取引を提供するFX会社も存在した。

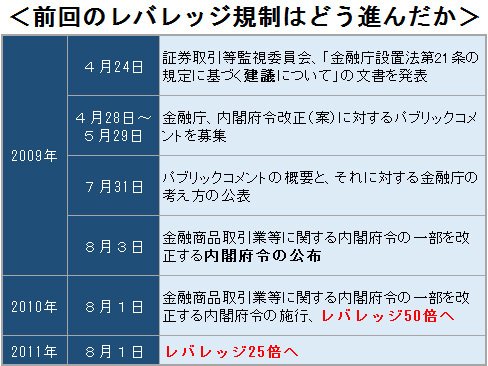

金融庁がメスを入れたのは2009年。4月24日(金)に証券取引等監視委員会が「金融庁設置法第21条の規定に基づく建議について」と題した文書を発表。「為替変動を勘案した水準の保証金の預託を受けることを義務付ける等、適切な措置を講ずる必要」を金融庁長官に建議すると、8月3日(月)に内閣府令が公布された。建議から3カ月強の早業だ。

その後、1年間の猶予期間を過ぎた2010年8月からレバレッジは50倍に、さらに翌年2011年の8月からは、現在の25倍へと上限が引き下げられた。

この経過と、マネーパートナーズグループが金融庁に質した文書を見ると、今回も遠からずレバレッジ10倍への規制強化を免れるのはどうも難しそう…と思える。

■規制の目的は「不測の損害」から利用者を守ること

電光石火で進んだ前回のレバレッジ規制だが、その目的は何だったのだろうか。

発端となった建議には、こうある。

「いわゆる高レバレッジの商品については、僅かな為替変動であっても保証金不足が生じ、顧客に不測の損害を与えるばかりか、業者の財務体質を悪化させるおそれがある」

また、冒頭で紹介した日本経済新聞の記事でも、「想定を超える損失を抱えるリスク」との記述があった。個人投資家を「不測の損害」や「想定を超える損失」から守るために、レバレッジの上限を10倍へ引き下げる、ということだろう。

■FXではときに「借金」が発生するリスクがある

では、「不測の損害」とは何だろうか。

たとえば、110円で米ドル/円を10万通貨買ったが、5分後に3円もの円高が進み30万円の損失に――。これは「不測の損害」や「想定を超える損失」ではないだろう。FXではいつでも起こりうる通常の損失だ。

110円で米ドル/円を10万通貨買ったが、5分後に2円もの円高が進み強制ロスカットに。しかも、強制ロスカットの約定が滑ったため、証拠金が足りなくなり、FX会社に対して5万円の借金が発生した――。

金融庁が指摘する「不測の損害」や「想定を超える損失」はこうした借金(未収金)を指しているものと思われる。

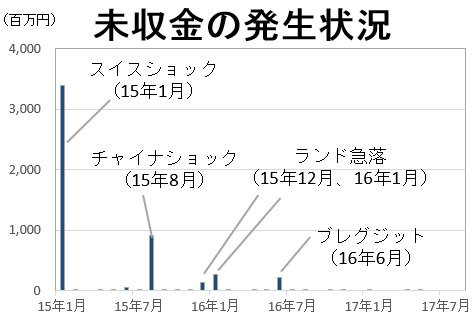

実際、市場の急変時には多額の未収金が発生している。

(出所:金融先物取引業協会)

■スイスショックでは約34億円の未収金が発生!

特に大きかったのは2015年1月。SNB(スイス国立銀行[スイスの中央銀行])が金融政策を突如変更したことで生じた「スイスショック」により、日本全体で約34億円の未収金が発生。

当時は最大25倍のレバレッジ規制施行後だったが、1000人以上の個人投資家が「不測の損害」に襲われた。

【参考記事】

●ユーロ/スイスフランが約3800pips大暴落! スイス中銀が防衛ラインの撤廃を発表!

●スイスショックで借金の悲劇! 個人投資家を直撃、裁判への動きも…

●プライスが消えた…。現役インターバンクディーラーが語ったスイスショックの瞬間

こうした「不測の損害」から個人投資家を保護するために強制ロスカットのしくみがあるのだが、スイスショックのような市場の急変時には、インターバンク市場で流動性が極端に低下する。

強制ロスカットを執行しようにも流動性がないためFX会社はカバーできず、やっとカバーできたときには顧客にとって大幅に不利なレートとなってしまう、というのが、未収金の発生する主な要因だ。

強制ロスカットの発動条件はFX会社によってさまざまだが、最大レバレッジに近い状態でポジションを持てば強制ロスカットの発動は近づく。「証拠金を目一杯使えば、最大レバレッジが何倍だろうが強制ロスカットされやすい」ということだ。

■海外FXでは一般的な「ゼロカット」、日本で導入の可能性は?

こうした未収金の問題が持ち上がるたびに言われるのが「日本も『ゼロカット』にすればいいじゃん」という議論。

「ゼロカット」とは、海外FX会社の一部が取り入れている制度で、預けた証拠金以上の損失が発生しても追加入金は求めない、「預けた資金以上の損失は発生しない」しくみのこと。

個人投資家にとってはありがたいゼロカットだが、FX会社側のリスクは高まる。2015年のスイスショックでは、ゼロカットを採用していたアルパリUKが経営破綻した。

【参考記事】

●ついに破綻も! スイス中銀の爆弾発言は欧米のFX会社にどう影響したのか?

こうしたゼロカットだが、日本では法律で金融商品取引業者等による損失補てんが禁止されている。ゼロカットも実質的な損失補てんとなるため、現行の法制度のもとでの導入は難しいだろう。

ただ、ゼロカットとは異なるが、IG証券には、約定したときに一定の保証料を少し支払えば、顧客があらかじめ入れたストップ注文が絶対すべらないで約定する「ノースリッページ注文」という注文方法はある。

【参考記事】

●ストップ注文が絶対にスベらない新機能! 月曜早朝に為替レートがぶっ飛んでも安心

■レバレッジ10倍になれば、FX取引高の減少は避けられないか

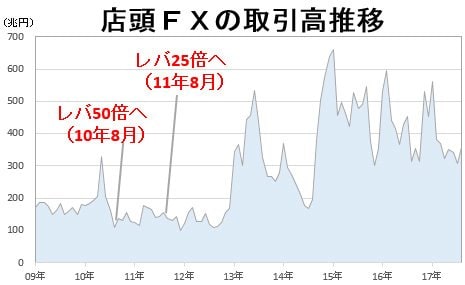

相場急変時の強制ロスカットで発生することのある「不測の損害」や「想定を超える損失」から個人投資家を守ってくれるためのレバレッジ規制だが、その一方でFX取引高への影響はありそうだ。

下の図は店頭FXの取引高推移だ。レバレッジ上限が50倍へと引き下げられたタイミングでは取引高が大きく減少した。その1年後のレバレッジ25倍への引き下げ時には、個人投資家の準備が進んでいたのか、減少幅は小さなものだった。

その後、2012年末からはアベノミクス相場に伴う円安とともに取引高も大きく回復し、レバレッジ50倍規制導入前の水準をおおむね上回っているが、仮に最大レバレッジが10倍となれば、取引高の減少は避けられないのではないだろうか。

(出所:金融先物取引業協会)

取引高の減少でFX会社の収益が悪化すれば、FX会社の買収や合併といった動きも活発になるかもしれないし、各社のキャンペーンやキャッシュバックなどの条件が厳しくなるかも……。

■レバ規制強化は約半数の個人投資家に影響が及ぶかも

レバレッジ規制が強化されれば、一番大きな影響を被るのは、もちろん個人投資家だ。

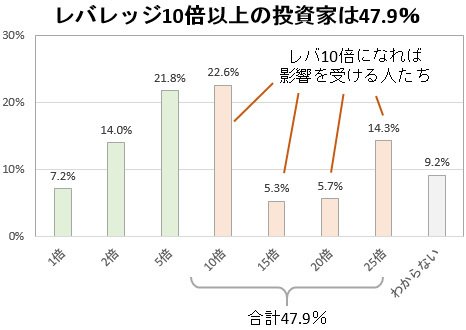

みんながどのくらいのレバレッジでトレードしているのか、外為どっとコム総研が行なった調査結果が以下のグラフだ。

(出所:外為どっとコム総研「外為白書2015-16」)

これを見ると、約25%の人がレバレッジ15倍以上、約半数の人がレバレッジ10倍以上で取引しているから、規制強化があれば、やっぱり影響は大きそうだ。

【参考記事】

●外為どっとコム総研がトレーダーの実態を独自調査。そのやや意外な調査結果とは?

■10万円じゃ米ドル/円1万通貨の取引もできない!?

具体的な数字で「レバレッジ10倍」を見ると、1ドル=112円で計算すれば、米ドル/円1万ドルの取引に必要な証拠金は、現行の最大レバレッジ25倍なら4万円台。これがレバレッジ10倍なら11万円程度になる。

資金効率の大幅な悪化は避けられず、特に超短期のスキャルピング勢の中には死活問題となる人もいるだろうし、50倍前後のレバレッジで取引できる法人口座の活用を検討する人も増えそうだ。

最近ではFX業界で、DDOS攻撃によりアクセスやログインに障害が発生する事態が相次いでいた。

【参考記事】

●FX会社へのサイバー攻撃が頻発!(1) 「DDOS攻撃」でサービス停止状態に…!?

日頃から2つ以上のFX口座に入金しておけば、障害リスク対策になるのだが、レバレッジ規制の強化で必要証拠金が大きくなれば、複数口座分の資金を用意するのが大変な人もいるだろう。

何かと影響が出てきそうなレバレッジ規制強化の進展、今後も注意深く見守っていく必要がありそうだ。

(ミドルマン・高城泰)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)