■セントラル短資FX:レバレッジ規制を強化すれば、ハイレバレッジ取引は海外業者へ流出し、顧客保護などには逆効果

松田オブザーバー 次に4ページです。全体に、レート配信システムには不合理であるとする例が紹介されましたけれども、4ページの冒頭に示しましたとおり、店頭FX業者の配信価格の生成方法は各社のビジネスモデルによって異なっております。そうした中でどの会社でも、その生成方法を契約締結前交付書面などで明示して社内で検証をしています。また、協会監査等の対象でもあります。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料4「GMOクリック証券・SBI証券・セントラル短資FX資料」より、4ページの「配信レートの適切性と開示状況(1)」を掲載

松田オブザーバー さらに、ノン・ディーリング・デスク、NDDと呼ばれる商品についても、市場に直結させる方式だけを謳っていても、市場レートとイコールだという誤認は避ける説明がなされています。

次の5ページは、当社がウェブサイトで価格配信の適切性の担保を謳っている部分です。読み上げはしませんが、価格生成方法についてだけでなく、データの保存、検証状況、カバー先のことなどについても触れています。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料4「GMOクリック証券・SBI証券・セントラル短資FX資料」より、5ページの「配信レートの適切性と開示状況(2)」を掲載

松田オブザーバー 次に前回、スリッページの価格の問題について【聞き取り不明】がありました。6ページです。この冒頭に記してあるとおり、通信速度やシステムの処理速度の関係で、店頭取引、取引所取引を問わず、顧客の注文時に提示されていた価格と実際の約定価格に差が生じる現象は、今の通信処理技術を前提にすると一定程度発生することは避けられない認識とされています。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料4「GMOクリック証券・SBI証券・セントラル短資FX資料」より、6ページの「スリッページ適正化への対応状況」を掲載

松田オブザーバー ただ、業者としては、取引の透明性を確保し、顧客を保護するという観点から、契約締結前交付書面等においてスリッページが発生する理由を明記して、実際の発生状況も検証しています。協会も、スリッページが顧客不利に偏らないよう、取扱規則を定めていて、業者の運用状況は協会監査等の対象になります。

最後に7ページ、前回、決済リスクとの関係で、預り金の管理が不適切だったため、顧客が預託金の返還を受けられなかったという事例について言及されましたけれども、こうしたことを防ぐために、証拠金の区分管理方法の信託一本化と、帳簿管理状況の収支報告が義務付けられました。

【参考記事】

●有識者検討会に新たな参加者もレバレッジ規制強化の声はなく…!?

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料4「GMOクリック証券・SBI証券・セントラル短資FX資料」より、7ページの「決済リスク・レバレッジに関する論点」を掲載

松田オブザーバー 最後に、こちらは荒井弁護士のご意見に添うことになるかと思いますが、海外無登録業者による問題取引事例が後を絶たないという現在の状況で、仮にレバレッジを一段と引き下げるといったことが行われれば、レバレッジの高い取引がさらに海外に流出することになって、顧客保護や市場全体のリスク抑制の観点からは逆効果となってしまう可能性が高いと考えられます。

私からは以上です。

池尾座長 どうもありがとうございました。それでは、引き続き、東京金融取引所、伊藤オブザーバーからお願いします。

■くりっく365:取引所はカバー取引先の破綻リスク、未カバーポジションに対するリスクは負っていない

伊藤渡オブザーバー(東京金融取引所 代表取締役専務) それでは、決済リスクへの対応についてご説明します。

前回の検討会において勝尾先生から、取引所のストレステストと、金先業協会のもとでも実施しているストレステストについて、その頻度、あるいは内容等、整合性をもう少し議論すべきだと、こういった趣旨のご発言がございました。本日の説明は、そのようなことからお時間を頂戴したものです。

なお、資料の内容については、取引所で実施しているストレステストを中心にまとめております。協会実施のストレステストの概要については、詳細に説明する立場にはございませんので、第1回検討会における協会作成の資料から枠組み等を中心に転記しております。

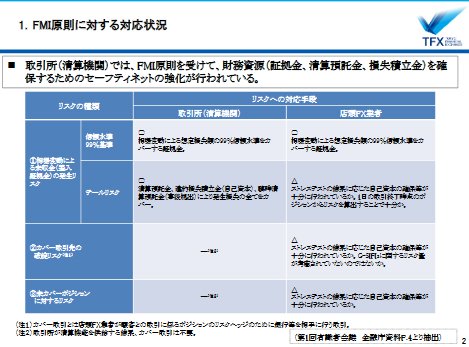

それでは、お手元の資料の2ページをご覧ください。こちらは、第1回の会議における金融庁の資料から抜粋したものです。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料5「東京金融取引所資料」より、2ページの「FMI原則に対する対応状況」を掲載

伊藤オブザーバー 取引所では、FMI原則(※)を受けて財務資源を確保するためのセーフティネットの強化が行われているというようなことで、リスクの種類、まず、相場変動における未収金の発生リスクについては、証拠金については、これは取引所、店頭とも同じ規定であることが記載されています。

(※編集部注:「FMI原則」とは日本語では「金融市場インフラのための原則」と呼ばれるもの。支払・決済システム委員会(CPSS)と証券監督者国際機構(IOSCO)が制定した)

テールリスクについては取引所のほうが清算預託金等々でカバーしているということ、これは後ほどまたご説明します。店頭業者については、ストレステストの結果に応じた自己資本の確保等が十分行われているか、また、1日の取引終了時点のポジションからリスクを算出することで十分かといった記載がありました。

また、取引所が負っていないリスクについて2.カバー取引先の破綻リスク、それから、3.未カバーポジションに対するリスク、この2つがあります。いずれも、自己資本等の確保が十分に行われているかということと、それから、カバー取引先の破綻リスクについてはG-SIFIs(※)に関するリスク量が考慮されていないのではないかといった記載がありました。

(※編集部注:「G-SIFIs」とはグローバルな金融システム上、重要となる金融機関のこと)

■くりっく365:ストレステストは2015年7月より毎営業日行っている

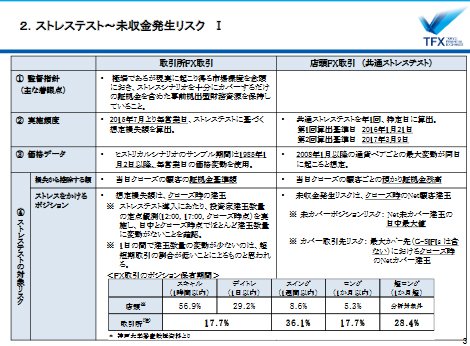

伊藤オブザーバー 3ページをご覧ください。ここでは、取引所で行われているストレステストの説明を書いています。先ほど申し上げたように、未収金の発生のリスクしか追っておりませんので、ストレステストの説明も、当該リスクの対応ということになります。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料5「東京金融取引所資料」より、3ページの「ストレステスト~未収金発生リスクⅠ」を掲載

伊藤オブザーバー まず1点目ですが、監督指針では、極端であるが現実に起こり得る市場環境を念頭に置き、ストレステストを十分にカバーするだけの証拠金を含めた事前拠出型財務資源を保持していること、ということが記載されています。監督指針によって事前拠出型財務資源の保持が義務付けられているということです。

ストレステストの実施頻度ですが、こちらは2015年7月より毎営業日に行っております。店頭FXにおける共通ストレステストということでは、右に記載のとおり年に1回、特定日に算出されているということのようです。

価格データ、ヒストリカルシナリオについては1985年1月2日以降の価格変動を使用しています。共通ストレステストのほうでは2008年1月以降となっています。

次に、ストレステストの対象リスクですが、損失から控除する額ということで、取引所では顧客の証拠金基準額としております。個人であれば4%の証拠金率を適用するということになります。

他方、共通ストレステストでは、顧客の預り証拠金残高、預かっている証拠金全てが控除できることになっているようです。

次に、ストレスをかけるポジションについては、想定損失額はクローズ時の建玉としております。なお、ストレステスト導入に当たっては、いわゆる建玉数量に従って損失額は変動しますので定点観測を行いました。その結果、1日の間でほとんど建玉数量に変動がないことを確認しております。

また、下の表ですが、FX取引のポジション保有期間で、前回、神戸大学の岩壷教授から、スキャル、デイトレ、以下、こういった取引手法に基づいてどれぐらいの保有期間があったかというご説明がありました。1日以内、56%、29%を合わせると86%となります。

【参考記事】

●有識者検討会に新たな参加者もレバレッジ規制強化の声はなく…!?

これに対してほぼ同様の手法で私どもが今回調べたところ、取引所の1日以内の取引は17.7%に過ぎないということで、1日の間でも建玉数量の変動が少ないことはこういった短期取引の割合が低いことによるものだと思われます。

他方、右の共通ストレステストですが、未収金発生リスクについては、店頭取引はクローズ時とされております。

他方、未カバーポジションリスクについては日中最大値、また、カバー取引先リスクについてはクローズ時とされています。なお、カバー先のところで、G-SIFIsは含まないという記載がありました。

■くりっく365:参加者が破綻した場合、事前拠出型の財源で不足があれば、他の参加者から追加徴収する

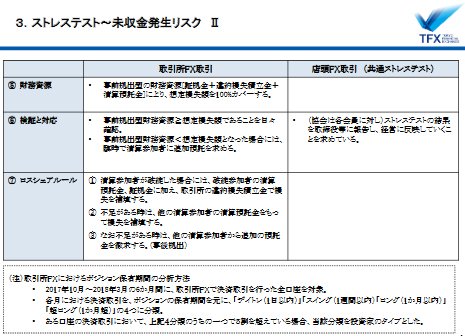

伊藤オブザーバー 次に4ページ、想定損失額をカバーする財務資源ということでは、事前拠出型の財務資源、すなわち証拠金と違約損失積立金、そして清算預託金により想定損失額を100%カバーすることとしております。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料5「東京金融取引所資料」より、4ページの「ストレステスト~未収金発生リスクⅡ」を掲載

伊藤オブザーバー ここで違約損失積立金について少々ご説明します。FMI原則では、事前拠出型の財務資源力、清算機関の自己資本については、清算機関自身の財務資源のある特定部分としており、その財務資源総額について、利用可能なことを求めております。自己資本は、他の業務やオフィスシステムの投資等にも使用されております。

当取引所の場合には、金利先物取引といった証拠金取引とは全く異なる業務分野も手がけており、そのための資金の準備も必要ということから、自己資本額全てを取引所FX取引に使用することはできません。このようなことから、参加者破綻時に使用する目的ということで自己資本の中から証拠金取引に係る違約損失積立金として別途管理していくということです。

検証と対応については、この事前拠出型財務資源が想定損失額よりも大ということを日々確認し、これが小になった場合には清算参加者に追加預託を求めることをしております。共通ストレステストで協会の資料では、協会は各会員に対し、ストレステストの結果を取締役等に報告し、経営に反映していくことを求めているということでした。

ロスシェアルールについては記載のとおりです。仮に参加者が破綻した場合に、事前拠出型の財務資源を充てても不足があるといった場合には、さらに清算参加者から追加の預託金を徴求するというようなことでセーフティネットを整備しているということです。

次のページ、流動性リスク管理について…

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)