■くりっく365:2年半のストレステストで最大想定損失額は568億円だった

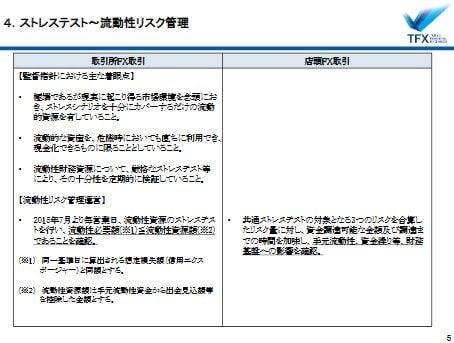

伊藤オブザーバー 次のページ、流動性リスク管理についてです。今まではいわゆる信用リスク管理について申し上げましたが、流動性リスク管理についてもこのように管理をしております。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料5「東京金融取引所資料」より、5ページの「ストレステスト~流動性リスク管理」を掲載

伊藤オブザーバー 監督指針の主な着眼点ということでは、読み上げはいたしませんが、信用リスク管理とほぼ同じような着眼点が求められています。それに対するものとして、私どもでは2015年7月より、毎営業日、流動性資源のストレステストを行い、流動性必要額に対し流動資源額が上回っていることを確認しております。

店頭でも共通ストレステストの対象となる3つのリスクを合算して手元流動性、資金繰り等、財務基盤への影響を確認しているということです。

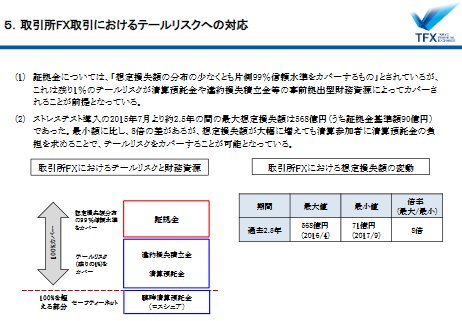

最後、6ページ、取引所FX取引におけるテールリスクへの対応としてまとめました。監督指針では証拠金について、想定損失額の分布の少なくとも片側99%信頼水準をカバーするものとされていますが、これは1%のテールリスクが清算預託金、違約損失積立金等の事前拠出型財務資源によってカバーされることが前提になっています。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第4回)の資料5「東京金融取引所資料」より、6ページの「取引所FX取引におけるテールリスクへの対応」を掲載

伊藤オブザーバー 左下にイメージ図を記載しています。FMI原則によれば、事前拠出型の財務資源を用いて想定損失額を100%カバーすべきという、まず大きな原則があります。その上で、証拠金は事前拠出型の財務資源の構成部分である、少なくとも片側信頼水準の99%をカバーすべきであるとされているということです。

2番目、取引所ではストレステスト導入の2015年7月から約2年半行ってまいりましたが、この2年半の間の最大想定損失額は568億円、うち、証拠金基準額は90億円ということでした。右下でこの2年半を調べてみましたが、最小値は71億円というようなことで、最大と最小の差が8倍です。取引所のほうでは想定損失額が大幅に増えても、清算参加者に清算預託金の負担をお願いすることでテールリスクをカバーすることが可能となっているということです。

説明は以上です。

池尾座長 ありがとうございました。では、最後に三菱UFJ銀行の星野オブザーバーからお願いします。

■三菱UFJ銀行:プライムブローカーは5社程度であり、外資系銀行がかなり多い

星野昭オブザーバー(三菱UFJ銀行 金融市場部長) 私からは先週いただいたご質問に対して、口頭ではございますがお答えさせていただきます。お手元の資料6、店頭FX取引の東京外為市場の動向について、ページ7をご覧ください。

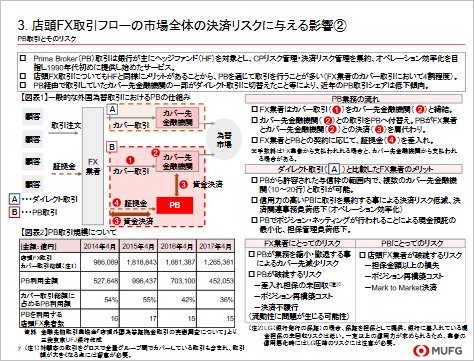

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第3回)の資料6「三菱東京UFJ銀行資料」より、7ページの「店頭FX取引フローの市場全体の決済リスクに与える影響②」を掲載

星野オブザーバー まず、最初のご質問ですが、この中でPB(※)との取引に関しては、これが現物なのかデリバティブなのかというご質問だったと思いますが、これは現物です。

(※「PB」とはプライムブローカーのこと。詳しくは下記、【参考記事】を参照)

【参考記事】

●有識者検討会に新メンバー参加もレバレッジ規制強化の声はなく…!?

2つ目ですが、このページ7の図表1のB、このうちどの金額が店頭FX取引のカバー取引額として計上されるのか、こういうご質問だったと思いますが、1の部分です。

FX業者とカバー先金融機関が行っているカバー取引です。それはPBではない場合、同じということです。

それから、日中のトレードによってFX業者の取引が膨らんだ場合、店頭FX取引のカバー取引額に反映されるのかというご質問だったと思いますが、厳密に言うと店頭の業者と個人で行った取引はそのままカバーして出てくるものではございませんので膨らんだ全てではないのですが、店頭業者の中で売りと買いがマッチしない部分、マリーしない部分、その部分が金融機関にも流れてきますので一部が店頭FX取引のカバー取引として取引全体の増加とお考えください。

引き続き、3つ目のご質問ですが、図表2でPBが何社ぐらい対応しているのかというご質問でした。これは5社程度というふうにお答えさせていただきます。

それから、PB取引の集中がどの程度生じているのかというご質問ですが、この表にありますとおり、全体のカバー取引におけるPBの割合は足元36%、去年の数字ですが、こういうことになっておりますが、この数字自体、前回もご説明申し上げたかもしれませんが、スイスフランのショック以降、一部のPBが撤退もしくはその【聞き取り不明】を絞ったということで直接取引が増えているというような状況があります。

それから、この36%の中、PBの中でさらに寡占が起こっているようだということに関しては、大体同じような、若干の勝ち負けはあるんですが、それほど大きな寡占は進んでいないと考えております。

さらに、このPBが外資なのか日本の銀行なのかということですが、外資がかなり多く、一部邦銀も扱っているとご認識ください。

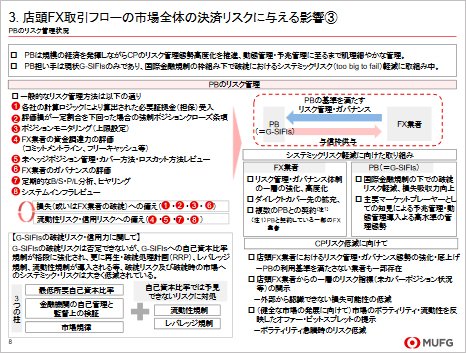

■三菱UFJ銀行:プライムブローカーは取引相手となるFX会社の信用力について、きめ細かく情報を把握している

星野オブザーバー それから、8ページについてです。この記載の中で、PBの業者がFX業者からどの程度情報を得ることができるのかというご質問だったと思いますが、PBとして与信の設定をするのに必要な情報、例えばバランスシートの情報であるとか、P/Lの状況や資金調達力など、こういったところは情報を獲得できるところですが、これ以外にもきめ細やかな情報の把握に努めているということで、例えば相場の変動が予想されるイベントの前に、FX業者のポジションカバー【聞き取り不明】であるとか、ご契約取引の運用方針等、こういったものを確認して対応しているということです。

※「店頭FX業者の決済リスクへの対応に関する有識者検討会」(第3回)の資料6「三菱東京UFJ銀行資料」より、8ページの「店頭FX取引フローの市場全体の決済リスクに与える影響③」を掲載

星野オブザーバー 引き続き、同じくページ8で、FX業者のリスク管理に問題が生じた場合にPBが一定額以上のPB処理の受け入れを拒否できるかというご質問だったと思います。これに関しては、回答としては「できます」ということなのですが、カバー先の銀行がございますので、ここにきちんと通知した上でPBの取引をやるということはできます。

また、FX業者の損失が一定額を上回った場合にPBの取引を終了することができるのかというご質問ですが、実際には、先ほどのご質問についてもそうなのですが、強制的にPBの取引を終了することは、PBの会社自身の信用力も問題になったりと、なかなかそういうことはできないであろうということですが、できるかできないかということで言うと「できます」ということです。

また、実際に、損失が一定額を上回った場合ということになりますと、その前にマージンコールということで証拠金の積み増しをお願いすることになります。

従って、このプロセスが入るということと、あとは、延納証拠金を積む場合は、夜間はお金を動かせませんので、そういったリスクがある場合には日中の間に多めに証拠金を積んでいただくようにお願いしているといった対応をしています。

以上です。

池尾座長 どうもありがとうございました。

(【全文書き起こし3/3】 店頭FX業者の決済リスクへの対応に関する有識者検討会(第4回)」へつづく)

(編集担当:ザイFX!編集部・庄司正高&井口稔)

![トレイダーズ証券[LIGHT FX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=LFX1&isq=301&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)