「米ドル高」という言葉には2つの意味がある!?

市況解説などに出てくる「米ドル高」という言葉には2つほど意味がある。

株式の専門家が市況解説で口にする「米ドル高」。これは単に「米ドル高」と言っていても「米ドル/円における米ドル高」を指していることが多い。これは「米ドル/円における円安」と言っても同じこと。つまりは、「米ドル/円における米ドル高・円安」=「米ドル/円の上昇」という意味である。

一方、為替の専門家も「米ドル/円における米ドル高」の意味で「米ドル高」と言うこともあるが、それとはちょっと違った意味で「米ドル高」と言うこともある。同じ「米ドル高」という言葉を使っていても、米ドルの全般的な上昇を指して「米ドル高」と言っていることがあるのだ。

米ドルの総合的な強さを表す指標に「ドルインデックス(ドル指数)」というものがあるが、米ドルの全般的な上昇を示す米ドル高とは、ざっくり言えば、ドルインデックスが上昇しているということを示している。

市況解説では2つの意味の「米ドル高」という言葉が、ときに明確な説明なしに混じって使われていることもあるから要注意だ。

最近の米ドル/円はどうも動きがハッキリしない

さて、さまざまな通貨ペアがある中で日本のFXトレーダーが一番慣れ親しんでいるのは何だろうか? これは米ドル/円で間違いないだろう。日本のFX会社では米ドル/円の取引量がダントツに多いのだ。そのシェアは6割超にも達している(※)。

(※金融先物取引業協会の「店頭FX月次速報」2018年7月分のデータによる)

そんな大人気通貨ペアの米ドル/円だが、最近は動きがどうもハッキリしないと思っている人が少なからずいるのではないだろうか。

たとえば、7月には2015年5月の高値から3年以上続く長期のレジスタンスラインを上抜いたというので、これだけの強固なラインを抜けたのなら、さあもっと上がるぞという声も聞こえてきたのだが、結局、ほどなく反落して、元のレジスタンスラインの中にいったん戻ってしまったということがあった。

【※関連記事はこちら!】

⇒米ドル/円は3年続いたレジスタンスラインをブレイクする準備完了! 買うなら今でしょ!?(2018年7月6日、陳満咲杜)

⇒ドル/円112円突破! 裏切られた個人投資家。次は日経平均、再び「買うなら今でしょ!?」(2018年7月13日、陳満咲杜)

(出所:IG証券)

また、8月のトルコリラの急落をはじめとして、最近は新興国通貨の下落が話題になっている。その要因には各新興国が抱える問題がもちろんあるが、さらにその大きな背景として、金利の上がってきた米ドルへ資金が回帰して米ドル高になっていることがあるようだ。

【※関連記事はこちら!】

⇒トルコリラ/円が一時、16円台まで暴落! トルコリラ急落の震源地はユーロか!?

⇒トルコリラ/円は一時15円台まで大幅続落! 原因はトランプとエルドアンの両大統領!?

つまり、新興国通貨の下落は米ドル高の裏返しという意味合いもあるわけだが、新興国通貨が下落する局面はリスクオフにもなりやすい。そして、リスクオフになれば円高圧力がかかり、結局、米ドル/円は下がりやすくなってしまうのである。

新興国通貨が下落する局面は全般的な米ドル高局面になりやすいにもかかわらず、そんな米ドル高局面において、米ドル/円は米ドル安・円高になってしまったりするというわけなのだ。

このように、いくらなじみがあると言っても、最近の米ドル/円はどうも複雑だ。ハッキリしない。ならば、もっと素直なモノをトレードした方がいいのではないだろうか。

そこでチェックしてみたいのが先ほど出てきた、米ドルの総合的な強さを表す指標「ドルインデックス」だ。

ドルインデックスそのものをトレードすることできる!

ドルインデックスはザイFX!の記事にもときどき登場する。とくに陳満咲杜さんの連載にはよく登場するので、陳さんファンにはおなじみだろう。9月7日(金)公開の最新記事でも陳さんは以下のように米ドル/円とドルインデックスの違いについて書いていた。

米ドル全体の頭が再び重くなってきた。ただし、いつものように、ここで言う米ドル全体とは、ユーロをメインとした主要外貨に対する全体的な米ドルのパフォーマンスを指し、米ドルの対円での動き、すなわち米ドル/円とは「別物」であることに注意が必要だ。

米ドル全体のパフォーマンスは、ドルインデックスをもって確認できるが、ドルインデックスとの連動性は、米ドル/円のパフォーマンスにおいては「伝統的」に鮮明ではなかった。

【※関連記事はこちら!】

⇒米ドル全体が大きく反落しても米ドル/円は例外!? 押し目買いのスタンスを維持せよ!(2018年9月7日、陳満咲杜)

ドルインデックスは当然ながら全般的な米ドル高を素直に反映する。といっても、ドルインデックスは米ドル/円などの通常の通貨ペアをトレードする際に参考にする指標であって、それ自体をトレードするものではない、と考えている人も多いことだろう。

だけど、できるのだ。

ドルインデックスそのものをトレードすることが。

確かに日本のほとんどのFX会社ではドルインデックスをトレードすることができない。だから、それがトレード対象ではなく、参考指標にすぎないと考える人が多いのも不思議ではない。

けれど、ごくわずかにドルインデックスがトレードできるFX会社もこの日本には存在している。その代表的な会社がIG証券だ。

論より証拠。こちらの画面を見てほしい。これはIG証券の取引画面にドルインデックスを表示しているところだ。ドルインデックスのチャートが表示され、発注ウィンドウも確かに存在している。

ちなみにIG証券は2018年5月に、PC用のウェブブラウザ版で「HTML5」に準拠した、サクサク動く新取引システムをリリースしており、上の取引画面もこの新取引システムのものだ。

【※関連記事はこちら!】

⇒億トレも使う、あのツールが革命的進化! 「1秒足」に残された投機筋の痕跡とは?(高城泰)

IG証券のドルインデックスには2銘柄ある

あとで詳しく触れるが、IG証券のドルインデックスは、米国のインターコンチネンタル取引所(ICE)が発表しているドルインデックス先物を元にした「CFD」。ICEのドルインデックスは本来、100弱程度の数字になっているが、IG証券のドルインデックスはそれを100倍した1万弱程度の数字になっている。この点はちょっと注意が必要だ。

そして、IG証券のドルインデックスには「ドルインデックス($10)」という銘柄と「ドルインデックス(\100)」という銘柄がある。

「ドルインデックス($10)」は1ポイントが10ドルに相当する銘柄。IG証券のドルインデックスは現在、9500程度の数字なので、「ドルインデックス($10)」を1ロット買うと、9500×10ドル=9万5000ドル相当のポジションを持つことになる。

ただ、「ドルインデックス($10)」は最小0.2ロットから取引できる。したがって、最小ロットは9万5000ドルの5分の1で1万9000ドル相当のポジションということになる。これを1ドル=110円で換算すれば、209万円相当のポジションということだ。

このとき、ドルインデックスの数字が1動くと、2ドル(約220円)の損益が動くことになる。

もう1つの「ドルインデックス(\100)」という銘柄だと、1ポイントが100円となり、「ドルインデックス($10)」より小さく見える。1ロット買えば、9500×100円=95万円相当のポジションだ。けれど、こちらは最小単位が5ロットになっており、持てる最小のポジションは95万円×5=475万円相当ということになる。

この最小ポジションを持ったとき、ドルインデックスの数字が1動けば、500円の損益が動くことになる。

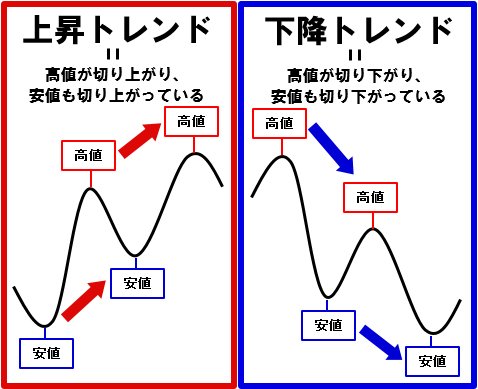

上昇トレンド、下降トレンドの定義

さて、ここで話が若干、変わって、上昇トレンド、下降トレンドについて改めて考えてみたい(話が変わるといってもドルインデックスの話にあとでつながってくる)。

上昇トレンド、下降トレンドの定義として、以下ようなものを見たことはないだろうか?

・上昇トレンド…今回の高値が前回の高値より高い。なおかつ、今回の安値が前回の安値より高い(高値切り上げ、安値切り上げ)。

・下降トレンド…今回の高値が前回の高値より安い。なおかつ、今回の安値が前回の安値より安い(高値切り下げ、安値切り下げ)。

このトレンドの定義は、NYダウにその名を残すチャールズ・ダウが提唱したダウ理論のごく一部ということらしい。

この上昇トレンド、下降トレンドの定義は基本的な考え方として、とても理にかなっているとは思うのだけど、実際の相場はそんなにわかりやすいトレンドになるとは限らないのもまた事実だ。

米ドル/円は上昇トレンドの定義にあまり当てはまっていない

先ほど、最近の米ドル/円は動きがどうもハッキリしないと述べたが、ここで米ドル/円の日足について、最近の安値をチェックしてみたい。チャート、レートはIG証券のものを使っている。

米ドル/円が今年(2018年)の最安値をつけたのは3月26日(月)のこと。そのレートは104.618円だった。そこから米ドル/円はざっくり言えば、上昇しているわけだが、この間の安値はどうなっていただろう?

ここで問題が1つ出てくる。安値というのは見れば何となくはわかるが、その中には「ハッキリした安値」と「安値にカウントしていいかどうか迷うな~という安値モドキ」があるもの。今回は当該ローソク足の安値と比べ、左右各5本のローソク足の安値がそれより高くなっていれば、その当該ローソク足の安値を、正式な安値としてカウントすることにした。

それをチャート上に書き込んでみたのが以下の図だ。

(出所:IG証券)

3月26日(月)につけた104.618円の安値以降、全部で8つの安値を見いだすことができた。これらの安値は前回の安値と比べて高い価格をつけていただろうか?

チャート上の各安値の箇所に右上向きの矢印(赤)と右下向きの矢印(青)をつけたが、右上向きの矢印がついた安値、すなわち、前回の安値よりも高い価格がついた安値は8つのうち5つだけだった。残りの3つは前回の安値よりも今回の安値の方が価格が安くなっていたのである。

2018年3月末以降、米ドル/円はざっくり言えば、上昇してきたわけだが、そのときの安値の状況は上昇トレンドの定義に沿ったものとはあまり言えないことがわかった。

世の中、教科書どおりにはなかなか進まない。

米ドル/円について「最近、動きがどうもハッキリしない」と感じたとすれば、それは間違っていないのだ。

(※ここでは安値の方の検証だけを行った。長くなることなどがあるので高値の方の検証は省略した)

では、ドルインデックスはどうなっているだろうか?

ドルインデックスはおおよそ教科書どおり?

先ほど述べたとおり、ICEのドルインデックスは本来、100弱程度の数字になっているが、IG証券のドルインデックスはそれを100倍した1万弱程度の数字になっている。ここではIG証券のチャートどおりの数字を採用して説明する。チェックするのは米ドル/円と同様に2018年3月末以降としよう。

IG証券のドルインデックスは3月27日(火)に8849.4の安値をつけているので、ここを起点としよう。その付近からドルインデックスはざっくり言えば上昇しているわけだが、その間、先ほどと同様、あるローソク足の安値に対して左右各5本のローソク足の安値がそれより高くなっているというルールで安値をカウントすると、計8つの安値を見いだすことができる。

(出所:IG証券)

そのうち、右上向きの矢印(赤)がついた安値、すなわち、前回の安値よりも高い価格がついた安値は8つのうち7つまでを占めていた。前回の安値よりも今回の安値の方が価格が安くなっていた例外は1回だけだ。

つまり、ドルインデックスの安値は上昇トレンドの定義におおむね沿ったものになっていたということになる。

ドルインデックスの方が米ドル/円よりも、割と素直に米ドル高トレンドを描いてきたと言えないだろうか。

米ドル高トレンドに乗りたい場合、動きが今一つハッキリしない米ドル/円よりも、ドルインデックスを買ってみるという手もあるのではないか(もちろん、今後、もしも米ドル安トレンドに転換したら、ドルインデックスの売りである)。

(※ここでは安値の方の検証だけを行った。長くなることなどがあるので高値の方の検証は省略した)

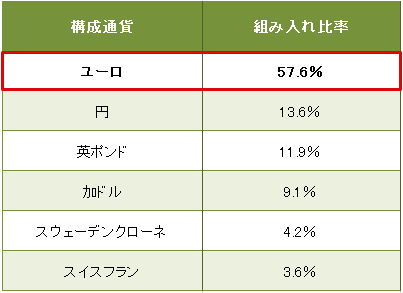

相手となる通貨ではユーロが57.6%を占める

ドルインデックスにはFRB(米連邦準備制度理事会)が公表しているものなど、いくつかの種類があるが、市況解説などでもっともよく言及されるのは米国のインターコンチネンタル取引所(ICE)が発表しているもので、同取引所ではドルインデックス先物を取引することもできる。

そして、先ほど述べたとおり、IG証券のドルインデックスは、このICE上場の先物を元にしたCFDだ。

ドルインデックスはものによって、相手となる通貨の構成割合が異なるのだが、このICEのドルインデックスの構成割合はどのようになっているだろうか? それを示したのが以下の表だ。

(出所:ICE)

ユーロが重要な存在ということは当然想定されるところだが、上表のとおり、その割合は57.6%にも達している。また、日本のFXトレーダーには主要通貨の1つとしておなじみの豪ドルはここに含まれていないのも特徴的。この点はちょっと注意しておきたい。

ここで、ICEのドルインデックスの相手通貨に占めるユーロの割合が57.6%にも達しているのなら、ドルインデックスはユーロ/米ドルを逆にしたものと結局、同じようなものなんじゃないの?という疑問もわくだろう。

そこで、今度はユーロ/米ドルを見てみよう。

ユーロ/米ドルは下降トレンドの定義に沿っていたか?

ユーロ/米ドルの場合、米ドル高になるほど、チャートは下方向に動くことになる。米ドル/円やドルインデックスとは米ドル高の方向が逆ということだ。

先ほど、米ドル/円とドルインデックスについては2018年3月末の安値をチェックしたが、ユーロ/米ドルで同様の意味合いのことを行うと、安値ではなく、高値をチェックしなければならない。

以下のチャートのとおり、ユーロ/米ドルは3月27日(火)に1.24766ドルの高値をつけている。そこから直近まで、あるローソク足の高値が左右各5本のローソク足の高値より高いという基準で高値をカウントすると、全部で9つの高値があることがわかる。

(出所:IG証券)

そのうち、下降トレンドの定義に沿った高値、つまり、前回の高値より安い高値(チャート上に右肩下がりの矢印(青)をつけた高値)は7つあった。残り2つはそうなっていなかった。

この期間のユーロ/米ドルにおける米ドル高トレンドでは、高値について例外が2つあるということになる。ドルインデックスの安値では例外が1つだけだったから、違いは少しではあるが、ドルインデックスの方がより素直に米ドル高の動きを示していたと一応、言えそうだ。

(※ここでは高値の方の検証だけを行った。長くなることなどがあるので安値の方の検証は省略した)

そもそもユーロは米ドルに次ぐメジャー通貨であり、Brexit(英国のEU離脱)について何かもめるとか、イタリアでポピュリズム政権が何かやらかすとか、米ドル側の事情ではなく、ユーロ側の問題で動くことが当然ある。

もちろん、それは米ドル以外のどの通貨であっても多かれ少なかれ同じことが起こり得るのだが、ドルインデックスはそれらを総合したものだから、動きはまろやかになりやすそうなのである。

為替を日本株にたとえれば、個々の通貨ペアは個々の個別株に相当し、ドルインデックスは日経平均に相当するようなイメージだ。

米ドル高になるとチャートが上昇。単純だけどこれも重要!?

そして、米ドル高に賭けようというときに、ユーロ/米ドルよりドルインデックスの方がいいかもしれないと筆者が考える、もう1つの単純な理由を書いておこう。

それはドルインデックスでは、米ドル高になるとチャートが上昇するということだ。つまり、米ドル高に賭けたいというときはドルインデックスを買えばいいのである。

(出所:IG証券)

一方のユーロ/米ドルは米ドル高になるとチャートは下落することになる。米ドル高に賭けたかったら、ユーロ/米ドルを買うのではなく、売らなくてはならない。

(出所:IG証券)

手慣れたFXトレーダーなら売りから入ることに躊躇することはないだろう。でも、買いの方がやりやすいというトレーダーも、とくに初心者などには結構いるはず。

米ドル高に賭けたいとき、対象商品に買いから入って、チャートの上昇を願う…というやり方の方が心理的にスムーズに運ぶことは考えられる。

その点では米ドル/円なら米ドル高はチャートの上昇方向であり、つまりは米ドル高に賭けたければ、米ドル/円を買えばいいわけだが、その一方で、米ドル/円には動きが素直じゃないという問題があることは先ほど述べたとおりだ。

ドルインデックスをトレードできる口座はごくわずか

その点、ドルインデックスなら、動きも比較的素直であり、米ドル高に賭けたければ、ドルインデックスを買えばいいから、わかりやすい。

ただ、ドルインデックスを買う戦術は、米ドル高トレンドが続くと考えた場合のこと。もしも、米ドル安トレンドに転換すると考えるなら、ドルインデックスは売らなければならない。

また、状況はいつも同じではない。相場状況によっては、総合的なドルインデックスよりも、特定の通貨ペアの方が素直に動いてトレードしやすいということも考えられるだろう。そういうときは無理にドルインデックスをトレードせず、その通貨ペアをトレードすればよいのである。

ただ、直近ではドルインデックスの方が相対的に素直な動きを見せているのではないか、ということを本記事では述べてきた。

結局、トレード対象は局面によって、やりやすいものを選べばいいのだが、普段から準備して、そのための選択肢は揃えておきたいもの。

そして、ドルインデックスをトレードできる口座はごくわずか。その代表格であるIG証券の口座は、自分の保有口座に加えておきたい1つではないだろうか。

ちなみにIG証券はドルストレート(米ドルが絡んだ通貨ペア)の通貨ペアも数多く取り扱っている。ザイFX!が調べたところ、IG証券ではドルストレートを27通貨ペアも揃えていた(2024年11月時点)。

| IG証券が取扱う米ドル絡みの通貨ペア | |

| 米ドル/円 | 米ドル/インドネシアルピア |

| ユーロ/米ドル | 米ドル/韓国ウォン |

| 豪ドル/米ドル | 米ドル/タイバーツ |

| 英ポンド/米ドル | 米ドル/台湾ドル |

| 米ドル/カナダドル | 米ドル/トルコリラ |

| 米ドル/スイスフラン | 米ドル/メキシコペソ |

| 米ドル/南アフリカランド | 米ドル/ポーランドズロチ |

| 米ドル/シンガポールドル | 米ドル/チェココルナ |

| 米ドル/香港ドル | 米ドル/ハンガリーフォリント |

| ニュージーランドドル/米ドル | 米ドル/イスラエルシュケル |

| 米ドル/中国人民元 | 米ドル/スウェーデンクローナ |

| 米ドル/フィリピンペソ | 米ドル/ノルウェークローネ |

| 米ドル/インドルピー | 米ドル/デンマーククローネ |

| 米ドル/ブラジルレアル | |

ドルインデックスという珍しく貴重な銘柄をトレードできて、ドルストレートの通貨ペアも豊富なIG証券の口座は「トレード対象は局面によって、やりやすいものを選ぶ」やり方にピッタリの口座ではないだろうか。

(ザイFX!編集長・井口稔 編集協力/ザイFX!編集部・庄司正高)

| 100種類の豊富な取り扱い通貨ペア数と世界標準の取引ツールが魅力 | ||||

| IG証券 ⇛詳細データはこちら | ||||

| IG証券の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | スプレッド | ||

| 米ドル/円 | ユーロ/米ドル | ユーロ/円 | ||

| 1万通貨 | 100ペア | - | - | - |

| ※相場状況により、配信スプレッドの公表を休止中。実勢レートは取引ツールから確認できます | ||||

| IG証券のおすすめポイント | ||||

| IG証券は世界で35万人以上のアクティブユーザー数を誇る、英国に本拠地を置くIGグループの証券会社。100種類の豊富な通貨ペアを取り扱っているFXのほか、CFDやノックアウトオプションなども人気で、IG証券全体で取引できる銘柄は実に1万7000銘柄以上と非常に豊富です。自動売買に対応した高機能チャートツール「ProRealTime」が使えたり、心理学的見地からトレーダーにアプローチするコンテンツを提供していたりと、国内系とは一味違うサービスを味わえるのも魅力です。 | ||||

| IG証券の関連記事 | ||||

|

■IG証券の特徴やキャンペーン、スプレッドやスワップポイントなどの他社との比較、メリット・デメリットを解説!口座開設までの時間、必要書類も紹介! ■IG証券のおすすめポイントや、「スプレッド」「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介! |

||||

|

▼IG証券▼ |

||||

| ※この表は2026年2月2日時点のデータに自動で更新されているため、本記事の公開時の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、IG証券の公式サイトなどで確認してください | ||||

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)