米ドル全体の頭が再び重くなってきた。ただし、いつものように、ここで言う米ドル全体とは、ユーロをメインとした主要外貨に対する全体的な米ドルのパフォーマンスを指し、米ドルの対円での動き、すなわち米ドル/円とは「別物」であることに注意が必要だ。

米ドル全体のパフォーマンスは、ドルインデックスをもって確認できるが、ドルインデックスとの連動性は、米ドル/円のパフォーマンスにおいては「伝統的」に鮮明ではなかった。したがって、分けて考える必要があるので、まず対円を除く米ドル全体の状況を確認しておきたい。

■8月23日の陽線はどのような意味を持っている?

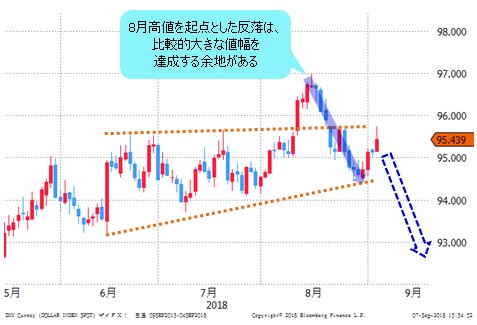

ドルインデックスの日足を見るとわかるように、先月(8月)末からの切り返しは、9月4日(火)高値をもって、いったん終了の気配が示されている。

(出所:Bloomberg)

同日のローソク足は、プライスアクションの視点では「スパイクハイ」になりかねないが、より重要なのは、同日高値がいったん8月23日(木)高値をブレイクしていたという点である。これはより大きなサインの点灯となりかねない。

8月23日(木)は陽線であったが、これは8月高値を起点とした、その前の反落波動における唯一の陽線であったことに注意すれば、同日高値が持つ意味がわかる。つまり、ここがレジスタンスゾーンになっていたということだ。

したがって、9月4日(火)高値を早期にブレイクできない限り、同レジスタンスゾーンの再確認で続落の可能性が浮上し、8月末安値を割り込み、8月高値を起点とした反落波の拡大や延長をもたらす、というシナリオも想定されるわけだ。

この場合、9月4日(火)のローソク足は、「スパイクハイ」のみでなく、「フォールス・ブレイクアウト」にも該当する。すなわち、「重要なレジスタンスゾーンに対する打診や一時のブレイクが『ダマシ』だった」というサインが点灯するということだ。ここから反落相場が一段と加速する市況が暗示される。

こういったプライスアクションの視点では、近々、米ドル全体の頭が重くなることが示唆されていることがわかる。

■大事なのはウワサ程度の材料ではなく、市場の内部構造

では、米ドル全体の頭の重さは、どこに起因するのだろうか。

前回のコラムで指摘したように、トランプ政権の市場介入の可能性がウワサされ、米ドルの頭を押さえ込んでいるといった論調が多いが、いつものように、こういったウワサ程度の材料は相場を左右するファンダメンタルズにならないから、やはり、市場の内部構造にその答えを求めなければならない。

【参考記事】

●トランプならやりかねない。米政府がドル売りの為替介入!? その時はドル買いの好機だ!(2018年8月31日、陳満咲杜)

結論から申し上げると、これはほかならぬ、米ドル全体の上昇がすでに一段落し、8月高値から大型調整的波動、すなわち反落の値動きが形成され、足元なお途中にあるからではないかという見方が有力だ。

■米ドル上昇一段落をエリオット波動論で確認

この見方を説明するにはエリオット波動論の視点が必要なので、9月4日(火)に作成したドルインデックスのチャートをもって解説したい。

エリオット波動論では、メインラリーが往々にして5波構造をもって構成され、また完成されると説明されているから、今年(2018年)2月安値を起点とした、ドルインデックスの全上昇幅を見てみると、チャート上に記したように、8月高値をもって5波構造をすでに完成させた可能性が大きい。

(出所:Bloomberg)

この見方を証左する要点として、以下の2つの特徴がみられることも大きいかと思う。

まず、メインラリーにおける子波2と子波4は調整子波(メインラリーの方向と逆)とされるが、両子波自体に「交代の法則」があるとされる。つまり、子波2がシンプル(ジグザグ変動)な特徴を示すなら、子波4は複雑な値動きを見せるのが法則どおりの展開である。反対の場合も然り。

今年(2018年)3月1日(木)~27日(火)までの下落(子波2)をジグザグ変動と見なした場合、6月14日(木)前後~7月26日(木)前後の値動き(子波4)は明らかに複雑で、「アセンディング・トライアングル」(上昇三角形)を形成したから、前述の「交代の法則」が証左されたわけだ。

ゆえにその後、「アセンディング・トライアングル」の上放れもあって、最終子波である第5子波が確認されたので、3月安値を起点とした強気ラリーが最終段階に入ったことも示唆されたわけだ。

次に、8月高値からの反落は、前述の「アセンディング・トライアングル」の中に当たる水準まで、深く押してきたから、第5子波はまだ続くというよりも、すでに完成された公算が大きい。

■8月高値を起点とした反落は比較的大きくなる可能性がある

したがって、2月安値を起点とした全上昇波は、エリオット波動論の視点では、いったん完成した公算も大きく、8月高値を起点とした反落は、調整的な値動きとはいえ、比較的大きな値幅を達成する余地がある。

(出所:Bloomberg)

なぜなら、今回の調整は2月安値を起点とした全上昇幅に対する調整となるからだ。足もとのレベルに留まらない公算も大きいだろう。全上昇に対する38.2%~50%押しといった計算では、おおむね92半ば~93半ばまでの反落もあり得るから、要注意だ。

■ユーロ/米ドルは1.19ドル台前半まで切り返す余地あり

ドルインデックスでみる足元の市場の構造は上述のとおりだが、仮にこの見方が正しければ、一番「恩恵」を受けるのはユーロ/米ドルであろう。

なにしろ、ユーロ/米ドルはドルインデックスとの逆相関が一番強いから、ユーロ/米ドルはこれからいったん1.17ドル台後半~1.19ドル台前半まで切り返す余地を有するのでは…と推測される。

(出所:IG証券)

逆相関性においてユーロ/米ドルに劣る英ポンドや豪ドルといった円以外のメイン外貨は、結局、ユーロとの関係で測られる。

基本的には米ドル全体の頭の重さが確認される中、英ポンドも豪ドルもいったん反発してくるとみるが、ユーロ/英ポンドの強気変動、そして、ユーロ/豪ドルの2月高値以来の高値更新(これから2月高値のブレイクも必至とみる)に照らして考えると、英ポンドの切り返しがユーロに遅れ、また豪ドル/米ドルはなお下値リスクがくすぶっている状況が理解できる。

■ドル/円は反落があっても押し目買いのスタンスを維持すべき

こういったユーロとの比較は、米ドル/円にも通用するので、ユーロ/円の値動きが重要である。

結論から申し上げると、トランプ米大統領の対日不満が報道され、日米貿易交渉懸念による米ドル/円や日本株の失速が心配されるが、ユーロ/円の値崩れがない限り、同懸念も行きすぎで、いずれ剥落してくるだろうと思う。

今晩(9月7日)の米雇用統計より、日米貿易交渉懸念が近々の米ドル/円の値動きを左右する、といった可能性は排除できないが、反落があっても保ち合いの状況を保ち、また、押し目買いのスタンスを維持するべきであろう。このあたりの考えや検証はまた次回。市況はいかに。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)