■ドルインデックスは調整終了、上昇トレンド復帰か

前回のコラムにおいて、「ドルインデックスが9月安値をもって調整変動を完成」という可能性に言及した。今週以降(10月1日~)、米ドルの急伸でその可能性は一段と強まったと言える。

【参考記事】

●日経平均は年内の2万5000円打診が確実! ドル/円は115.65円めざす?一方クロス円は…(2018年9月28日、陳満咲杜)

(出所:Bloomberg)

上のチャート上に記しているように、2018年8月高値からの反落波は、典型的なジグザグ変動の構造をもって9月安値で底打ち、昨日(10月4日)の高値につながった。

重要なのは、いったん9月4日(火)高値(b)を突破したので、前述のジグザグ変動における途中の切り返しの頂点の再打診をもって、調整波の底打ちを証左したわけだ。

したがって、米ドル全体がまたブル(上昇)基調に復帰し、これから高値トライしやすいのではないかと思われる。

米ドルの対極として、ユーロの値動きはまったく逆なので、ユーロ/米ドルの構造も然り。

(出所:IG証券)

9月までの切り返しで、調整(反騰)波自体のジグザグ変動を完成させ、その後、9月上旬の安値を割り込み、ベア(下落)トレンドへの復帰を示唆している。

なにしろ、9月4日(火)、10日(月)あたりの安値が、ジグザグ変動における途中の調整だったので、再度割り込んだ以上は、元のトレンド(ベア)に復帰した公算が大きいかと思われる。

■リスクオン・オフと米ドル全体の強弱に因果関係はない

ところで、米ドルの上昇に懐疑的な向きがなお多く、その根拠もいろいろあるようだが、もっとも流行っている見方は、「やはり米長期金利の上昇で米国株が調整してくる可能性が大きいから、米国株の調整があれば、米ドル高の基調も弱まるだろう」といった推測や、「トランプ政権が米ドル高を好まないから、牽制してくるのではないか」といった思惑であろう。

しかし、米国株の反落があれば、一時にせよ、リスクオフになる局面が想定されやすいものの、米ドル全体の強弱とリスクオン・オフとの関連性は、言うほど単純ではないので、因果関係があるわけではないことを強調しておきたい。

2008年のリーマンショック後、究極のリスクオフが米ドル高につながった前例は言うまでもないが、米ドル全体の強弱とリスクオン・オフの関連性はケース・バイ・ケースで、何らかの法則性をもって説明しきれないことは確かだ。

一方、2008年のリーマンショック時には米ドル/円の急落が見られたように、米ドルは対円でのみ、リスクオン・オフの関連性が高いと言える。

(出所:IG証券)

リスクオンなら米ドル高・円安、リスクオフなら米ドル安・円高、といった見方はおおむね正解であろう。リスクオフの円高は検証されてきた為替市場の法則であり、これからも機能するだろう。

となると、米長期金利の上昇が米国株の圧力と化し、米国株の下落でリスクオフの局面になれば、円全面高になる市況が確認されるだろう。

逆に言えば、円全面高にならない限り、本格的なリスクオフではないから、米国株の上昇基調が崩れる云々が大げさで、また、米長期金利の上昇が米国株の基調を転換させるといった指摘も性急であり、大して確実性はないだろう。

■ユーロ/円の保ち合いが、円全面高の市況でないことを明示

昨日(10月4日)、米国株も高値圏にて波乱となったが、これは米10年国債利回りの上昇を受けた値動きで、ブル基調自体が否定されたわけではない。

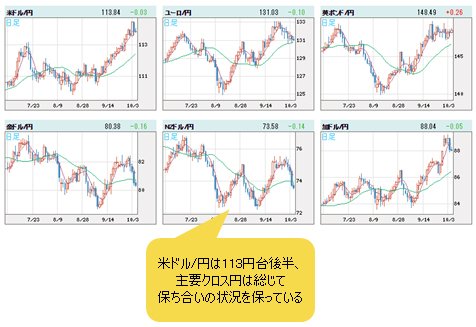

だから、米ドル/円も113円台後半をキープ、ユーロ/円など主要クロス円(米ドル以外の通貨と円との通貨ペア)も総じて保ち合いの状況を保っている。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

前述のように、ユーロ/米ドルがすでにベアトレンドへ復帰した状況の中、ユーロ/円の保ち合い自体が1つのサインとして注目されるだろう。それはほかならぬ、円全面高の市況にほど遠く、リスクオフ云々も大袈裟、ということである。

■利上げできること自体が力強い経済成長の証

もっとも、米長期金利の上昇は当然である。なにしろ、最近、米経済指標の好調が目立つし、今晩(10月5日)発表される雇用統計も、再度、米景気の堅調さを証左する数字になるかと思われる。

ゆえに、パウエルFRB(米連邦準備制度理事会)議長は「中立金利水準を超えて利上げを進める可能性がある」と示唆し、米ドル高について特に懸念していない態度も表明した。

要するに、米利上げ自体が米景気堅調の結果であり、米経済成長のあとを追う形なら、利上げサイクルは当面続くものと認識すべきだ。

本コラムでも繰り返し指摘してきたように、米国株は大型ブルラリーの途中であり、本格的な頭打ち、また、下落に転じてくる局面があっても、当面先であろうと思う。

【参考記事】

●マスコミが「次回の大暴落は必至」と断言している間は安泰。円安・株高はまだ進む!(2018年9月28日、陳満咲杜)

●米ドル/円の押し目買いスタンスは不変! ユーロ/米ドルは1.18ドル台後半にトライも!?(2018年9月14日、陳満咲杜)

●トランプならやりかねない。米政府がドル売りの為替介入!? その時はドル買いの好機だ!(2018年8月31日、陳満咲杜)

●米国株の強気相場史上最長がリスクオンを裏付け! 「8月の円高」はもう終わったか(2018年8月24日、陳満咲杜)

(出所:Bloomberg)

なぜなら、利上げできること自体が経済成長の力強さの証であり、米利上げ途上における米国株の基調転換は稀で、利上げサイクルの終盤に入ってこないと米国株の本格的な調整が発生しにくいから、目先はこのような観測が浮上する環境ではない。

■米国株はスピード調整しても本格的な頭打ちにはなりにくい

足元は、利上げサイクル自体がどれぐらい延びるか、読めない段階なので、米国株のスピード調整があっても、米国株の本格的な頭打ちにはなりにくい。

したがって、米ドル全体がすでにブルトレンドへ復帰したにも関わらず、クロス円全般における円の全面高が確認されないのも、当然の結果だと思われる。

米国株の波乱があっても、ブルラリー途中のスピード調整と位置づけるなら本格的なリスクオフになりにくく、円全面高にもなれない。

もちろん、ここでも因果関係が必ずしも明白ではないことに注意していただきたい。換言すれば、リスクオフではないから円全面高になれないと言える一方、円全面高ではないからリスクオフになれないとも言える。

市場の内部構造自体がいわゆるファンダメンタルズ上の可能性を決定してしまうから、相場の理は往々にして単純に片づけられないものである。

■今後の相場の見通しもリスクオン・オフの視点で測れる

これからの相場の見通しは、やはりリスクオン・オフの視点抜きでは語れない。前述のように、我々が円全面高の有無をもってリスクオン・オフの有無を観察できるとするなら、これからも通用するだろう。

米利上げサイクルの途中において、利上げ自体がリスクオンの要素であることを認識できれば、「円全面高のリスクは小さい。また、そのリスクがあっても限定的で、さらに一時的な円高があっても、いずれ円安の方向に振れる」といった大まかな結論が得られるだろう。

■ユーロ/円は弱くても大型の保ち合いを維持できるだろう

となると、前回指摘していたように、ユーロ/米ドルのベアトレンドへの復帰があっても、ユーロ/円がベアトレンドに復帰するとは限らない。米ドル/円の上昇とユーロ/米ドルの下落は、方向が違うがスピードやモメンタムの差でユーロ/円の市況を決定するだろう。

【参考記事】

●日経平均は年内の2万5000円打診が確実! ドル/円は115.65円めざす? 一方クロス円は…(陳満咲杜、2018年9月28日)

米ドル/円の上昇モメンタムがユーロ/米ドルの下落モメンタムより強ければ、ユーロ/円も上昇するが、逆の場合はユーロ/円は反落するだろう。が、米ドル/円のブルトレンドがすでに確認された以上、仮に反落する場合でもベアトレンドへの復帰を回避できるから、ユーロ/円は弱くても大型の保ち合い、という局面を維持できるだろう。

(出所:IG証券)

ここでも、因果関係が必ずしも明白ではないことを再度強調しておきたい。

ユーロ/円自体がインターバンクにおいて直接取引されるから、ユーロ/円の値動きは、単純に米ドル/円とユーロ/米ドルの値動きで決定されるのではなく、両主要通貨ペアの値動きにも影響を及ぼす。だから、リスクオン・オフを測る上で、これからユーロ/円の値動きがより重要になってくるだろう。

筆者は、ユーロ/円はこれから135円の節目打診があり得ると思っているから、引き続きリスクオンの継続を有力視し、メイントレンドとして株高・円安の見通しは不変。このあたりの検証はまた次回、市況はいかに。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)