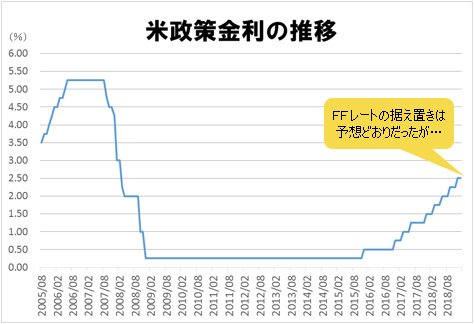

■金利据え置きは予想どおり。でも…

注目のFOMC(米連邦公開市場委員会)が、開催されました(1月29日~30日)。

主要政策金利であるFF(フェデラル・ファンド)レートの誘導目標を、これまでの2.25~2.50%に据え置くという決定をしたところまでは従来どおりであったものの、今後の方針に関する部分において、大きな変化がありました。

※FF金利誘導目標レンジの上限を掲載

※FRBのデータをもとにザイFX!が作成

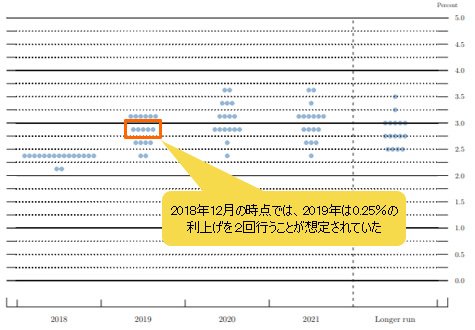

■今年2回の利上げ方針が変更。状況次第で利下げも?

まず、第1に、声明文の中に前回まであった、「いくらかの更なる段階的な利上げが適切である」との文言を削除し、代わりに「忍耐強く」経済動向を分析して対応するという表現としました。

つまり、これまで段階的に利上げをしてきましたが、今後はしばらく様子を見て、金利は据え置く。そして、状況によっては利上げ、利下げどちらの可能性もあるということを示唆しています。

これまでは、2019年は、あと2回の利上げをすることを想定していましたが、その方針を変えたということです。

(出所:FRB)

その理由として、米中の貿易交渉やBrexit(英国のEU離脱)の行方が不透明であることなどを挙げています。

【参考記事】

●ダウ急落。数年間の株価上昇は行き過ぎ! 米ドル/円は110円程度まで下落の可能性(2018年12月21日、今井雅人)

●2019年の米利上げは1回程度で終了かも!? 12月FOMCに加えて米中首脳会談にも注目(2018年11月29日、今井雅人)

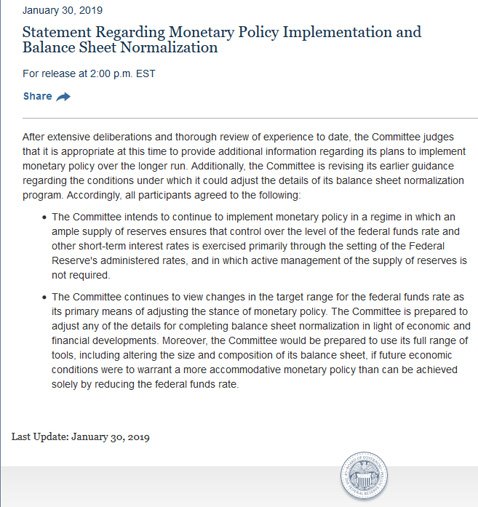

■保有資産の縮小計画も見直される!?

もう1点は、量的緩和についてです。

FRB(米連邦準備制度理事会)はこれまで、金融危機後に買い込んでいた米国債などの保有資産を段階的に縮小する計画を立てて実行してきました。

しかし、今回、声明文とは別のペーパー(声明)をわざわざ用意して、この縮小計画を見直す用意があると説明しました。

(出所:FRB)

つまり、量的な金融の引き締めに関しても、今後、緩和する可能性があることを示したということです。

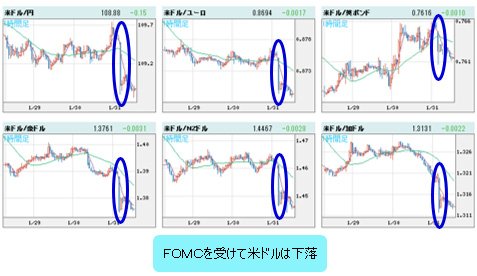

■金融市場はオーソドックスな反応

さて、この決定を受けた市場の反応ですが、まず、米国の長期金利は低下。10年物米国債の利回りは、2.67%台まで低下しました。

(出所:Bloomberg)

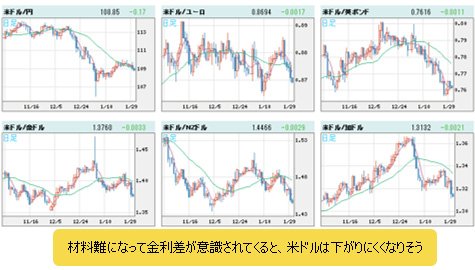

米ドル相場は、当然のように米ドル安に反応。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 1時間足)

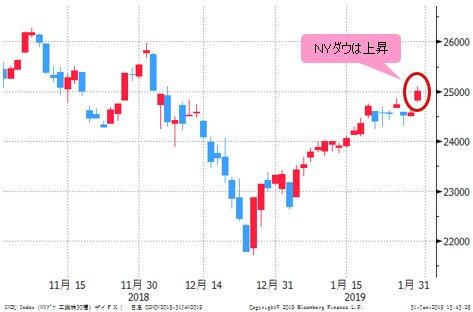

そして、株式市場は、金利の上昇がストップするということを好感して、上昇しています。

(出所:Bloomberg)

極めて、オーソドックスな反応を見せています。

■米ドルが下がりにくい理由は?

ただ、この流れがずっと続くとは限りません。

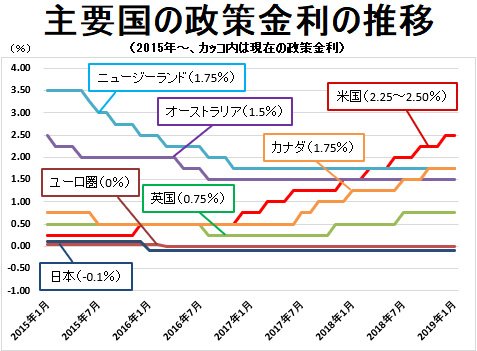

それは、たしかに、米国の政策金利の段階的な利上げはいったん停止したものの、米国と他の先進国の金利差が縮小するということではないからです。

※日本の政策金利は短期政策金利の値を掲載

※FRB、各国の中央銀行のデータを基にザイFX!が作成

世界銀行、OECD(経済協力開発機構)、IMF(国際通貨基金)などが予想しているとおり、今年(2019年)は米国だけではなく、世界的に景気が減速することが予想されています。

そのため、他の先進国も今年(2019年)は、やや緩和的な金融政策を余儀なくされる可能性が高いです。つまり、米国と状況は、何も変わりません。

その中で、米国の政策金利が、現在の水準でしばらく据え置かれるということになれば、当然、現在の金利差が継続するということになります。

【参考記事】

●金利環境を見れば当面、米国が一人勝ち!? 本邦M&A活況で米ドル高・円安相場に!(2018年6月15日、今井雅人)

●貿易戦争を警戒してるのに米ドルはなぜ安定している? 米ドル/円は需給に注目!(2018年6月22日、今井雅人)

市場が他の要因で動いているときは、こういう金利差は無視されることもありますが、いったん材料難となってくると、この金利差が効いてきます。

つまり、米ドルは、なかなか下がりにくいということになってきます。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 日足)

■来週以降は米ドル安の反動も…!?

今回のFOMCが、市場に与える影響がどの程度になるのかは、今週(1月25日~)いっぱい見てみないとわかりませんが、仮に、この先あまり、さらなる米ドル安、金利低下、株高が継続していかないと、来週(2月4日~)以降その反動が出てくることも、頭に入れておく必要があるでしょう。

本日(1月31日)、最終日を迎えている米中閣僚級貿易交渉や明日(2月1日)の米雇用統計はもちろん、Brexitの行方なども見極めてから方向を決めていっても遅くはないと考えています。

【ザイFX!編集部からのお知らせ】

ザイFX!でもおなじみの今井雅人さんからのレポートを受けて、ザイFX!が 配信する「ザイFX! FXプレミアム配信 With今井雅人(月額:5,500円(税込))」。

その日のニュースをコンパクトに解説し、今後の為替の値動きについての予測とともに、今井氏のポジションについても可能な限り配信する、実践型の有料メルマガです。

「ザイFX! FXプレミアム配信 With今井雅人」には10日間の無料体験期間がありますので、ぜひ一度体験していただき、みなさんのトレードの参考にしてみてください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)