日本円の価値が外貨に対して上がることを「円高」、日本円の価値が外貨に対して下がることを「円安」といいます。「円高」と「円安」の基本的な意味については、以下の初心者向け記事でさらに詳しく解説していますが、本記事では「円高」になったり、「円安」になったりする、いわゆる「円相場」の要因などについて説明します。

【参考コンテンツ】

●FX初心者のための基礎知識入門:「円高」と「円安」の意味

外国為替市場では、米ドル/円とクロス円(※)が、同じ方向へ動くことがあります。

(※「クロス円」とはユーロ/円、英ポンド/円、豪ドル/円など、米ドル以外の通貨と円との通貨ペアのこと)

これは、円の動きに影響を与える材料やニュースが出て、円が外国為替市場で値動きの先導役となったようなときに見られることがあるもので、円が買われると米ドルやクロス円は下落して円高、円が売られると米ドルやクロス円は上昇して円安になります。

■金利差が引き起こす円高・円安

円を動かす材料はさまざまありますが、その中でも影響が大きいと考えられるのが、金利の動向です。

投資資金は、より高い収益の見込める場所へ移動しやすいのが基本です。現状では日本の金利は極めて低い水準が維持されているため、通常の環境下では、金利がほとんどつかない円が売られ、それよりも金利の高い通貨が買われやすいという基本的な構図があります。

日銀(日本銀行)が金利水準を操作する金融政策を行っているため、現状では日本の金利が大きく変動して、円高や円安になるということはまれです。しかし、他国の金利が変動することで、日本との金利差が縮小したり拡大したりする結果、円高や円安が起きることはあります。

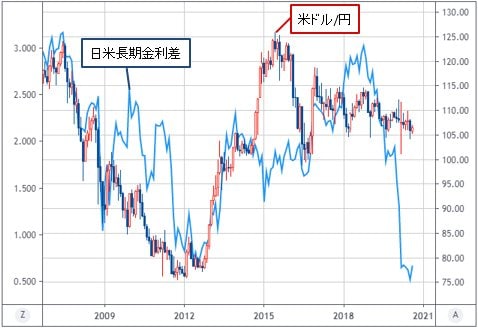

下図には2つのチャートを重ね合わせています。

チャートの1つ、水色のラインで表示しているのは、米国の10年債利回りから日本の10年債利回りを引いて求めた日米長期金利差の推移です。もう1つのチャート、赤と青のローソク足は米ドル/円の推移です。

つまり、下のチャートは日米の長期金利差と米ドル/円の動きを重ねて表示したものということになるわけですが、両者は一時的には逆相関の動きになることもあるものの、長期的には比較的、似たような動きになっているのがわかると思います。

(出所:TradingView)

■「リスクオンの円安」とは?

また、外国為替市場では「リスクオンの円安」という言葉もよく使われます。これは2000年代に入ってしばらく経ってから見られるようになった現象です。

【関連記事】

●典型的なリスクオン相場で円安はまだまだこれから。米ドル/円は120円をめざす!?(2020年6月5日、陳満咲杜)

●リスクオンからの円安、そろそろ息切れ…。反動を期待した円買いが、おもしろそう!(2020年5月21日、今井雅人)

1990年前後をピークとして日本のバブルは崩壊し、その後の日本経済は根本的に良い状態とはなかなかなりませんでした。そこで、日銀は1999年に政策金利をほとんどゼロとするゼロ金利政策を始めたのです。これは当時、他国がやっていない非常に珍しい政策でした。

また、2000年頃、ITバブルでピークをつけた世界経済はその後、数年で上向いてきました。特に新興国経済は目覚ましい伸びを見せました。このとき、世界経済の回復に伴って、日本経済も上向いてきましたが、相対的には見劣る状況が続きました。

そうなると、何もショック的な出来事がないならば、成長率が低い日本よりも海外へマネーは向かうようになります。さらに日本はゼロ金利政策を取っていますから、資金を調達する金利はとても低く抑えられます。超低金利で調達した円を売って、外貨を買う流れが出てきたのです。

こうしてリスクを取ってリターン(収益)を追求しやすい「リスクオン(リスク選好)」と呼ばれる相場状況では、金利の低い円は売られやすい傾向ができあがりました。

特に、リスクオンの環境下では株式市場に資金が向かいやすいため、近年は株高と円安がセットで語られ、株価上昇で「リスクオンの円安」になるというのが、マーケットの共通認識とされてきました。

■「リスクオフの円高」とは?

逆に、何かショック的な出来事が起こるなど、リスクを取りにくい「リスクオフ(リスク回避)」と呼ばれる相場状況では、このような動きが逆回転し、リスクオンのときに売られた円を買い戻す動きが強まります。

円はスイスフランと並んで、「安全資産」とされ、リスクオフの局面では安全資産の円が買われるということになりました。対GDP比で政府が非常に大きな債務を抱える日本の通貨・円を「安全資産」と呼ぶのはおかしいとする向きもありますが、「安全資産の円」というのはマーケットの決まり文句の1つとなっています。

【参考コンテンツ】

●FXとは?:FXで取引できる通貨の特徴

そして、リスクオフの局面では株価に下押し圧力がかかります。そのような環境下では、株安と円高がセットで語られ、株価下落で「リスクオフの円高」になるというのが、マーケットの共通認識とされてきました。

実際、日経平均と米ドル/円の動きを重ねてみると、2000年代に入ってしばらく経ってからかなり高い相関性が出てきていることがわかります。「株高・円安」がセットになっており、また、「株安・円高」がセットになっているのです。

(出所:TradingView)

■歴史的に見れば、絶対的な法則とまでは言えない

こうした規則性が見られる背景には、「株高なら円安」、「株安なら円高」という認識がマーケットに広まった結果、元々の因果関係を深く考慮することなく、条件反射的にそのような動きに沿ったトレードが多く行われるようになったことも要因になっているのではないか、と思われます。

ただ、特に2020年に入ってからは新型コロナウイルス問題への対応で、超低金利政策をとる国が増えており、日本だけが突出して超低金利という状態ではなくなりました。

リスクオンなら「株高・円安」、リスクオフなら「株安・円高」という関係性は長年続いてきたため、当たり前の現象のように感じられますが、歴史的に見れば、絶対的な法則とまでは言えないことには注意しておいた方がいいかもしれません。

【関連記事】

●株価と為替の関係はいつも同じではない。「リスクオフの円高」がなくなる日は近い(2020年2月19日、志摩力男)

●「リスクオフの円安」を警戒! 円は「翻弄される通貨」から「普通の通貨」へ(2020年5月22日、陳満咲杜)

そのほかにも、外国為替市場で円が主導となって、米ドル/円とクロス円が同じ方向へ動くケースとしては、日銀の金融政策発表時や、財務省が日銀を通じて為替介入を実施したときなども挙げられます。

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)