■足元の円高は、まったくサプライズではない!

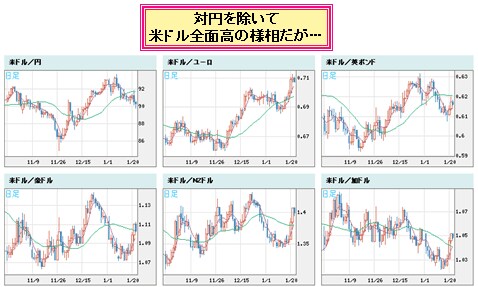

今週に入ってからの為替市場におけるトレンドは、「米ドル高への復帰」そのものであった。

それとともに、クロス円(米ドル以外の通貨と円との通貨ペア)相場における円高トレンドも強まっている。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨 vs 円 日足)

豪ドル/円と加ドル/円の上昇が、豪ドル/米ドルと加ドル/米ドルの上昇に依存していることは、前回のコラムで指摘したとおりだ(「足元の豪ドル高、加ドル高は『危険領域』!円全体が円高トレンドへ復帰する可能性も」を参照)。

豪ドル/米ドル、加ドル/米ドルは「危険領域」に入っていたので、反落は自然の成り行きである。よって、豪ドル/円、加ドル/円の反落も当然の結果である。

また、ギリシャ問題が重しになっているユーロや、出口政策の早期実施など、一時的なウワサに支えられていた英ポンドの米ドルに対する下落も、当然と言えば当然であるし、これらの通貨の対円での下落もまったくサプライズはなかった。

■消去法で選ばれたのが円! まさに「漁夫の利」!?

一方、1月21日(木)の米国株急落の背景には、新たに浮上した2つの材料がある。

1つは、中国の金融引き締めの可能性に対する懸念が広がったことで、もう1つは、米国のオバマ政権が出した「金融規制案」だ。

一見すると、この2つの要素は為替市場で“拮抗した力”として働いているように思えるが、結局、消去法で選ばれたのが円であった。

円のロング派にとっては、まさに「漁夫の利」が得られたようだ。

もっとも、ファンダメンタルズを解釈し始めるとキリがない。

簡単に言えば、中国の金融引き締めの姿勢が景気を冷やし、中国の好景気に依存している商品高も終えんに向かうといった観測によって、資源国通貨の下落がもたらされ、それが米ドルを押し上げる要素として表れた。

ところが、オバマ政権の金融規制案は、金融機関のリスクテイクに関する諸制限を一段と厳格化し、一部の金融機関にとってもっとも収益性の高い業務を制限する内容となっているため、米国内の銀行の収益を圧迫しかねない。これは、米ドルにとってマイナスである。

■「問題児」のユーロでさえ、対米ドルでの下落が一服!

以上、述べてきた要因によるためか、1月21日(木)のマーケットでは欧米株が急落したにもかかわらず、「問題児」のユーロでさえ、対米ドルでの下落が一服しているように見える。

豪ドル/円と加ドル/円の上昇が、豪ドル/米ドルと加ドル/米ドルの上昇に依存していることは、前回のコラムで指摘したとおりだ(「足元の豪ドル高、加ドル高は『危険領域』!円全体が円高トレンドへ復帰する可能性も」を参照)。

豪ドル/米ドル、加ドル/米ドルは「危険領域」に入っていたので、反落は自然の成り行きである。よって、豪ドル/円、加ドル/円の反落も当然の結果である。

また、ギリシャ問題が重しになっているユーロや、出口政策の早期実施など、一時的なウワサに支えられていた英ポンドの米ドルに対する下落も、当然と言えば当然であるし、これらの通貨の対円での下落もまったくサプライズはなかった。

■消去法で選ばれたのが円! まさに「漁夫の利」!?

一方、1月21日(木)の米国株急落の背景には、新たに浮上した2つの材料がある。

1つは、中国の金融引き締めの可能性に対する懸念が広がったことで、もう1つは、米国のオバマ政権が出した「金融規制案」だ。

一見すると、この2つの要素は為替市場で“拮抗した力”として働いているように思えるが、結局、消去法で選ばれたのが円であった。

円のロング派にとっては、まさに「漁夫の利」が得られたようだ。

もっとも、ファンダメンタルズを解釈し始めるとキリがない。

簡単に言えば、中国の金融引き締めの姿勢が景気を冷やし、中国の好景気に依存している商品高も終えんに向かうといった観測によって、資源国通貨の下落がもたらされ、それが米ドルを押し上げる要素として表れた。

ところが、オバマ政権の金融規制案は、金融機関のリスクテイクに関する諸制限を一段と厳格化し、一部の金融機関にとってもっとも収益性の高い業務を制限する内容となっているため、米国内の銀行の収益を圧迫しかねない。これは、米ドルにとってマイナスである。

■「問題児」のユーロでさえ、対米ドルでの下落が一服!

以上、述べてきた要因によるためか、1月21日(木)のマーケットでは欧米株が急落したにもかかわらず、「問題児」のユーロでさえ、対米ドルでの下落が一服しているように見える。

ユーロ/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

結果として、拮抗するであろう両材料は、ともにリスク選好意欲の低下をも促し、リスクマネーの収縮とリスク回避の動きを強め、一時的にせよ、円は再び「逃避先」として選ばれたわけだ。

実際、米ドル/円は90円割れとなり、ユーロ/円は126円台をつけて、8カ月ぶりの安値を更新した。その他のクロス円相場も、軒並み円高方向に振れている。

結果として、拮抗するであろう両材料は、ともにリスク選好意欲の低下をも促し、リスクマネーの収縮とリスク回避の動きを強め、一時的にせよ、円は再び「逃避先」として選ばれたわけだ。

実際、米ドル/円は90円割れとなり、ユーロ/円は126円台をつけて、8カ月ぶりの安値を更新した。その他のクロス円相場も、軒並み円高方向に振れている。

■“今になって”各論者がいろいろ述べているが…

前回のコラムで、円全体のパフォーマンスについて、円高トレンドに復帰する可能性が高いと指摘したが、予想よりも早いスピードで実現されているようだ(「足元の豪ドル高、加ドル高は『危険領域』!円全体が円高トレンドへ復帰する可能性も」を参照)。

それでは、米国株と米ドルの行方については、これからどのように見ればよいだろうか?

今朝の新聞や有力サイトに、米国の金融規制案に関する「識者はこうみる」的なコメントがあふれているが、これらを読んでいると、各論者がそれぞれの論調を展開しているため、読めば読むほど頭が混乱しそうになる。

「ユーロ安」の解釈にはギリシャ問題、「米国株安」の解釈には米国の金融規制案が持ち出され、“今になって”うまく説明されているが、筆者からすると、「今になって」ではなく「今さら」という気持ちだ。

なにしろ、ユーロ安・米ドル高の可能性は昨年10~11月からずっと指摘してきているし、長期スパンでは、米国株についてのかなり悲観的な見方を、昨年夏のセミナーからずっと述べてきた(「年末に向け、米ドルのリバウンドと英ポンドの「サプライズ」に備えるべき!」を参照)。

■相場を占う上でもっとも重要なポイントとは?

仮に、筆者の見通しが読者の役に立つところがあれば、それは筆者の能力や腕ではなく、相場を占う上でもっとも重要なポイントを押さえていたからだ。

1つは「歴史は繰り返され、相場は自らの内部構造に沿ってサイクル的な変動を繰り返す」という真実を知ること。

もう1つは、「相場は現実よりも先に動き、現実は相場を追って現れ、相場の値動きを証左する」という真実を心得ていることだ。

昨年はまだ、ギリシャ問題が浮上していなかったので、筆者もそれを知るすべはなかった。

だが、相場の内部構図がユーロ安を決めている以上、必ずユーロ・サイドから何らかの問題が発生し、ユーロを押し下げるか、あるいは、米国サイドから何らかの好材料が出て、米ドルを押し上げることになる。

昨日のオバマ政権の金融規制案公表も、まさにその好例である。

米国株の下落が「宿命的」であれば、それはきっかけではなく、せいぜい「促進材料」程度でしかない。

あの「サブプライム問題」が発生する前に、金融業界に在籍した人間の大半が「サブプライム」を知らなかったように、サブプライム問題が金融危機を引き起したのではなく、相場が反落の臨界点に達していたため、「サブプライム問題」が表に出されただけである。

くどい話になっているが、要するに、これからの米ドルの行方を予測するためには、経済指標などの材料や後解釈、我田引水的になりがちな論者の論調に、いちいち惑わされないようにしなければならない。

しっかり、相場の真実に沿ったロジックを構築しなければならないのだ!

■米ドルの上昇スピードがいったん減速する可能性も

結論から申し上げると、相場の内部構造を信じるなら、今年第1四半期は、米ドル全体の上昇が続くだろう。

前回のコラムで、円全体のパフォーマンスについて、円高トレンドに復帰する可能性が高いと指摘したが、予想よりも早いスピードで実現されているようだ(「足元の豪ドル高、加ドル高は『危険領域』!円全体が円高トレンドへ復帰する可能性も」を参照)。

それでは、米国株と米ドルの行方については、これからどのように見ればよいだろうか?

今朝の新聞や有力サイトに、米国の金融規制案に関する「識者はこうみる」的なコメントがあふれているが、これらを読んでいると、各論者がそれぞれの論調を展開しているため、読めば読むほど頭が混乱しそうになる。

「ユーロ安」の解釈にはギリシャ問題、「米国株安」の解釈には米国の金融規制案が持ち出され、“今になって”うまく説明されているが、筆者からすると、「今になって」ではなく「今さら」という気持ちだ。

なにしろ、ユーロ安・米ドル高の可能性は昨年10~11月からずっと指摘してきているし、長期スパンでは、米国株についてのかなり悲観的な見方を、昨年夏のセミナーからずっと述べてきた(「年末に向け、米ドルのリバウンドと英ポンドの「サプライズ」に備えるべき!」を参照)。

■相場を占う上でもっとも重要なポイントとは?

仮に、筆者の見通しが読者の役に立つところがあれば、それは筆者の能力や腕ではなく、相場を占う上でもっとも重要なポイントを押さえていたからだ。

1つは「歴史は繰り返され、相場は自らの内部構造に沿ってサイクル的な変動を繰り返す」という真実を知ること。

もう1つは、「相場は現実よりも先に動き、現実は相場を追って現れ、相場の値動きを証左する」という真実を心得ていることだ。

昨年はまだ、ギリシャ問題が浮上していなかったので、筆者もそれを知るすべはなかった。

だが、相場の内部構図がユーロ安を決めている以上、必ずユーロ・サイドから何らかの問題が発生し、ユーロを押し下げるか、あるいは、米国サイドから何らかの好材料が出て、米ドルを押し上げることになる。

昨日のオバマ政権の金融規制案公表も、まさにその好例である。

米国株の下落が「宿命的」であれば、それはきっかけではなく、せいぜい「促進材料」程度でしかない。

あの「サブプライム問題」が発生する前に、金融業界に在籍した人間の大半が「サブプライム」を知らなかったように、サブプライム問題が金融危機を引き起したのではなく、相場が反落の臨界点に達していたため、「サブプライム問題」が表に出されただけである。

くどい話になっているが、要するに、これからの米ドルの行方を予測するためには、経済指標などの材料や後解釈、我田引水的になりがちな論者の論調に、いちいち惑わされないようにしなければならない。

しっかり、相場の真実に沿ったロジックを構築しなければならないのだ!

■米ドルの上昇スピードがいったん減速する可能性も

結論から申し上げると、相場の内部構造を信じるなら、今年第1四半期は、米ドル全体の上昇が続くだろう。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル vs 世界の通貨 日足)

しかし、短期スパンでは、米ドルの上昇スピードがいったん減速する可能性も想定しなければならない。

というのは、足元で「猫も杓子も」ギリシャ問題を語っているため、前日に急浮上した米金融規制案という材料に対して、多くの投資家が新鮮さを感じると思われるからだ。

この新材料の鮮度が落ちてきた時に、米ドル全体の上昇が加速すると推測している。

円に関しては、短期スパンにおいては、引き続き「漁夫の利」の恩恵を受けることになるだろう。

小沢民主党幹事長の問題など、政治不安を材料に「円安」の可能性を論じてきた方々の予想に反して、円サイドの事情は引き続き「蚊帳の外」に置かれ、円はあくまで受動的な値動きを強めるだろう。

しかし、短期スパンでは、米ドルの上昇スピードがいったん減速する可能性も想定しなければならない。

というのは、足元で「猫も杓子も」ギリシャ問題を語っているため、前日に急浮上した米金融規制案という材料に対して、多くの投資家が新鮮さを感じると思われるからだ。

この新材料の鮮度が落ちてきた時に、米ドル全体の上昇が加速すると推測している。

円に関しては、短期スパンにおいては、引き続き「漁夫の利」の恩恵を受けることになるだろう。

小沢民主党幹事長の問題など、政治不安を材料に「円安」の可能性を論じてきた方々の予想に反して、円サイドの事情は引き続き「蚊帳の外」に置かれ、円はあくまで受動的な値動きを強めるだろう。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![トレイダーズ証券[LIGHT FX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=LFX1&isq=301&psq=0)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)