菅首相が自民党総裁選への不出馬を表明。海外勢は「悪夢の再来」が遠のいたと安堵か

菅首相が自民党総裁選への不出馬を表明しました。

自民党総裁選への不出馬を表明した菅首相 (C)Getty Images News

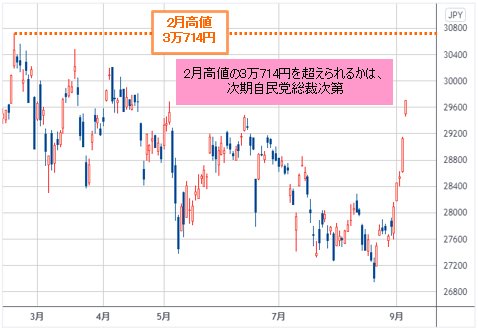

報道が伝わった直後から日本株が急騰し、今日(9月6日)の前場ではTOPIXが1990年8月以来の高値をつけています。

菅首相には功績もあったと思いますが、総選挙では苦戦が予想されましたから、結果的によかったのでしょう。

(出所:TradingView)

いちばんショックを受けているのは、菅首相になら勝てる見込みがあると思っていた立憲民主党の枝野代表でしょう。

反対に、海外勢からすれば「悪夢の民主党政権再来」の可能性が霧散し、ひと安心というところ。

それもあって日本株が買い戻されているのでしょう。

西原さんは8月23日(月)のこの対談で、海外勢は「菅首相の退陣は日経平均買い」と指摘されていましたね。

【参考記事】

●豪ドルは、先週がセリングクライマックスか。ジャクソンホール会議のパウエル講演を控え、ドルストレート回避なら、豪ドル/円の買いで(8月23日、西原宏一&大橋ひろこ)

日本株は売られ過ぎていましたから、まだ上昇余地はある。日経平均の3万円台復帰は十分に狙えるでしょう。

今朝、有料メルマガ「トレード戦略指令!」で配信したように、日経225先物はいったん利食いましたが、押し目は買っていいのではと思います。

次の節目となる2月高値の3万714円を超えられるかどうかは、次期自民党総裁次第、でしょうね。

(出所:TradingView)

米雇用統計は予想を大幅に下回り、ちょっとびっくり

先週(8月30日~)は米雇用統計もありました。ちょっとびっくりする数字でしたが……。

NFP(非農業部門雇用者数)は73万人増の予想に対して、わずか23.5万人増。

パウエルFRB(米連邦準備制度理事会)議長がジャクソンホール会議で明言した、年内のテーパリング開始を覆すほどではありませんが、一部では期待されていた9月22日(水)のFOMC(米連邦公開市場委員会)での開始検討の可能性が後退したようです。

気が早いですが、来月(10月)発表の9月分米雇用統計も重要となりますね。

【参考記事】

●米ドル高になぜならない? 市場はパウエル議長に勝手に期待して、勝手にがっかりした。次の注目は米雇用統計に!(9月3日、今井雅人)

●テーパリング開始ほぼ決定で、11月スタートか。でも、利上げまでは「じゃぶじゃぶ」状態が続く。FOMC議事要旨による「過去の書き換え」とは?(9月2日、志摩力男)

●パウエルFRB議長の講演はハト派的。リスク資産買いの中、トルコリラ上昇。市場はFRBのテーパリング見送りにかけている?(9月1日、エミン・ユルマズ)

●米雇用統計が良い内容なら、9月FOMCでテーパリング開始示唆もあるか。季節性から、10月から年末の米ドル/円は上昇しやすい(8月31日、バカラ村)

●ジャクソンホール会議が行われる建物はジャクソンホール? なぜ、ジャクソンホールは世界中のトレーダーの注目を集めるのか?

悪い米雇用統計発表後、米長期金利は急落したものの、なぜ即座に切り返した?

理屈で説明できないのが、米長期金利(米10年債利回り)の動き。

発表直後に1.26%まで急落しましたが、即座に切り返して1.33%へ。1.26%では債券売りが待っていたのでしょう。

(出所:TradingView)

ファンダメンタルズではなく需給で動いている、ということですか?

そうなのでしょう。

「新債券王」と呼ばれるガンドラックのように、米国債は徹底的に売りだと考えている人は多いですから。

実際、数年後には1.3%なんてどう考えても低すぎだった、と振り返っている可能性も高いと思います。

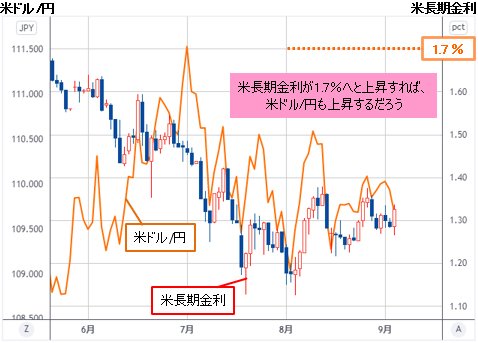

米ドル/円は発表直後に下がりましたが、レンジの域を出ません。

足もとの米長期金利は1.3%で、米ドル/円は109.80円。米長期金利が低下しているのに米ドル/円は強い、というイメージです。

米長期金利が下がっても下落しない米ドル/円ですが、米長期金利が1.7%へと上昇すれば、そのときには米ドル/円も上昇するでしょう。

(出所:TradingView)

9月7日RBAの政策発表は予想外にタカ派な可能性も

今週(9月6日~)は中央銀行の政策発表が続きます。

9月7日(火)にRBA(オーストラリア準備銀行[豪州の中央銀行])、9月8日(水)にBOC(カナダ銀行[カナダの中央銀行])、9月9日(木)にECB(欧州中央銀行)です。

RBAですが、豪州の4大銀行の予想はいずれもハト派。テーパリング(※)開始の延期を予想しています。

ただ、豪州の友人にヒアリングしたところ、コロナで中断していた住宅工事が再開し、春先から悪化していた新規住宅の指標が改善する可能性があるとのこと。

こうしたことを踏まえると、タカ派的なコメントが出てくる可能性もありそうで、ポジティブサプライズに警戒しています。

(※編集部注:「テーパリング」とは、量的緩和政策により、進められてきた資産買い取りを徐々に減少し、最終的に購入額をゼロにしていこうとすること)

ECBはいかがですか?

ECB要人からタカ派コメントが相次いだことで、8月下旬からユーロ/米ドルは1.19ドルまで上昇しました。

資産購入規模の縮小を織り込んでの上昇ですが、これで完全に織り込んだのか、さらに上がる材料が出てくるのか、ECBで見極めたいですね。

(出所:TradingView)

日経平均3万円へ向けてリスクオンは継続。引き続きクロス円の押し目買い!

コモディティ市場では、OPECプラス(※)が先週、日量40万バレルの増産継続を決定しました。既定路線でもあり、ネガティブな影響はありません。

WTI原油がやや下げてきているのは、サウジアラビアがアジア向けの販売価格を引き下げた影響のようです。

ゴールドマン・サックスは米国の7~9月期GDP予想を引き下げたのですが、世界景気のピークアウト懸念がくすぶっていても、米国株市場は強気を崩していませんね。

(※編集部注:「OPECプラス」とは、OPEC(石油輸出国機構)にOPEC非加盟の主要産油国を加えた枠組みのこと)

今週の戦略ですが、日経平均3万円へ向けてリスクオンは継続すると見ています。

豪ドル/円やユーロ/円がもう一段上がれるかどうかはRBA、ECBの政策発表次第ではありますが、クロス円(米ドル以外の通貨と円との通貨ペア)押し目買いの継続でいいのでしょう。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

(構成/ミドルマン・高城泰)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は登録後10日間無料解約可能なので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)