今週、7月第3週(13~17日)は円高の勢いが一服しているようだ。

米ドル/円は直近安値91.73円から切り返し、ユーロ/円、豪ドル/円、英ポンド/円などのクロス円(米ドル以外の通貨と円との通貨ペア)も前の週につけた安値を更新せずに、小康状況を保っている。

■市場心理の改善で、簡単には円高局面入りしない?

前回のコラムで指摘したように、円高トレンドが強まったとしても、基本的には、2008年秋に見られたような急激な値動きにはならないだろう(「円キャリー・トレードが縮小した今は2008年のような急激な円高はない!」参照)。

徐々に円高トレンドが強まりそうな足元の市況ではあるが、一方で、反対の要素もマーケットに浮上してきている。それはズバリ、市場関係者の間に、景気見通しの楽観論が再び台頭していることだ。

米国の金融大手ゴールドマン・サックスが史上最高益を出していることに象徴されるように、米国「投資資本主義」の再生が実に著しく、中国の上半期のGDP(国内総生産)の高い伸び率と相まって、明らかに市場心理は改善しているのだ。

■米ドルの軟調推移は、米国株式市場の反転のため

もっとも、直接的に市場心理の改善が現われているのは、株式市場のパフォーマンスだ。

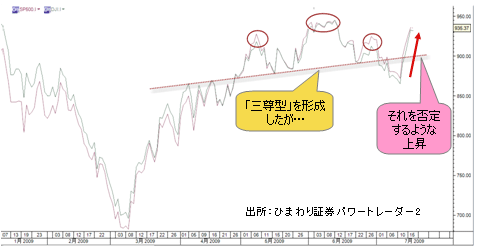

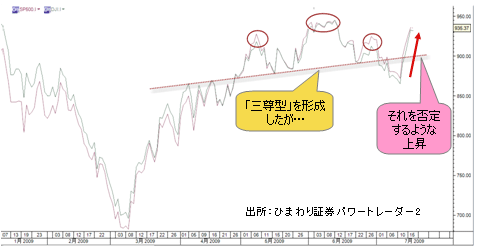

前回は米国株式市場におけるダウ指数とS&P500指数の「三尊型(※)」のフォーメーションを指摘したが、今はこれを否定するぐらいに上昇が目立っている(「円キャリー・トレードが縮小した今は2008年のような急激な円高はない!」参照)。

(※編集部注:「三尊型」はチャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるためで、人の頭と両肩に見立てて「ヘッド&ショルダー」と呼ぶこともある)

ダウ指数(緑)とS&P500指数(赤) 日足

7月第2週(6~10日)とは一変して、今週、7月第3週は米ドル全体のパフォーマンスが低下し、ユーロ、英ポンド、豪ドルといったメジャー通貨に対して、米ドルは軟調に推移した。

その影響はクロス円相場にも波及し、円高を一服させ、結果として米ドル/円の底打ちにつながったと言えるだろう。

「三尊型」などのフォーメーションやパターン形成によって、その後の値動きが、その指示した方向やターゲットに必ず動くというわけではない。今回のダウ指数とS&P500指数が示した「三尊型」のように、フォーメーション自体が否定される現象もしばしば発生する。

そうであるならば、最近の米ドル/円におけるパターンを再点検し、フォーメーション自体が否定されるような可能性があるのかどうか、チェックしなければならない。

■「三尊型」のターゲットはすでに達成された!?

まず、下に示したチャートを分析すると、米ドル/円は92円割れとなったところで、今回のターゲットを達成した可能性が出てきた。

(出所:米国FXCM)

米ドル/円は、3月と4月の安値を結んだ「ネックライン」をいったん上回った。

そのターゲットの計算値、つまり「三尊型」のヘッドからネックラインまでの垂直距離である約7円を、再び同ラインを割り込んだ時点の98.13円レベルから測り直したところ、7月第2週の安値である91.77円に近い、91.13円という数値が得られた。

また、「4月の高値である101.44円 ~ 5月の安値である93.76円 ~ 6月の高値である98.88円」といった波動を「N波動」と見なす場合、ターゲットは「98.88−(101.44—93.76)」で91.20円となり、やはり、7月第2週の安値である91.77円に近い。

米ドル/円は、3月と4月の安値を結んだ「ネックライン」をいったん上回った。

そのターゲットの計算値、つまり「三尊型」のヘッドからネックラインまでの垂直距離である約7円を、再び同ラインを割り込んだ時点の98.13円レベルから測り直したところ、7月第2週の安値である91.77円に近い、91.13円という数値が得られた。

また、「4月の高値である101.44円 ~ 5月の安値である93.76円 ~ 6月の高値である98.88円」といった波動を「N波動」と見なす場合、ターゲットは「98.88−(101.44—93.76)」で91.20円となり、やはり、7月第2週の安値である91.77円に近い。

■「トライアングル」下放れも否定されるか?

これまで説明してきたような見方が正しければ、下図に示した大型の「トライアングル(三角保ち合い)」の下放れも、前述したダウ指数とS&P500指数の「三尊型」を否定した動きのように、これから否定される可能性があるのではないだろうか?

これまで説明してきたような見方が正しければ、下図に示した大型の「トライアングル(三角保ち合い)」の下放れも、前述したダウ指数とS&P500指数の「三尊型」を否定した動きのように、これから否定される可能性があるのではないだろうか?

(出所:米国FXCM)

足元の米ドル/円は、一時94円台を回復している。

すでに3月19日安値の93.58円、および5月22日安値の93.76円を結んだラインを超え、「トライアングル」の内側に復帰しようとしており、先に述べた「三尊型」が示唆したターゲットを達成した目標達成感もあって、リバウンドが強まる可能性もありそうだ。

なお、同じチャートでも読み手によって違ってくるため、一概に決めつけることは避けたいが、この「トライアングル」を大型の「三尊型」と見なすことには同意できない。6月の高値もパターンに入れると、「尊」は三位ではなく四位になるため、やや強引な見方だと思う。

■96円後半を超えるとドル高/円安トレンドが再開か

最後に、仮に91円台が今回の円高局面の底であったならば、下図のように、大型「上昇フラッグ」形成というパターンも描きうるだろう。

足元の米ドル/円は、一時94円台を回復している。

すでに3月19日安値の93.58円、および5月22日安値の93.76円を結んだラインを超え、「トライアングル」の内側に復帰しようとしており、先に述べた「三尊型」が示唆したターゲットを達成した目標達成感もあって、リバウンドが強まる可能性もありそうだ。

なお、同じチャートでも読み手によって違ってくるため、一概に決めつけることは避けたいが、この「トライアングル」を大型の「三尊型」と見なすことには同意できない。6月の高値もパターンに入れると、「尊」は三位ではなく四位になるため、やや強引な見方だと思う。

■96円後半を超えるとドル高/円安トレンドが再開か

最後に、仮に91円台が今回の円高局面の底であったならば、下図のように、大型「上昇フラッグ」形成というパターンも描きうるだろう。

(出所:米国FXCM)

そのためには96円後半を超える必要があり、下降トレンドのレジスタンスを上抜けることによって、ドル高/円安トレンドの再開となるだろう。

ちなみに、米国株式市場がそのまま一直線に上昇するとは思わないが、「三尊型」のパターンが崩壊して下値リスクがかなり後退したため、今後、円が果たす「リスク回避」の役割が薄くなる可能性は高い。

もっとも、リスク選好度の高まりで、米ドル/円を除いたメジャー通貨ペアにおいて、米ドル安の方向に動く構図はなお維持される。しかし、それがこのまま続くとは限らない。

今後の市況を深く観察し、この点について分析していきたいと思う。

そのためには96円後半を超える必要があり、下降トレンドのレジスタンスを上抜けることによって、ドル高/円安トレンドの再開となるだろう。

ちなみに、米国株式市場がそのまま一直線に上昇するとは思わないが、「三尊型」のパターンが崩壊して下値リスクがかなり後退したため、今後、円が果たす「リスク回避」の役割が薄くなる可能性は高い。

もっとも、リスク選好度の高まりで、米ドル/円を除いたメジャー通貨ペアにおいて、米ドル安の方向に動く構図はなお維持される。しかし、それがこのまま続くとは限らない。

今後の市況を深く観察し、この点について分析していきたいと思う。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)