■ユーロのソブリンリスク再燃で、パニックになるのか?

為替市場では、米ドル安のトレンドは維持されながらも、主要通貨のユーロと円に対して、米ドルはいくぶん巻き返しを図っている。

米ドル/円は前回のコラムで指摘したとおりのリバウンドとなったが、ユーロ/米ドルの反落は想定よりも大幅かつ急激なものであった(「米ドル以外、すべてがブル(強気)相場。ドルキャリー・トレードの大流行が始まる!」を参照)。

その背景には、アイルランドやポルトガルの国債をめぐる問題をはじめ、ユーロのソブリンリスク(国家に対する信用リスク)の再燃がある。

ただし、今年前半にギリシャ危機が騒がれた際、その終盤に行われたEU(欧州連合)による緊急支援と、中国によるギリシャ支援ならびにユーロ資産の買い入れが奏功したことを忘れてはならない。

同様に、ECB(欧州中央銀行)による支援表明や中国によるポルトガルを支援するとの表明が今回も効いてくると思われ、マーケットが前回のようなパニックにはならないという点には注意すべきだ。

■来年に向けて、ユーロはブル基調を保てそう

また、ギリシャ危機は、いわゆる「国際金融マフィア」に大げさにあおられた面が大きかった。そのような認識と過剰に反応したことに対する反省から、マーケットは学習機能を発揮させ、冷静に受け止めるはずだ。

その上、米国の追加の量的緩和への危惧から、事前に米ドル売りを急いでいた投機筋は多かった。その多くが追加緩和の発表と実施を受けて、利食いに動いた側面は強い。

要するに、米ドルは「噂の売り、事実の買い戻し」となったから、その前のギリシャ危機における本格的なユーロ売りとは本質的に違うと思う。

もっとも、円ほどではないにしても、ユーロの高安は基本的に、米ドルの高安によって決められる側面が強い。

ドルインデックスの約6割のシェアを占めるユーロは、米ドルの対極としての役割が大きい。したがって、再び量的緩和に踏み切るだろうという投資家の米ドルへの不信がある限り、難があってもユーロは買われる運命にある。

来年に向け、大きなトレンドとして、ユーロはブル(強気)基調を保てると思う。

■ユーロ/ドルの調整が一服すればユーロ/円は底打ちへ

さて、ここに来て、ユーロ/円や英ポンド/円などクロス円(米ドル以外の通貨と円との通貨ペア)相場にも変化の兆しが見え始めている。

(出所:米国FXCM)

一時的だとしても、米ドル/円が底打ちし、リバウンドしている足元の相場は円高傾向をやわらげている。

ユーロ/米ドルの急落があったにもかかわらず、ユーロ/円は50日移動平均線や100日移動平均線よりも上で、2カ月近く推移しているように見える。これは昨年10月以来のことだ。

一時的だとしても、米ドル/円が底打ちし、リバウンドしている足元の相場は円高傾向をやわらげている。

ユーロ/米ドルの急落があったにもかかわらず、ユーロ/円は50日移動平均線や100日移動平均線よりも上で、2カ月近く推移しているように見える。これは昨年10月以来のことだ。

(出所:米国FXCM)

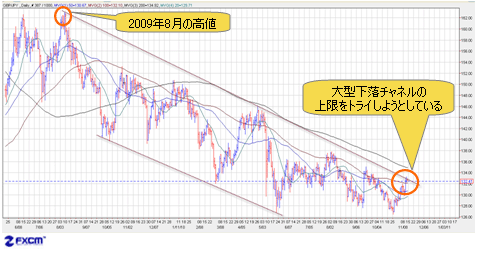

英ポンド/円は、昨年8月高値から形成された大型下落チャネルの上限をトライしようとしている。

英ポンド/円は、昨年8月高値から形成された大型下落チャネルの上限をトライしようとしている。

前回のコラムでも指摘したように、「ドルキャリートレード」が進行しても、円はその恩恵を受けにくい。したがって、クロス円相場における円高のモメンタムを緩和する可能性がある(「米ドル以外、すべてがブル(強気)相場。ドルキャリー・トレードの大流行が始まる!」を参照)。

足元で進行している米ドル/円のリバウンドとクロス円相場の保ち合いの傾向は、そのとおりの展開と言える。ユーロ/米ドルの急激な調整が一服してくれば、ユーロ/円は底打ちするはずだ。

よって、限定的ではあるが、クロス円相場の上値余地がさらに広がってもおかしくはない。

米ドル/円に関しては、そもそも「5年サイクル」が示唆するように、いつリバウンドしてもおかしくはない。だが、今回のリバウンドが本物であったとしても、かなり遅れているほうだ(「サイクル論は、ドル/円の底打ちを示唆!円キャリートレード復活で101円台もある!?」を参照)。

足元で進行している米ドル/円のリバウンドとクロス円相場の保ち合いの傾向は、そのとおりの展開と言える。ユーロ/米ドルの急激な調整が一服してくれば、ユーロ/円は底打ちするはずだ。

よって、限定的ではあるが、クロス円相場の上値余地がさらに広がってもおかしくはない。

米ドル/円に関しては、そもそも「5年サイクル」が示唆するように、いつリバウンドしてもおかしくはない。だが、今回のリバウンドが本物であったとしても、かなり遅れているほうだ(「サイクル論は、ドル/円の底打ちを示唆!円キャリートレード復活で101円台もある!?」を参照)。

(出所:米国FXCM)

焦点は、今年の5月高値から形成された「下落ウェッジ」の上放れが本物かどうかである。

本物ならば、まずは節目の85円をトライするだろう。

■米ドル全体のリバウンドは、あってもかなり限定的か

ところで、米国では、量的緩和があったにもかかわらず、長期国債(10年物国債)の利回りが上昇してきた。

これを受けて「量的緩和が失敗する」とか「米ドルが買われる」といった議論が聞こえてくるが、前者に関しては結論が早すぎていて、後者は効果が限定的だと思われる。

為替市場には、米ドル/円のように、日米金利差の動向に敏感に反応して動く通貨ペアもあれば、豪ドル/米ドルのように、圧倒的な金利差を背景にして、米ドルの多少の金利上昇にほとんど反応しないものもある。

まして、米国の量的緩和の目的の1つが米ドル安志向であると見込まれることから、米ドル全体のリバウンドは、あったとしてもかなり限定されるだろう。

■G20で合意は得られない。これからも米ドル安は進む

おもしろいことに、FRB(米連邦準備制度理事会)のグリーンスパン前議長が今週、ズバリ、米国当局が米ドル安政策を意図的にとっていると指摘した。

これに対して、ガイトナー米財務長官はあわててグリーンスパン氏の発言を攻撃し、「氏を尊敬しているが、見解は間違っている」といった趣旨の発言を行った。

どちらが正直で、どちらかウソをついているのは一目瞭然だ。

良い意味でも、悪い意味でも、為政者はウソをつかないと務まらないのに対して、民間人は責任を負わないから真実を言う。

サブプライム問題の張本人であるグリーンスパン氏も多くのウソをついてきたが、退官したとたんに「正直者」となった感じだ。それは古今東西を問わない。

日本の例で言えば、無責任な形でやめられた前首相が現職首相を攻撃しているようなもので、前首相の主張は仮に正論だとしても無責任なものだ。

責任の話になると、G20サミット(20カ国・地域首脳会議)における合意と国際協力体制の最構築を期待する声もあるが、元FRB議長で、グリーンスパン氏の前任であるボルカー氏はあっさり「期待できない」と言い切った。

そのとおりだ。なぜなら、中国の為替政策を厳しく批判しながら、その一方で自ら紙幣を刷りまくり、事実上の米ドル安を志向している米国が、世界経済体制を維持する責任を負おうとしない「普通の国」になろうとしている。

これでは、有効な合意と強力体制が作られるはずがない。

だから、これからも米ドル安が進むし、金融マーケットは波乱万丈な物語を上演してくれるだろう。

焦点は、今年の5月高値から形成された「下落ウェッジ」の上放れが本物かどうかである。

本物ならば、まずは節目の85円をトライするだろう。

■米ドル全体のリバウンドは、あってもかなり限定的か

ところで、米国では、量的緩和があったにもかかわらず、長期国債(10年物国債)の利回りが上昇してきた。

これを受けて「量的緩和が失敗する」とか「米ドルが買われる」といった議論が聞こえてくるが、前者に関しては結論が早すぎていて、後者は効果が限定的だと思われる。

為替市場には、米ドル/円のように、日米金利差の動向に敏感に反応して動く通貨ペアもあれば、豪ドル/米ドルのように、圧倒的な金利差を背景にして、米ドルの多少の金利上昇にほとんど反応しないものもある。

まして、米国の量的緩和の目的の1つが米ドル安志向であると見込まれることから、米ドル全体のリバウンドは、あったとしてもかなり限定されるだろう。

■G20で合意は得られない。これからも米ドル安は進む

おもしろいことに、FRB(米連邦準備制度理事会)のグリーンスパン前議長が今週、ズバリ、米国当局が米ドル安政策を意図的にとっていると指摘した。

これに対して、ガイトナー米財務長官はあわててグリーンスパン氏の発言を攻撃し、「氏を尊敬しているが、見解は間違っている」といった趣旨の発言を行った。

どちらが正直で、どちらかウソをついているのは一目瞭然だ。

良い意味でも、悪い意味でも、為政者はウソをつかないと務まらないのに対して、民間人は責任を負わないから真実を言う。

サブプライム問題の張本人であるグリーンスパン氏も多くのウソをついてきたが、退官したとたんに「正直者」となった感じだ。それは古今東西を問わない。

日本の例で言えば、無責任な形でやめられた前首相が現職首相を攻撃しているようなもので、前首相の主張は仮に正論だとしても無責任なものだ。

責任の話になると、G20サミット(20カ国・地域首脳会議)における合意と国際協力体制の最構築を期待する声もあるが、元FRB議長で、グリーンスパン氏の前任であるボルカー氏はあっさり「期待できない」と言い切った。

そのとおりだ。なぜなら、中国の為替政策を厳しく批判しながら、その一方で自ら紙幣を刷りまくり、事実上の米ドル安を志向している米国が、世界経済体制を維持する責任を負おうとしない「普通の国」になろうとしている。

これでは、有効な合意と強力体制が作られるはずがない。

だから、これからも米ドル安が進むし、金融マーケットは波乱万丈な物語を上演してくれるだろう。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)