(「原油高のピンチをチャンスへ変えよう! 原油へ投資する新商品登場。東証上場、『WTI原油ETF』の信用取引よりスグレモノ! 」から続く)

前回の記事では、東京金融取引所(金融取)の取引所CFDであるくりっく株365に、2021年9月13日(月)に新規上場した「原油ETF(上場投資信託)」がどんな金融商品なのか、そのメリットやデメリットを類似したほかの金融商品と比較しながら紹介しました。

今回はシリーズ記事第2弾として、くりっく株365に新規上場したもう1つの銘柄、「金ETF」を取り上げたいと思います。

(出所:東京金融取引所)

くりっく株365の「金ETF」は10月半ばから上昇。

「金」がインフレに強い資産であることが影響か

まず、くりっく株365の「金ETF」が9月13日(月)の上場からどのように動いているのか確認しましょう。

(出所:岡三オンライン証券)

くりっく株365の「金ETF」は9月13日(月)の上場後、しばらく方向感が出ませんでしたが、10月半ばから上昇していることがわかります。

その理由として考えられるのが、「金(ゴールド)」がインフレに強い資産であるということです。

前回の記事では、くりっく株365の「原油ETF」が上場した9月13日(月)あたりから、原油がグイグイと上昇して話題となっていることを取り上げました。原油などエネルギー価格の上昇は世界のインフレ率の上昇につながり、ひいてはFRB(米連邦準備制度理事会)をはじめ世界の中銀の金融政策にも影響を及ぼす可能性があります。このようなことから、原油価格への注目度が高まっているわけです。

【参考記事】

●原油高のピンチをチャンスへ変えよう! 原油へ投資する新商品登場。東証上場、「WTI原油ETF」の信用取引よりスグレモノ!

米国などでは元々、インフレ率の高止まりが懸念されていました。FRBは「インフレは一時的」と言い張っていますが、それは本当だろうか?との疑問もあるなか、前述のように原油などのエネルギー価格が急上昇したことで、世界のインフレ率上昇により一層、市場の関心が集まり、インフレに強い資産である「金」が買われた、という流れが1つ想定できます。

もっとも、「金」の特徴がインフレに強いだけかというと、それは違います。「金」は、ざっと列挙するだけでも以下のような特徴を持ち合わせています。金はコモディティ(商品)なのですが、同時に通貨としての側面も持っており、複雑な特徴を持っているのです。

「金」の特徴

(1) インフレに強い

(2) 米ドルと逆行しやすい

(3) 米長期金利と逆行しやすい

(4) 安全資産としての需要が高い

(5) 中国・インドで宝飾品としての需要が高い

(6) 政府や中央銀行が外貨準備として保有する

つまり、「金」の価格は、(1)~(6)のような特徴の濃淡に左右されるということになります。

スタグフレーションが本当にやってくれば、

金相場には絶好の展開との見方も…

10月半ば以降のくりっく株365の「金ETF」の上昇は、「金」の「(1)インフレに強い」という特徴がクローズアップされているものと思われますが、インフレ率の上昇はもっと前から目立っていたことでもありました。

最近はインフレ率の上昇と不景気が同時にやってくる「スタグフレーション」という言葉がマーケットでささやかれることもあるようになりました。米国株などの株価は堅調ですし、本格的な不景気がやってきたとはいえませんが、インフレ率上昇とともに不景気がやってくる「可能性」が意識されつつあるのかもしれません。

もしも、スタグフレーションが本当にやってくれば、上記の「(1)インフレに強い」という特徴に加え、「(4)安全資産としての需要が高い」という特徴もプラスに働くことになり、金相場には絶好の展開になるとの見方もあるようです。

ただし、金には金利がつかないため、ほかの金融商品の金利が上昇すると、その分、金の魅力が下がる側面があります。このため、先に挙げた「(3)米長期金利と逆行しやすい」という特徴があるわけです。

今後、世界のインフレ上昇を受けてFRBが金融引き締めを行った結果、米長期金利が上昇することも考えられます。すると、「金」の「(3)米長期金利と逆行しやすい」といった特徴が強く出て、これに関しては金価格に下押し圧力がかかることになります。そして、くりっく株365の「金ETF」が下落するという展開も考えられることには注意が必要かもしれません。

なお、くりっく株365の「金ETF」においては、「金」の「(2)米ドルと逆行しやすい」という特徴が当てはまらない面もあります。これについて詳しくは後述したいと思います。

くりっく株365の「金ETF」と「日経225」は

分散投資に向いているかも

それでは、くりっく株365の「金ETF」の新規上場前の動きはどのようなものだったのでしょうか。

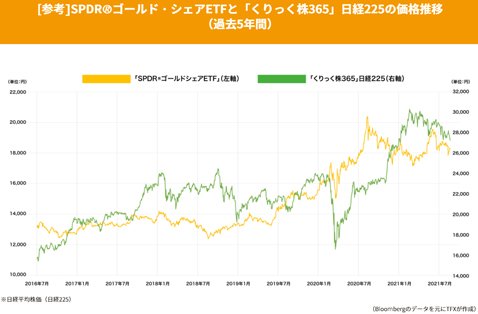

正確には、新規上場前の銘柄の過去の動きはわかるはずがないわけですが、くりっく株365の「金ETF」「原油ETF」の新規上場を特集した特設ページには、以下のチャートが掲載されていました。

(出所:東京金融取引所)

上はくりっく株365の「金ETF」の取引対象となる原資産である、東京証券取引所(東証)のETF「SPDRゴールド・シェア」(正式名称:SPDRゴールド・シェア(証券コード:1326))と、くりっく株365の「日経225」の過去5年間の価格推移です。

くりっく株365の「金ETF」の新規上場前の動きはわからないけれど、原資産である東証のETF「SPDRゴールド・シェア」の過去の動きなら振り返ることができるというわけです。

まず、オレンジ色の東証のETF「SPDRゴールド・シェア」の全体的な推移を眺めると、チャートの終了時期である2021年7月まで右肩上がりで上昇していたことがわかります。

次に、緑色のくりっく株365の「日経225」の全体的な推移を眺めると、こちらも右肩上がりでした。

けれど、東証のETF「SPDRゴールド・シェア」とくりっく株365の「日経225」の細かな動きを見ていくと、片方だけが上昇・下落していたり、片方は上昇、片方は下落していたりと、逆の動きをすることがあるようです。

先ほど「金」の特徴の1つとして、「(4)安全資産としての需要が高い」ということを挙げましたが、「金」は安全資産とみなされるのでリスクオフ局面で上昇するケースが見られます。くりっく株365の「日経225」、つまり「株」と「金」が逆の動きをするということは、「金」の安全資産としての特徴が出たものと、とらえることができそうです。

東証のETF「SPDRゴールド・シェア」とくりっく株365の「日経225」は逆の動きをすることはあるけれど、大きく見れば、いずれも右肩上がり。ということは、くりっく株365の「金ETF」と「日経225」へ分散投資するとか、これまで「日経225」を保有してきた人でも、その資産変動をいくぶん緩やかなものにするためのヘッジとして、「金ETF」を同時に保有するといった使い方もできるのではないでしょうか。

くりっく株365の「金ETF」を他の「金」関連の金融商品と比較

ここからはくりっく株365の「金ETF」がどういう金融商品なのか、そのメリットやデメリットを類似したほかの金融商品と比較しながら紹介していきたいと思います。

比較対象として取り上げるくりっく株365の「金ETF」以外の「金」関連金融商品は以下の4つです。

くりっく株365の「金ETF」以外の「金」関連の金融商品

・ 東証のETF「SPDRゴールド・シェア」の現物取引

・ 東証のETF「SPDRゴールド・シェア」の制度信用取引

・ GMOクリック証券の「金スポット」

・ IG証券の「スポット金(¥100)」

くりっく株365の「金ETF」は約50倍のハイレバ取引が可能。

新規の買いからも売りからも入ることができ、取引時間も

ほぼ1日と長く、日本の祝日でも取引可能

くりっく株365の「金ETF」の取引対象となる原資産が、東証のETF「SPDRゴールド・シェア」であることは先ほどお伝えしましたが、東証のETF「SPDRゴールド・シェア」がどういう商品なのかというと、これは円換算した「金地金価格(ロンドン金値決め)」との連動を目指すETFになります。

基本的に「金地金価格(ロンドン金値決め)」は米ドル建てなのですが、東証のETF「SPDRゴールド・シェア」は円換算した「金地金価格(ロンドン金値決め)」との連動を目指すETFで、円建ての商品です。そして、そんな東証のETF「SPDRゴールド・シェア」を、くりっく株365の「金ETF」は取引対象となる原資産としています。

つまり、東証のETF「SPDRゴールド・シェア」も、くりっく株365の「金ETF」も円建ての商品であるため、「金」の特徴のひとつである「(2)米ドルと逆行しやすい」ということは、当てはまりにくいことになるのです。

また、一口に「金」といっても、世界の金価格の代表的な指標としては、現物取引である「金地金価格(ロンドン金値決め)」だけでなく、「NY金先物」も挙げられます。

「金地金価格(ロンドン金値決め)」と「NY金先物」のいずれも、その価格は1トロイオンス=●ドルと表現されます。「1トロイオンス」というのは金の分量を示す単位のこと。グラムに直すと1トロイオンス=31.1グラム(※)です。

(※小数点第2位以下を切り捨て)

一方、東証のETF「SPDRゴールド・シェア」の最低単位である1口あたりの純資産額は、1トロイオンスではなく、ほぼ1/10トロイオンスに相当します。

つまり、東証のETF「SPDRゴールド・シェア」の価格も、くりっく株365の「金ETF」の価格も、1トロイオンス=●ドルという「金地金価格(ロンドン金値決め)」を円換算した価格にはならないということです。

こうした点を踏まえたうえで、くりっく株365の「金ETF」と、東証のETF「SPDRゴールド・シェア」の現物取引の取引条件を比較してみると、以下のようになりました。

※取引条件はすべて10月28日(木)午前9時の1時間足始値時点

※くりっく株365の「金ETF」の価格は買い気配

※小数点第1位以下は切り捨て

10月28日(木)午前9時の1時間足始値時点で、くりっく株365の「金ETF」は1万9133円、東証のETF「SPDRゴールド・シェア」は1万9100円と、両者の価格は結構近いことがわかります。

それでは、同時刻の「金地金価格(ロンドン金値決め)」がいくらだったかというと、実は、その価格は存在しません。

というのも、ロンドン金値決めが行われるのはロンドン時間午前10時30分と午後3時の1日2回で、それ以外の時間の金地金価格(ロンドン金値決め)は存在しないのです。

ロンドン金値決めの時間を日本時間に直すと、英国が夏時間の場合、午後6時30分と午後11時、英国が冬時間の場合、午後7時30分と午前0時。つまり、10月28日(木)午前9時の1時間足始値時点は、ロンドン金値決めの時間ではないため、金地金価格(ロンドン金値決め)もわからないということになります。

そこで、世界の金価格のもう1つの代表的指標である「NY金先物」を見てみると、同時刻の「NY金先物」は1トロイオンス=1798.1ドルで推移していました。

「NY金先物」と「金地金価格(ロンドン金値決め)」は、NYとロンドンという場所、輸送コスト、保管コストの違い、先物と現物の違いなどが反映されて、価格は少し異なってくることがありそうです。けれど、いずれも1トロイオンスという同じ分量あたりの価格ですから、「NY金先物」と「金地金価格(ロンドン金値決め)」の価格がメチャクチャ異なるということはないのではないでしょうか。

そこで、10月28日(木)午前9時時点の「NY金先物」の1トロイオンス=1798.1ドルという価格を、仮に「金地金価格(ロンドン金値決め)」の価格とみなし、同時刻のくりっく365の米ドル/円買い気配である113.76円で円換算すると、20万4551円(※)となります。

(※小数点第1位以下は切り捨て)

東証のETF「SPDRゴールド・シェア」の最低単位である1口あたりの純資産額は、1トロイオンスではなく、ほぼ1/10トロイオンスに相当することであることは先ほど説明したとおり。「金地金価格(ロンドン金値決め)」の仮算出価格を単純に円換算した20万4511円を10分の1にすると、2万451円(※)となります。

(※小数点第1位以下は切り捨て)

この2万451円に対し、同時刻の東証のETF「SPDRゴールド・シェア」は1万9100円、くりっく株365の「金ETF」は1万9133円でしたから、これらの価格はまあまあ近いことがわかりました。

そして、東証のETF「SPDRゴールド・シェア」の必要資金を見てみると、取引単位が1口のため、価格と同じ1万9100円です。ETFの現物取引は自己資金の範囲内で行う取引ですから、レバレッジはかけないこととなり、あえてレバレッジを表現すれば、1倍ということになります。

一方、くりっく株365の「金ETF」の証拠金基準額は1週間ごとに変わるのですが、10月28日(木)時点では3万7690円でした。

くりっく株365の「金ETF」の取引単位は価格×100円のため、取引金額は1万9133円×100円で191万3300円。この金額を3万7690円で取引できるわけですから、レバレッジは191万3300円÷3万7690円で、約50.7倍というハイレバ取引ができる計算になります。

取引手数料はというと、くりっく株365の「金ETF」は取引会社により異なるものの、有料です。たとえば、くりっく株365の代表的な取扱い会社である岡三オンライン証券であれば片道330円(税込み)となっています。

東証のETF「SPDRゴールド・シェア」の手数料も取引会社により異なりますが、基本的には有料です。ただ、取引金額やサービス、キャンペーンなどによっては無料になる会社もあります。

また、取引手数料以外のコストとしては、くりっく株365の「金ETF」ではスプレッドと金利相当額が挙げられます。

くりっく株365の「金ETF」のスプレッドは原則固定ではありませんが、10月28日(木)13時45分時点ではBIDが1万9136円、ASKが1万9139円でスプレッドは3円でした。「金ETF」の取引単位は×100円でしたから、最低単位を1往復取引すれば、3円×100円で300円のコストがかかるような計算になります。

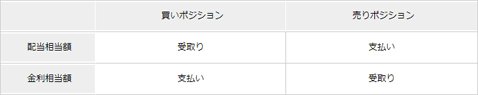

次にくりっく株365の「金ETF」について、配当相当額と金利相当額を確認したいと思います。

まず、下表はくりっく株365の銘柄全体について配当相当額と金利相当額の関係を説明したものになります。

(出所:東京金融取引所)

金には利息や配当が存在しないため、くりっく株365の「金ETF」にも、その原資産である東証のETF「SPDRゴールド・シェア」にも配当的なものは存在しません。したがって、上表の配当相当額の部分は「金ETF」については「受取り」も「支払い」もないということになります。

残るは金利相当額だけです。「金ETF」のポジションを翌日に持ち越す場合、金利相当額として買いポジションだと支払い、売りポジションだと受取りが発生することになるのです。

たとえば、10月26日(火)の金ETFの金利相当額は1日分で5円でしたから、買いポジションなら5円の支払い、売りポジションなら5円の受取りが発生したということになります。

そして、買いから入るか、売りから入るかということについて考えると、東証のETF「SPDRゴールド・シェア」を現物取引で保有する、ということは新規の買いポジションを保有することになります。このような現物取引では、新規の売りから入ることはできません。

一方、くりっく株365の「金ETF」のようなCFDであれば、新規の買いからも売りからも参入可能です。東証のETF「SPDRゴールド・シェア」の現物取引と違って、くりっく株365の「金ETF」では下落局面で新規の売りポジションを建てて利益を狙うこともできるのです。この点は両者の大きな違いといえるでしょう。

今度は取引時間などに注目してみましょう。くりっく株365の「金ETF」の取引時間は米国が冬時間の場合、9時~翌6時の21時間、米国が夏時間の場合、9時~翌5時の20時間です。朝方の一部の時間を除けば、ほぼ1日取引が可能で、日本の祝日にも取引できます。ただし、米国における主たる金先物市場の休場日は取引ができません。

一方、東証のETF「SPDRゴールド・シェア」の取引時間は、東証が開いている時間と同じですから、月曜~金曜の9時~11時30分、12時30分~15時で、日本の祝日は取引できないということになります。

最後は取引期限ですが、くりっく株365の「金ETF」は約15カ月の取引期限がある一方、東証のETF「SPDRゴールド・シェア」には取引期限がありません。

くりっく株365の取引期限について、詳しくは前回の記事をご覧いただきたいのですが、ザックリとだけ説明しておくと、2021年9月13日(月)に新規上場した「金ETF」は2022年12月に取引期限を迎える「リセット付」の商品です。2022年9月には、2023年12月がリセット期限の「金ETF」が新たに上場し、リセット期限が異なる「金ETF」の2銘柄が同時に上場することになります。

【参考記事】

●原油高のピンチをチャンスへ変えよう! 原油へ投資する新商品登場。東証上場、「WTI原油ETF」の信用取引よりスグレモノ!

ここまでをまとめると、くりっく株365の「金ETF」は、取引対象となる原資産である東証のETF「SPDRゴールド・シェア」と比べて、約50倍というハイレバ取引が可能で、新規の買いだけでなく売りからも入ることができること、取引時間もほぼ1日と長く、日本の祝日でも取引できるというメリットがあることがわかりました。

もっとも、くりっく株365の「金ETF」 はリセット付の銘柄であるため、東証のETF「SPDRゴールド・シェア」のように長期的に保有することはできないというデメリットもあります。

取引コストの面では、くりっく株365の「金ETF」も東証のETF「SPDRゴールド・シェア」も取引会社によって異なる取引手数料が基本的にはかかり、さらに、くりっく株365の「金ETF」ではスプレッドも取引コストになります。また、「金ETF」では買いポジションを建てた場合、金利相当額を支払うことがわかりました。

くりっく株365の「金ETF」は東証のETF

「SPDRゴールド・シェア」の制度信用取引より、

少額かつハイレバ取引が可能で取引期限も長い

それでは、くりっく株365の「金ETF」と、東証のETF「SPDRゴールド・シェア」の信用取引の取引条件を比較してみると、どうなるでしょうか。

ここで、信用取引について簡単に説明しておくと、信用取引とは委託保証金(現金や株式など)を担保として証券会社に預けることで、証券会社から自己資金以上の現金や株券を借り、それを元手に証券取引所に上場されている株式やETFなどを売買する取引のことです。

そして、信用取引には制度信用取引と一般信用取引の2種類が存在し、それぞれ取引条件が違います。

また、信用取引ができる銘柄とできない銘柄があり、制度信用取引ができる銘柄は証券取引所が決定し、一般信用取引ができる銘柄は各証券会社が決定します。

10月28日(木)時点で、東証はETF「SPDRゴールド・シェア」を信用売り(空売り、新規売り)できる制度信用取引銘柄(貸借銘柄)として指定しているのですが(※)、一般信用取引銘柄として指定されているかどうかは、証券会社によって異なります。

(※10月28日(木)時点で、SBI証券、楽天証券、マネックス証券など一部の証券会社では、東証のETF「SPDRゴールド・シェア」の制度信用取引ができないよう制限されている)

そこで、本記事では東証のETF「SPDRゴールド・シェア」の制度信用取引における取引条件を見ていくことにします。

※取引条件はすべて10月28日(木)午前9時の1時間足始値時点

※くりっく株365の「金ETF」の価格は買い気配

※小数点第1位以下は切り捨て

現物取引も制度信用取引も証券取引所に上場されている銘柄を取引することには変わりありません。ですから、価格、取引単位、取引時間、日本の祝日は取引不可、取引手数料は取引会社によって異なる、といった点は現物取引でも制度信用取引でも同じなのです。

委託保証金については法令により、現物取引における必要資金の30%と定められているため、レバレッジは約3.3倍ということになります。

それと同時に、委託保証金は30万円以上ということも法令で定められています。

東証のETF「SPDRゴールド・シェア」は1万9100円で1口から取引できるので、現物取引ならその資金があれば取引できることになります。しかし、制度信用取引では1万9100円の30%の5730円があれば取引できるのかというと、これができないわけです。委託保証金の最低金額が30万円と決まっているからです。

そして、現物取引では取引手数料以外のコストがかからなかったものの、制度信用取引では信用買いなら買方金利、信用売りなら貸株料というコストがかかり、信用売りでは場合によっては逆日歩というコストもかかってしまいます。

制度信用取引における貸株料は、各証券会社で異なるものの年率1.15%程度が多いようです。コストに関する比較をするために、くりっく株365の「金ETF」の取引金額に近い191万円を東証のETF「SPDRゴールド・シェア」の約定代金として仮定すると、貸株料は191万円×1.15%=2万1965円ですから、信用売りを1年間行うと2万1965円のコストがかかることになります。

また、制度信用取引における買方金利は、各証券会社でばらつきが大きいようですが、そのおおよそ真ん中ぐらいの年率2.5%を採用して計算してみます。すると、191万円の約定代金で信用買いを1年間行えば、4万7750円のコストがかかるということになります。

一方、10月26日(火)のくりっく株365の「金ETF」の金利相当額は1日5円でした。これがずっと続けば年間1825円にしかなりませんし、売り方であれば、支払いにさえならず、これがもらえることになります。

つまり、同じ取引金額のポジションをキープするのにかかるコストは、東証のETF「SPDRゴールド・シェア」の制度信用取引の信用買いや信用売りより、くりっく株365の「金ETF」の買い方のほうが俄然安く、売り方なら支払いどころか、受取りになるのです。

さらに言えば、現物取引には取引期限がないものの、制度信用取引には6カ月という取引期限があります。

ここまでをまとめると、東証のETF「SPDRゴールド・シェア」の制度信用取引は、基本的には現物取引よりレバレッジを利かせられるものの、委託保証金の最低額が決まっているため、小口の取引では現物取引以上に資金を用意しなければいけないケースもあることがわかりました。さらに、現物取引以上に取引コストがかかるうえに、取引期限まで気にしなければならない、ということになります。

そして、くりっく株365の「金ETF」なら、東証のETF「SPDRゴールド・シェア」の制度信用取引より少額かつハイレバで取引できるうえ、同じ取引金額のポジションをキープするのにかかるコストは激安。売り方であれば、支払いにさえならず、受取りになります。取引期限も約15カ月と、制度信用取引の6カ月より長いですから、かなりアドバンテージがある商品と言えるのではないでしょうか。

くりっく株365の「金ETF」はGMOクリック証券の

「金スポット」、IG証券の「スポット金(円建て¥100)」

より取引手数料、取引期限では不利だが、レバレッジの

高さ、売りポジションを翌日に持ち越す際の条件で有利

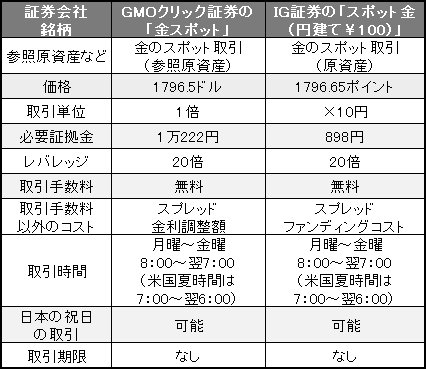

今度はくりっく株365の金ETFと、店頭CFDであるGMOクリック証券の金スポット、IG証券のスポット金(円建て¥100)を比較してみましょう。

※取引条件はすべて10月28日(木)午前9時の1時間足始値時点

※必要証拠金は小数点第1位以下を切り捨て

※取引単位は各証券会社のルールを基にザイFX!編集部が表現をそろえたもの

※IG証券の金関連の取引銘柄には、上表の「スポット金(円建て¥100)」の他に、取引期限がない「スポット金(100toz)」「ミニ・スポット金(10toz)」、取引期限がある「NY金先物($33.20)」「NY金先物($100)」、米ドル建ての「SPDRゴールド・シェア」などのETFのCFDもある

GMOクリック証券の「金スポット」は米ドル建て、IG証券の「スポット金(円建て¥100)」は円建てという違いはありますが、GMOクリック証券の「金スポット」が1トロイオンス=1796.5ドル、IG証券の「スポット金(円建て¥100)」が約1トロイオンス=1796.65ポイントと、かなり近いことがわかります。

IG証券の「スポット金(円建て¥100)」の約1トロイオンスという分量は、正確に書けば1トロイオンス×米ドル/円レート×100という計算となり、1トロイオンスぴったりという分量ではありません。

一方、同時刻の「NY金先物」が1トロイオンス=1798.1ドルで推移していたことは先ほど紹介しました。GMOクリック証券の「金スポット」やIG証券の「スポット金(円建て¥100)」の参照原資産などは「NY金先物」ではなく「金のスポット取引」ですが、いずれも1トロイオンスあたりの金額ですから、両者の価格がまったく異なる水準であることは考えにくいです。そして、「NY金先物」の1トロイオンス=1798.1ドルという価格は、GMOクリック証券の「金スポット」やIG証券の「スポット金(円建て¥100)」の価格とかなり近いものとなっています。

IG証券の金関連の取引銘柄には、取引期限がない「スポット金(100toz)」「ミニ・スポット金(10toz)」、取引期限がある「NY金先物($33.20)」「NY金先物($100)」、米ドル建てのETF「SPDRゴールド・シェア」などのCFDといっぱいあって複雑なのですが、そのなかで今回は、一番取引条件がよかった「スポット金(円建て¥100)」を取り上げています。

そんなIG証券の「スポット金(円建て¥100)」の取引単位は×10円で、取引金額は1796.65ポイント×10円=1万7966円(※)となります。レバレッジは20倍で、必要証拠金は1万7966円÷レバレッジ20倍=898円(※)と簡単に割り出せます。

(※小数点第1位以下を切り捨て)

一方、米ドル建てのGMOクリック証券の「金スポット」の必要証拠金を割り出すには、「金スポット」の取引単位と米ドル/円レートを使って、取引金額を先に割り出す必要があります。

GMOクリック証券では取引金額を割り出す際に使う米ドル/円レートとして、3時間おきに決定されるコンバージョンレートを使用します。10月28日(木)午前7時時点のコンバージョンレートは113.81円。10月28日(木)午前9時の1時間足始値時点においても、113.81円というコンバージョンレートが適用されることになります。

GMOクリック証券の「金スポット」の取引単位は1倍ですから、10月28日(木)午前9時の1時間足始値時点における取引金額は1796.5ドル×113.81円×1倍=20万4459円(※)と算出されます。

10月28日(木)現在、GMOクリック証券の「金スポット」のレバレッジは20倍なので、必要証拠金は20万4459円÷レバレッジ20倍=1万222円(※)ということになります。

ここで、くりっく株365の「金ETF」の証拠金基準額を振り返ると3万7690円でした。これは191万3300円という取引金額に対する金額です。

一方、IG証券の「スポット金(円建て¥100)」の必要証拠金898円は、取引金額1万7966円に対する金額。GMOクリック証券の「金スポット」の必要証拠金1万222円は、取引金額20万4459円に対する金額でした。

くりっく株365の「金ETF」の取引金額に近い191万円分を、IG証券の「スポット金(円建て¥100)」で取引すると仮定すると、その必要証拠金は191万円÷1万7966円×898円=9万5468円(※)と計算できます。

(※小数点第1位以下を切り捨て)

また、くりっく株365の「金ETF」の取引金額に近い191万円分を、GMOクリック証券の「金スポット」で取引すると仮定すると、その必要証拠金は191万円÷20万4459円×1万222円=9万5491円(※)と計算できます。

(※小数点第1位以下を切り捨て)

つまり、ほぼ同じ取引金額を取引するための必要証拠金は、IG証券の「スポット金(円建て¥100)」が9万5468円、GMOクリック証券の「金スポット」が9万5491円であるのに対し、くりっく株365の「金ETF」だと3万7960円で済むため、その分、資金効率が良いといえます。

実際に、くりっく株365の「金ETF」のレバレッジは約50.7倍でしたから、GMOクリック証券の「金スポット」やIG証券の「スポット金(円建て¥100)」のレバレッジ20倍よりもハイレバな取引ができるのです。

一方、取引手数料はGMOクリック証券の「金スポット」やIG証券の「スポット金(円建て¥100)」はいずれも無料。くりっく株365の「金ETF」の手数料は取引会社により異なるものの、有料ですから、この違いは大きいです。

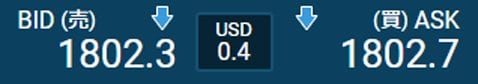

取引手数料以外のコストはというと、GMOクリック証券の「金スポット」ではスプレッドと金利調整額、IG証券の「スポット金(円建て¥100)」ではスプレッドとファンディングコストがかかります。

まずはGMOクリック証券の「金スポット」のスプレッドから見ていきましょう。原則固定ではありませんが、10月28日(木)15時40分時点で、金スポットのBIDは1802.3ドル、ASKは1802.7ドルで、スプレッドは0.4ドルでした。この時点でのコンバージョンレートは113.62円でしたから、最低単位を1往復取引すれば、0.4ドル×113.62円×取引単位1倍=45円(※)のコストがかかる計算になります。

(※小数点第1位以下を切り捨て)

そして、GMOクリック証券の「金スポット」の金利調整額は、ポジションを翌日に持ち越すとかかるコストですが、10月の金利調整額を見てみると、売りポジションにはコストがかからず、買いポジションには1日分で2円のコストがかかるようでした。

続いて、IG証券の「スポット金(円建て¥100)」のスプレッドですが、こちらも原則固定ではないものの、10月28日(木)15時45分時点でBIDが1801.36ポイント、ASKが1801.66ドルで、0.3ポイントでした。スポット金(円建て¥100)の取引単位は×10円ですから、最低単位を1往復取引すれば、0.3ポイント×10円=3円のコストがかかるような計算です。

ここで、くりっく株365の「金ETF」のスプレッドを思い返すと、原則固定ではありませんが、10月28日(木)13時45分時点ではBIDが1万9136円、ASKが1万9139円でスプレッドは3円でした。「金ETF」の取引単位は×100円でしたから、最低単位を1往復取引すれば、3円×100円で300円のコストがかかるような計算になります。

くりっく株365の「金ETF」の取引金額に近い191万円分を、GMOクリック証券の「金スポット」で取引すると仮定したとき、スプレッド分のコストは、191万円÷20万4459円×45円=420円(※)と計算できます。

(※小数点第1位以下を切り捨て)

また、くりっく株365の「金ETF」の取引金額に近い191万円分を、IG証券の「スポット金(円建て¥100)」で取引すると仮定したとき、スプレッド分のコストは、191万円÷1万7966円×3円=318円(※)と計算できます。

(※小数点第1位以下を切り捨て)

つまり、ほぼ同じ取引金額を取引する際のスプレッド分のコストは、GMOクリック証券の「金スポット」が420円、IG証券の「スポット金(円建て¥100)」が318円、くりっく株365の「金ETF」が300円かかるような計算となりました。もっとも、いずれのスプレッドも原則固定ではないため、スプレッド分のコストにも揺らぎが出ることを考えると、3銘柄とも似たようなスプレッド分のコストになりそうです。

なお、IG証券の「スポット金(円建て¥100)」のファンディングコストはポジションを翌日に持ち越すとかかるコストです。売りポジションより買いポジションのほうが支払い額は高く、金利水準によっては売りポジションだと支払いではなく受取りになることもあるようです。

ここで今一度、10月26日(火)のくりっく株365の「金ETF」の金利相当額を振り返ってみると、これは1日5円で、買いポジションだと支払い、売りポジションだと受取りでした。

GMOクリック証券の「金スポット」の金利調整額は売りポジションだとゼロ円、IG証券の「スポット金(円建て¥100)」のファンディングコストは売りポジションだと支払い、金利水準によっては受取りです。くりっく株365の「金ETF」の金利相当額は売りポジションだと基本的に受取りですから、売りポジションを翌日に持ち越す際には、くりっく株365の「金ETF」が一番有利と言えるのです。

最後に、取引時間などを見ていくと、GMOクリック証券の「金スポット」とIG証券の「スポット金(円建て¥100)」のいずれも、取引時間は月曜から金曜の8時から翌7時。米国が夏時間の場合、月曜から金曜の7時から翌6時で、23時間取引できます。くりっく株365の「金ETF」の取引時間は21時間、米国が夏時間の場合、20時間でしたから、「金ETF」のほうが少し短いものの、ほぼ1日取引できるという意味ではそれほど遜色がないでしょう。日本の祝日も取引できる点はGMOクリック証券の「金スポット」、IG証券の「スポット金(円建て¥100)」、くりっく株365の「金ETF」で共通しています。

大きく違うのは取引期限で、金スポット、スポット金(円建て¥100)は取引期限がなく、くりっく株365の「金ETF」は取引期限があります。

ここまでをまとめると、取引手数料、取引期限の面ではGMOクリック証券の「金スポット」、IG証券の「スポット金(円建て¥100)」に軍配が上がりました。

けれど、同じ取引金額を取引する場合、くりっく株365の「金ETF」はGMOクリック証券の「金スポット」、IG証券の「スポット金(円建て¥100)」より資金効率が良く、約50.7倍のハイレバ取引が可能です。また、売りポジションを翌日に持ち越すと基本的に受取りになることは、くりっく株365の「金ETF」にあって、GMOクリック証券の「金スポット」、IG証券の「スポット金(円建て¥100)」にはないメリットでした。

そして、くりっく株365の「金ETF」、GMOクリック証券の「金スポット」、IG証券の「スポット金(円建て¥100)」のスプレッドはいずれも原則固定ではなく、同じ取引金額を取引する場合、スプレッド分のコストに揺らぎが出ることも考えれば、3銘柄とも似たようなコストになりそうな計算となりました。

岡三オンライン証券のくりっく株365では新規口座開設

キャンペーン実施中

くりっく株365の代表的な取扱い会社の1つといえる岡三オンライン証券では、12月31日(金)まで「くりっく株365 金・原油ETF“日計り決済取引手数料無料”キャンペーン」を実施中です。

こちらは、くりっく株365の「金ETF」「原油ETF」で新規ポジションを建て、同一取引日中に決済を行うと、決済時の取引手数料である1枚あたり330円が無料になるというもの。

前回の記事では、「金ETF」「原油ETF」上場記念キャンペーンとして「くりっく株365 祝!金・原油ETF上場 金貨プレゼントキャンペーン」が10月29日(金)まで実施されていたことを紹介しましたが、今回のキャンペーンは「金ETF」「原油ETF」上場記念キャンペーン第2弾として実施されています。

【参考記事】

●原油高のピンチをチャンスへ変えよう! 原油へ投資する新商品登場。東証上場、「WTI原油ETF」の信用取引よりスグレモノ!

また、岡三オンライン証券ではザイFX!限定タイアップとして、くりっく株365の新規口座開設キャンペーンを実施中です。

こちらのキャンペーンでは、12月31日(金)までにザイFX!経由で岡三オンライン証券のくりっく株365へ新規口座開設を申し込み、その際にキャンペーンコードを登録。2022年1月31日(月)までに口座開設を完了して5万円入金すれば、3000円がキャッシュバックされます。

取引不要でキャッシュバックされるこのようなキャンペーンは最近ではめずらしいです。くりっく株365の「金ETF」に興味を持った人は、この機会にぜひ、岡三オンライン証券のくりっく株365へ口座開設し、3000円をもらいながら、「金ETF」の様子をチェックしてみてもいいのではないでしょうか。

(※各種キャンペーンの詳しい条件、期間などについては、岡三オンライン証券の公式サイトなどで必ずご確認ください。キャンペーン条件が変更されたり、キャンペーン期間が延長されたり、キャンペーンが終了したりすることなどがあります)

>>>岡三オンライン証券[くりっく株365]のメリット・デメリットや特徴、最新のサービス内容はこちらをご覧ください

(ザイFX!編集部・藤本康文)

【2026年2月最新版】おすすめのCFD口座を「取り扱い銘柄数」

「取引できる銘柄の種類」「おすすめポイント」などで比較!

| ■おすすめのCFD口座を「取り扱い銘柄数」「取引できる銘柄の種類」「おすすめポイント」などで比較!(2026年2月10日時点) | ||||

|---|---|---|---|---|

| ◆ IG証券(CFD) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 約1万7000銘柄 | 50倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (取引所ごとに異なる) |

○ (無料) |

○ (無料) |

○ (取引所ごとに異なる) |

| IG証券(CFD)のおすすめポイント | ||||

| 「IG証券」のCFDは、約1万7000の圧倒的な取り扱い銘柄数が最大の特徴です。国内外の膨大な数の株価指数や個別株へ少額から手軽に投資できるので、株式の取引に興味がある投資家にもおすすめです。一定の保証料を支払えば逆指値注文(ストップ注文)がすべることなく、必ず指定したレートで成立する「ノースリッページ注文」など、特殊な注文方法が使えるのもポイントです。 | ||||

| IG証券(CFD)の関連記事 | ||||

| ■「IG証券(CFD)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼IG証券(CFD)▼ |

||||

| ◆ Plus500証券(CFD) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 約2000銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

✕ | ○ (無料) |

| Plus500証券(CFD)のおすすめポイント | ||||

| Plus500証券では世界中の株価指数、個別株、コモディティ(商品)、ETFなどを原資産とした、約2000銘柄のCFDを取引できます。FXだけでなく、さまざまな金融商品を1つの画面で直感的にトレードできる、スマートで視認性に優れた取引ツールも魅力です。取引ツールに搭載された100種類を超えるテクニカル指標で相場を詳細に分析できるだけでなく、オリジナルのアラート機能で取引チャンスを見逃しにくいのもポイント。本番口座とまったく同じ環境のデモ口座を無期限かつ無制限で使えるので、納得するまでデモ取引を体験してから、実際の取引を始めることができるというメリットもあります。 | ||||

▼Plus500証券(CFD)▼

|

||||

| ◆ GMOクリック証券(CFD) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 150銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

× | ○ (無料) |

| GMOクリック証券(CFD)のおすすめポイント | ||||

| 「GMOクリック証券」のCFDは、国内外の代表的な株価指数、原油や金などのコモディティ(商品)に加え、NYダウの構成銘柄すべてを含んだ米主要企業の外国株も取引できる、豊富でバランスの良いラインナップが魅力です。また、数あるCFD口座の中でも取引ツールの使いやすさが群を抜いているので、CFDの取引が初めての人にもおすすめできます。どの銘柄も取引手数料は無料、スプレッドも全体的に狭いので、取引するほどトータルのコストが有利になる可能性が高い点も見逃せません。 | ||||

| GMOクリック証券(CFD)の関連記事 | ||||

| ■「GMOクリック証券(CFD)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼GMOクリック証券(CFD)▼ |

||||

| ◆ 外貨ex CFD(GMO外貨) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 23銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ○ (無料) |

| 外貨ex CFD(GMO外貨)のおすすめポイント | ||||

| 「外貨ex CFD」は、株価指数に関連した10銘柄、原油や金などのコモディティ(商品)に関連した12銘柄、VIX指数(恐怖指数)に関連した1銘柄を取引できる、GMO外貨のCFD口座。取引手数料は無料で、同社のFX取引でも多くの投資家から高い評価を得ている、値動きを確認しながらワンタップで注文可能な「ワンタッチ注文」などを搭載した、機能性の高い専用アプリを使って取引できるのも魅力です。 | ||||

| 外貨ex CFD(GMO外貨)の関連記事 | ||||

| ■「外貨ex CFD(GMO外貨)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼外貨ex CFD(GMO外貨)▼ |

||||

| ◆ 楽天CFD(楽天証券) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 113銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

✕ | ○ (無料) |

| 楽天CFD(楽天証券)のおすすめポイント | ||||

| 「楽天CFD」は、商品CFDの取り扱い銘柄数が業界トップクラスで、米国株式や米国ETF、VIX指数(恐怖指数)に関連した銘柄も取引できる、バラエティに富んだラインナップが魅力のCFD口座です。米国株式を、CFD・現物、信用の3つの方法で取引できるので、現物や信用取引のユーザーが、ヘッジやリスク回避の目的で活用するのもおすすめです。楽天証券の株取引などで利用するツールから取引するので、ひとつのアプリでCFDと株式の両方を取引ができるというメリットもあります。 | ||||

| 楽天CFD(楽天証券)の関連記事 | ||||

| ■「楽天CFD」の魅力は? 「マーケットスピードII」と「iSPEED」が使えて、株トレーダーにもおすすめ! 株価指数CFDと商品CFDはトップクラスの銘柄数! | ||||

|

▼楽天CFD(楽天証券)▼ |

||||

| ◆ CFDネクスト(外為どっとコム) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 20銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

× | × |

| CFDネクスト(外為どっとコム)のおすすめポイント | ||||

| 外為どっとコムの「CFDネクスト」は、国内外の代表的な20銘柄へ気軽に投資できる、CFDを始めたばかりの初心者にも使いやすいCFD口座です。アップル、エヌビディア、マイクロソフトなどの、時価総額上位の米国の個別株を取り扱っているのもポイント。個別株CFDの取引手数料も無料なので、どの銘柄もコストを抑えた取引が可能になります。CFD取引の魅力を十分に堪能でき、CFDとして人気の銘柄のほとんどを取引できるので、世界の主要な金融商品をメインにトレードしたい人には特におすすめです。 | ||||

▼CFDネクスト(外為どっとコム)▼

|

||||

| ◆ 楽天MT4CFD(楽天証券) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 40銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ✕ |

| 楽天MT4CFD(楽天証券)のおすすめポイント | ||||

| 「楽天MT4CFD」では、主要な株価指数22銘柄と、金・銀・原油などのコモディティ18銘柄が取引できます。MT4(メタトレーダー4)を使って取引するのが最大の特徴で、豊富なテクニカル指標を使ったチャート分析だけでなく、EA(エキスパート・アドバイザ)と呼ばれるプログラムを組み込むことで、CFDの自動売買(システムトレード)も可能です。 | ||||

| 楽天MT4CFD(楽天証券)の関連記事 | ||||

|

■「楽天MT4CFD(楽天証券)」の特徴やメリット、おすすめポイントを詳しく解説! ■FXもCFDも楽天証券なら人気の「MT4」で取引できる! 「楽天MT4CFD」は、株や投信の投資家にもおすすめ! ワンストップショップの楽天証券で、世界に投資しよう |

||||

|

▼楽天MT4CFD(楽天証券)▼ |

||||

| ◆ 岡三証券(くりっく株365) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 11銘柄 | 約50倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (30円~) |

✕ | ○ (330円) |

✕ | ✕ |

| 岡三証券(くりっく株365)のおすすめポイント | ||||

| 「岡三証券(くりっく株365)」は、取引所CFD「くりっく株365」の専用口座。「くりっく株365」では、日本・米国・ドイツ・英国の代表的な株価指数と、金・原油などを対象としたETFをCFDで取引できます。「くりっく株365」を取引できる口座はいくつかありますが、「岡三証券(くりっく株365)」には「くりっく株365」の取引に役立つ情報を一画面でチェックできる高機能な情報ツールなどを使えるなどといったメリットがあります。 | ||||

| 岡三証券(くりっく株365)の関連記事 | ||||

| ■「岡三証券(くりっく株365)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼岡三証券(くりっく株365)▼ |

||||

| ◆ サクソバンク証券(CFD) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 8600銘柄以上 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

○ (無料) |

○ (無料) |

| サクソバンク証券(CFD)のおすすめポイント | ||||

| サクソバンク証券は、国内の上場企業を含めた個別株・債券・ETFなどを含む、8600以上ものバラエティに富んだCFD銘柄を取引できる人気のCFD口座です。パソコン、スマホ、タブレットなど、さまざまなデバイスで利用できるWeb版の取引ツールは、多機能ながら直感的な操作が可能。主要銘柄の取引チャンスをリアルタイムで教えてくれる、「オートチャーティスト」機能が使えるのもポイントです。 | ||||

| サクソバンク証券(CFD)の関連記事 | ||||

| ■「サクソバンク証券(CFD)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼サクソバンク証券(CFD)▼ |

||||

| ◆ FXTF GX-商品CFD(ゴールデンウェイ・ジャパン) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 4銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ✕ | ✕ | ○ (1Lotあたり0~48円) |

✕ | ✕ |

| ※取引手数料は銘柄・売買種別ごとの建玉数量および発注数量の合計によって異なる ※暗号資産を対象としたCFDサービスもあり |

||||

| FXTF GX-商品CFD(ゴールデンウェイ・ジャパン)のおすすめポイント | ||||

| ゴールデンウェイ・ジャパンの「FXTF GX-商品CFD」は、金、銀、原油、天然ガスの商品(コモディティ)4銘柄に特化したCFD口座。取引できる銘柄は限られていますが、ひとつのツールでFXやノックアウトオプションも取引できるほか、PC版のウェブブラウザ取引システムには高機能チャートツールの「TradingView」が搭載されていて、高度な分析から発注までをスムーズに行えるのが魅力です。注文数量などによっては取引手数料がかかりますが、その分、原油と天然ガスは終日、金と銀は日本時間9時~翌0時のコアタイム中、スプレッドがゼロ(原則固定・例外あり)なのも特徴です。 | ||||

▼FXTF GX-商品CFD(ゴールデンウェイ・ジャパン)▼

|

||||

| ◆ ひまわり証券(くりっく株365) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 11銘柄 | 約50倍 | ✕ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (15円~) ※自動売買利用時は投資助言報酬が別途発生 |

✕ | ○ (147円) ※自動売買利用時は投資助言報酬が別途発生 |

✕ | ✕ |

| ※貴金属のETFを原資産とする3銘柄は、自動売買取引の新規受注を停止中(裁量は可) | ||||

| ひまわり証券(くりっく株365)のおすすめポイント | ||||

| 「ひまわり証券(くりっく株365)」は、取引所CFD「くりっく株365」の専用口座。「くりっく株365」では、日本・米国・ドイツ・英国の代表的な株価指数と、金・原油などを対象としたETFをCFDで取引できます。「くりっく株365」を取引できる口座はいくつかありますが、「ひまわり証券(くりっく株365)」では独自の自動取引システムの「ループ・イフダン」を使って、CFDで自動売買(システムトレード)ができるのが最大の特徴です(現在、貴金属のETFを原資産とする3銘柄は自動売買取引の新規受注を停止中)。 | ||||

|

▼ひまわり証券(くりっく株365)▼ |

||||

| ◆ LION CFD(ヒロセ通商) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 28銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ○ (無料) |

| LION CFD(ヒロセ通商)のおすすめポイント | ||||

| 「LION CFD」は、株価指数、商品、ETFを対象にした銘柄を取引できるCFD口座。約定力が高く、使いやすい取引ツールや豊富な情報コンテンツ、24時間対応の電話サポートなど、ヒロセ通商がFXで培ってきたノウハウがしっかり活用されています。個別株などは必要なく、CFDとしては一般的な銘柄と、ETFに関連した銘柄の取引ができれば十分という人にはおすすめです。 | ||||

|

▼LION CFD(ヒロセ通商)▼ |

||||

| ◆ フィリップ証券(CFD) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 9銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ✕ |

| フィリップ証券(CFD)のおすすめポイント | ||||

| フィリップ証券のCFD口座では、株価指数を対象とした証券CFD4銘柄、コモディティを対象とした商品CFD5銘柄の、計9銘柄を取引できます。大きな特徴のひとつに、取引ツールに自動売買も可能なMT5(メタトレーダー5)を使うという点が挙げられます。デモ口座があるので事前に取引環境やツールの操作感を試すことができるだけでなく、豊富なマニュアルも提供されているので、メタトレーダーを使うのが初めての人も安心して取引できます。 | ||||

|

▼フィリップ証券▼ |

||||

| ※本コンテンツの調査対象はすべて個人口座となっています。また、サービス内容は当社が独自に調査したものです。正確な情報を提供するよう努めておりますが、詳細は各FX会社へお問い合わせください。 |

![CFD口座おすすめ比較[2026年最新版]](https://zaifx.ismcdn.jp/mwimgs/7/0/640w/img_704cc31147164672cf7d0c0fad91889223700.png)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)