もう米ドル高には戻らないと、ますます確信。リスクは米ドル安方向で、特に米ドル/円での米ドル安リスクが一番大きい

11月11日(金)のコラムで、もう米ドル高には戻らないという話をしましたが、ますます確信を持ってきました。

【※関連記事はこちら!】

⇒米ドル/円は140円の節目を下抜けると、さらに下がりそう! 衝撃の米CPIを受けた米ドルの下げは、一時的なものでない。米利上げが終わるのであれば、米ドル高も終わるということ(11月11日、今井雅人)

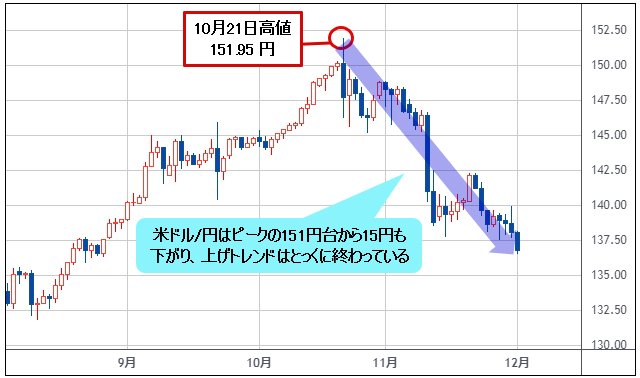

米ドル/円も気がつけば、ピークの151円台から15円も下がってきました。上げトレンドはとっくに終わっています。

(出所:TradingView)

さらに今後、どちらのリスクがあるかと言われれば、それは米ドル安方向だと言えます。特に米ドル/円での米ドル安リスクが一番大きいと思います。理由をこれから申し上げます。

まだ日米金利差は拡大するが、市場はすでに織り込んでいる。現状の米ドル/円は必要以上に織り込んでいる状態

以前もお伝えしたことがあると思いますが、相場というものは、変化に対しての期待、あるいは懸念によって動きます。変化には、経済だけではなく、政治や社会環境もあります。

今年(2022年)起きている米ドル高、あるいは円安のトレンドは、日本の金利が低いままの中、米国を始め、他の国の金利が上がっていくことが予測されたため、金利差が拡大していくという変化に市場が反応をしていったということです。

こうした変化は、実際に起きる前から、市場は先に織り込んでいきます。

そういうことから考えると、まだ、米国の金利は上昇しますし、日米金利差も拡大していくのですが、それに関しては、市場はすでに織り込んでしまっていると考えるべきです。

そして、時に市場は必要以上の変化を織り込んでしまいます。まさに現状の米ドル/円がそういう状態にあると思います。

★ザイFX!と、今井雅人氏がタッグを組んで為替情報を配信する「ザイFX!プレミアム配信 with 今井雅人」では、実践的な売買アドバイスをメルマガで配信! メルマガ登録後10日間無料です。

日米金利差拡大は終焉が見えている。この先、米ドル買いを誘発するような変化は起きない

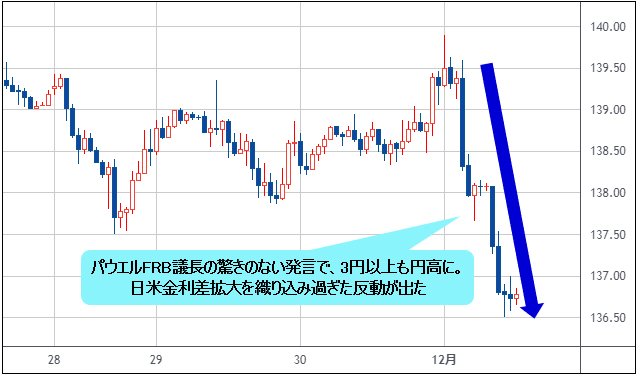

昨日(11月30日)、パウエルFRB(米連邦準備制度理事会)議長が今月(12月)のFOMC(米連邦公開市場委員会)から利上げペースを減速させていく可能性があると発言しました。

そもそも、私は12月は0.5%の利上げになると予想していましたので、別に驚きはないのですが、こんな程度の発言で、米ドル/円は3円以上も円高になっています。

それは、やはりこれまで織り込みすぎていたために反動が出ていると考えざるを得ません。

(出所:TradingView)

米国の利上げはもう8合目あたりまではきているので、日米金利差拡大の終焉が見えてきています。

そうなると、この先、米ドル買いを誘発するような変化は起きないということです。

もちろん、ターミナルレート(利上げの最終地点)が多少、現状の想定より上がる可能性もありますが、それでも米ドルの上昇は限定的になるでしょう。期待が剥げてしまえば、後は反動が出るだけです。

以上のことを考えれば、リスクは米ドル安方向にあるのは明らかではないかと私は考えています。

米ドル/円での米ドル安リスクは130円前後。一段と下落するきっかけは、やはり米CPIか

ただ、115円台ぐらいから上がってきた相場ですが、そこまでの反動は起きません。それは、曲がりなりにも金利差があるからです。

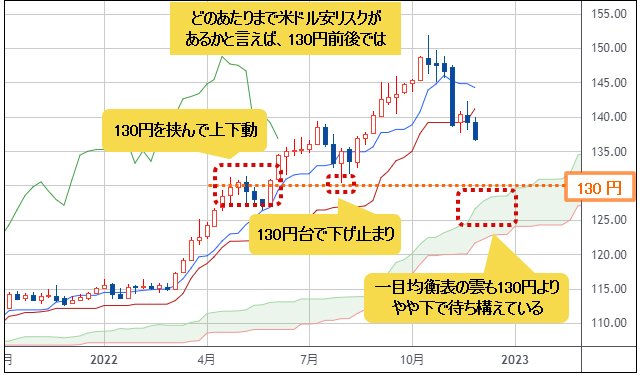

では、どのあたりまでのリスクがあるかと言えば、130円前後ではないでしょうか。

米ドル/円の週足を見ていただくと分かりますが、4月後半から5月にかけて、米ドル/円は130円を挟んで上下動をしています。また、7月に139円台から大きく下落した時も130円台で下げ止まっています。また、一目均衡表の雲も130円よりやや下で待ち構えています。下落するとすれば、その辺りが1つの目処になると思います。

(出所:TradingView)

このまま一気に下がるわけではないと思いますので、一段の下落には何かきっかけが必要です。その鍵を握るのは、やはり米国のCPI(消費者物価指数)ではないかと思います。

【※関連記事はこちら!】

⇒米ドル/円は137円台から141円台、ユーロ/米ドルは1.02ドル台から1.05ドル台のレンジを想定。FOMC議事録で利上げや米ドル高の終焉を確信したが、一気に米ドル安にもならない(11月25日、今井雅人)

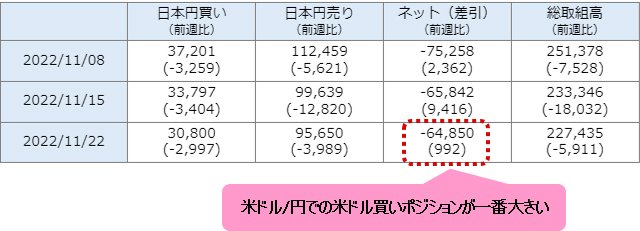

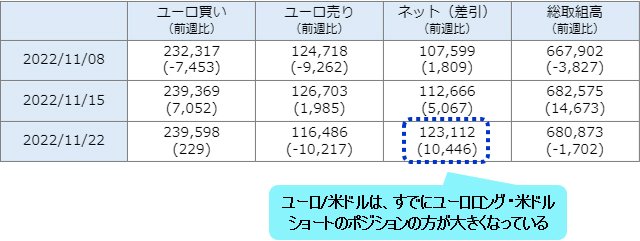

IMMポジションを見ても、米ドル/円での米ドル買いポジションが一番大きい

次に、なぜ米ドル/円での米ドル安リスクが一番高いかということですが、2つ理由があります。1つはポジションです。

IMM(国際通貨先物市場)のポジションを見ても、米ドル/円での米ドル買いポジションが一番大きいことが分かります。

【※米ドル/円のIMMポジションの状況はこちら!】

⇒主要通貨のIMMポジションの状況をチェック!

(詳しくはこちら → IMM通貨先物ポジション/経済指標・政策金利)

ユーロ/米ドルなどは、すでにユーロロングドルショートのポジションの方が大きくなっています。

【※ユーロ/米ドルのIMMポジションの状況はこちら!】

⇒主要通貨のIMMポジションの状況をチェック!

(詳しくはこちら → IMM通貨先物ポジション/経済指標・政策金利)

★ザイFX!と、今井雅人氏がタッグを組んで為替情報を配信する「ザイFX!プレミアム配信 with 今井雅人」では、実践的な売買アドバイスをメルマガで配信! メルマガ登録後10日間無料です。

米ドル安圧力が一番かかるのは、これまで利上げしてこなかった日本。クロス円も下落リスクがある

2つ目は、現在米国だけではなく、他の国もインフレ抑制のために利上げをしてきていることです。

利上げのペースを緩めていくのは何も米国だけではありません。EU(欧州連合)を始め、他の国々も同様です。

そうすると、そうした国の通貨に対しては、米ドル安圧力は弱くなるのは当然です。結局、米ドル安圧力が一番かかるのは、これまで利上げをしてこなかった日本ということになります。

言い方を変えると、クロス円(米ドル以外の通貨と円との通貨ペア)も下落リスクがあるということです。

市場環境は明らかにこの2カ月で変わってきています。頭の切り替えをする時期であることを改めて申し上げおきます。

トレードは、米ドル/円、ユーロ/円あたりでの売り方向でやっていきます。

【ザイFX!編集部からのお知らせ】

ザイFX!でもおなじみの今井雅人さんからのレポートを受けて、ザイFX!が 配信する「ザイFX! FXプレミアム配信 With今井雅人(月額:5,500円(税込))」。

その日のニュースをコンパクトに解説し、今後の為替の値動きについての予測とともに、今井氏のポジションについても可能な限り配信する、実践型の有料メルマガです。

「ザイFX! FXプレミアム配信 With今井雅人」には10日間の無料体験期間がありますので、ぜひ一度体験していただき、みなさんのトレードの参考にしてみてください。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)