みなさん、こんにちは。

■先週、いったんはユーロの債務問題が一服したが…

先週、現地時間10月26日(水)に行われたEU(欧州連合)首脳会議は、10時間に及ぶ大論争の後に、やっと終結しました。

これで「ユーロの債務問題」が解決されたと考える市場参加者は皆無でしょうが、2年前から続く「ユーロ債務危機」の解決に向けて、一歩前進しました。

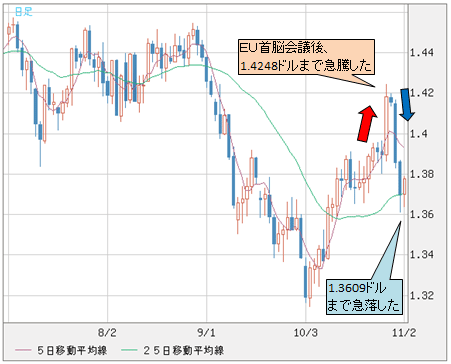

その後のユーロ/米ドルですが、前回のコラムでご紹介させていただいたとおり、節目の1.42ドルまで急騰しました。現時点の戻り高値は1.4248ドルです(「『Sell in May』で避難していた資金が戻り、株高&ドル安。ユーロ/米ドルは1.42ドルへ」を参照)。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 4時間足)

リスクシナリオに沿ってヘッジをかけていた市場参加者のユーロの買い戻しが断続的に持ち込まれたため、「株高・ユーロ高・米ドル安」の相場が展開されたわけです。

ドイツのメルケル首相も、フランスのサルコジ大統領も、やれやれといった感じで週末を迎えたことでしょう。

■MFグローバルの破綻でマーケットはリスクオフに一変した

ところが、今週に入って、2つの大きなイベントが起きたため、マーケットのセンチメントが急速に悪化しています。

まずは、米国の金融大手であるMFグローバル・ホールディングスが破産法適用を申請。10月31日(月)に次の報道が流れた後、市場は一変してリスクオフ相場に逆戻りしました。

『米先物ブローカーのMFグローバル・ホールディングスが欧州ソブリン債投資の影響で破産法適用の申請に至った』(出所:Bloomberg)

MFグローバルは、元ゴールドマン・サックスのCEO(最高経営責任者)であったコーザイン氏が率いる金融大手で、報道によれば、欧州の債券を購入すると同時にCDS(クレジット・デフォルト・スワップ)を購入し、デフォルト(債務不履行)に備えてヘッジしていたようです。

ところが、EU首脳会議で、ギリシャ国債の50%のヘアカット(元本削減)が行われる方針が決められました。

ISDA(国際スワップ・デリバティブ協会)が、今回のケースは、CDSでは損失補てんの支払いが発生する条件に当たらないとの見通しを示したため、窮地に追い込まれたと言われています。

市場参加者の一部には、「MFグローバルは、ある意味ではリーマン・ブラザーズの小型版のようなもの」との指摘もあります。

MFグローバルの経営破綻により、マーケットは一転してリスクオフの様相となり、「株安・米ドル高」となって、ユーロ/円や豪ドル/円は大きく値を崩しています。

■マーケットは再びギリシャの動向に左右されそうなムードに

もう1つ、世界を驚かせたのが「ギリシャの国民投票」。ギリシャのパパンドレウ首相は「国民投票でEUの救済策の受け入れを図る」と宣言し、EU諸国はこれに唖然としました。

EU首脳会議で支援策が決められても、決まったことをギリシャ国内で実行してもらわなければ話になりません。

あれだけ粘り強く時間をかけて交渉し、決定した支援策ですが、ギリシャの国民投票で否決されてしまえば、先週までのEUの努力は水泡に帰することになります。

このニュースが流れた後、11月1日(火)のユーロ/米ドル、ユーロ/円は急反落。ユーロ/米ドルは1.3609ドルまで、先週の高値から600ポイントも下落しました。

また、ユーロ/円は111.62円の高値から106.49円とこちらも約5円急落しています。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

マーケットが一転してリスクオフに傾いたことから、先週の1.4248ドルが当面のユーロ/米ドルの高値となる可能性が濃厚です。

マーケットは再びギリシャの動向に左右されそうなムードであり、ユーロ/米ドルは1.3500ドル、さらに、1.3250ドルへと反落する可能性が高まってきました。

■7.4兆円もの円売り介入で、米ドル/円は一時79円台へ

一方、リスクオフシナリオの環境下では、通常ならば米ドル/円も下落する傾向にあります。

ところが、10月31日(月)に行われた日本政府・日銀による大規模介入により、現執筆時点でも米ドル/円は78円台を保っています。

先月末、つまり、今週月曜日の10月31日に、日本政府・日銀は今年3度目となる大規模な円売り介入を決行しました。

この日の日本時間早朝のシドニー市場において、米ドル/円は、長らくサポートされていた75.50円のバリアがついに決壊し、史上最安値を再び更新して、一時は75.32円まで円高・米ドル安が進みました。

そして、月末にも関わらず、米ドル/円は75円割れのリスクを抱えたまま、東京市場の取引をスタートしました。

このタイミングで日本政府・日銀は突然、単独介入を決行したのです。76円台はほぼ素通り状態で、一気に79円台まで米ドル/円は急騰しました。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

その後はリスクオフ相場となったため、現時点では78円台前半まで反落していますが、報道によると、今回の当局による円売り介入額は7.4兆円にのぼり、1日の額としては圧倒的に過去最大級のものだったとのことです。

加えて、今回の介入は、前回の8月4日(木)のものとは異なり、欧米主要国からの批判は聞かれません。したがって、主要各国との連携もとれていると推察されます。

■米ドル/円はボトムアウトで、ユーロの下値不安は再燃か

7.4兆円もの資金を一気に市場に投下したことで、当面のところ、米ドル/円の下値不安は解消されたと言えるでしょう。

したがって、当面の米ドル/円は77~80円のレンジで推移すると考えています。

また、当局が再び円売り介入を決行すれば、80円を超える可能性も高いでしょう。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

11月に入った途端に、米大手金融機関の破産法適用の申請やギリシャの「国民投票」といったニュースが伝えられ、ユーロの下値不安が再燃しています。

友人のヘッジファンドのユーロに対する目線も下がっており、ユーロ/米ドルのダウンサイドリスクに備え始めているもようです。

このユーロの動向に大きな影響を与えるのが、11月3日(木)に行われるECB(欧州中央銀行)の理事会です。

この会合はドラギ新総裁の就任後、初めて開催されるものであり、そのコメントに注目です。

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は10日間の無料体験期間がありますので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)