■第3の矢のマーケットへの効果が今イチな理由とは?

待ちに待った安倍政権の第3の矢(構造改革、成長戦略)がやっと放たれたが、効果は今イチだ。株にしても、為替にしても、マーケットへの影響は限定的で、第1の矢(金融政策)の効果に比べると、雲泥の差がある。

「骨太方針、成長戦略」とまとめられた今回の発表は、方針の部分は骨太かもしれないが、肝心の成長戦略の部分がはっきりしていない、あるいは実行性に欠けているから、インパクトがないのも当然だ。

ましてや安倍政権が繰り返し、「第3の矢を放つぞ、第3の矢は素晴らしいぞ」と宣伝してきたから、口先と中身の落差が余計目立つほど。マーケットの反応はどちらというと、上等な方だ。

■GPIF改革にはかつての年金改革と同様の不安が潜む

第3の矢の問題点は、おおむね以下の3点にまとめられるのではないだろうか。

(1)多くの項目は方針や目標の提示に留まり、実行するプロセスに欠ける

(2)項目が多い分、根幹的な構造改革につながっていない印象

(3)目玉の法人税減税は前提条件である代替財源確保が容易ではなく、GPIF(年金積立金管理運用独立行政法人)改革は株価対策に使われる疑い濃厚

特に、GPIF改革と称した公的資金による相場介入、成長戦略と誤魔化している問題は深刻だ。マーケットにゆがみをもたらす上、GPIFの高値づかみになりかねない。

年金運用はバブル崩壊後、大きな損失を出していたから、これからまた同じミスを犯すと、国民全員が損失を負担しなければならない。

ちなみに、今回のGPIF改革は、2004年小泉政権下の年金改革を思い出させる。当時、「100年安心」と政府が胸を張って宣言したが、その後わずか7年で事実上崩壊した。

政治家や役人の悪辣と放漫は今始まったことではないから、国民の油断と慢心はその後、自分の首を絞めることになる。失敗したら誰も責任を取らないのであれば、一党独裁の中国と大した差がないのではないかと筆者は思う。

変なガイジンによる政治コラムかと誤解されるのも困るので、相場の話に戻る。

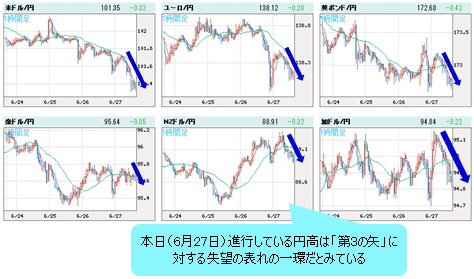

要するに、第3の矢は散々宣伝されてきたので、マーケットはその効果を織り込んでいたが、発表されたら相応する中身を伴っていなかったので、マーケットは失望している。本日(6月27日)進行している株安・円高はその一環だとみる。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨vs円 1時間足)

だから本日、巷で大げさに話されるアルゼンチンデフォルトなどは後解釈の得意な評論家のこじつけにすぎないだろう。地政学リスクと同様、アルゼンチン問題が米国株に効かず、日本株のみに効くはずはない。問題の本質を見極めないと、いつも巷の俗論に流される運命にある。

■極端な変動率低下と官制相場の終焉が問題の本質

では、本質はどこにあるか。筆者の立場からみれば、以下の2点がもっとも重要ではないかと思う。すなわち、(1)極端な変動率低下がはらむ波乱の可能性、そして、(2)官制材料と官制相場の終焉、だ。

(1)に関しては、前回のコラムで申し上げたとおりである。

【参考記事】

●恐怖指数が極限まで低下している恐怖!「オオカミは近くに来ている」と再度宣言!(2014年6月20日、陳満咲杜)

(2)に関しては、成長戦略待ちに加え、公的資金の相場下支え観測が最も大きな官制材料となり、こういった材料によって日経平均は1万5400円台まで押し上げられてきたわけだ。

ただし、こういった官制材料の剥落で、官制相場もすでに終わったか、これから終焉に向かうだろう。

■○○ショックは2014年内に起こる可能性大!

たびたび指摘してきたように、日経平均のリバウンドは、外部要素に依存しているところが大きい。アルゼンチンやら、イラク情勢やら、こういった「こじつけ材料」が本当にマーケットに効くかどうかは、欧米市場のパフォーマンス次第だ。

前回のコラムにて指摘したように、変動率が歴史的な極限に近づいているだけに、本質的ではない「こじつけ材料」でもマーケットの反転を引き起こす可能性が十分あるから、気をつけたい。

【参考記事】

●恐怖指数が極限まで低下している恐怖!「オオカミは近くに来ている」と再度宣言!(2014年6月20日、陳満咲杜)

2008年の「リーマンショック」も、本当はリーマンブラザーズのせいではないが、リーマンショックと呼ばれてきたのと同様に、あとからみると、2014年年内発生可能性の大きい「〇〇ショック」の名称も本質を表さない公算が高い。

■円高傾向は継続、高金利通貨が売られる可能性も

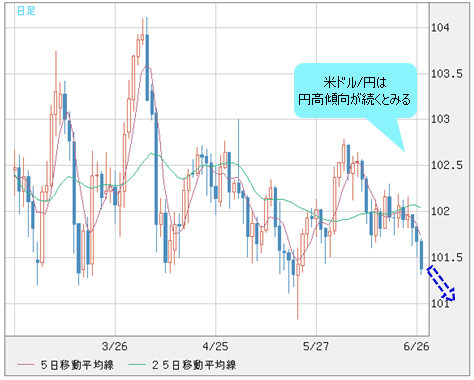

株式評論家と誤解されるのもあれだから、為替の話に戻る。現在のマーケットで、一番わかりやすいのは米ドル/円で、円高傾向が続くとみる。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

その次はユーロ/米ドルで、現在リバウンドが続いているが、上値余地は限定的で、早晩ベア(下落)トレンドを再開するだろう。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

ゆえに、ユーロ/円も上値余地が限定され、早晩136円の大台を割り込むのではないかとみる。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

そのほかのメイン通貨ペアは、利上げ観測にもかかわらず、英ポンド/米ドル、豪ドル/米ドルともに高値更新があれば、逆に要注意だ。

なぜなら、極限の水準まで高まってきたリスクオンがいったんリスクオフに転換してくれば、利上げ観測自体も吹っ飛ばされるので、ドルインデックスの上昇と共に、過剰な期待が寄せられるこれらの「高金利通貨」がかえって激しく売られる可能性がある。

したがって、英ポンド/円にしても、豪ドル/円にしても、再度ベアトレンドへ復帰するのも時間の問題だと思う。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 日足)

■W杯中は相場が動かないというのが通念だが…

このような話を公の場で話すと、「ハイハイ、わかったよ、オオカミ中年、でも今はワールドカップ(W杯)なので、相場が動かないではないか、W杯が終わったあとにしてくれ」といったヤジが飛んでくるかもしれない(最近、ヤジの問題がマスコミの紙面に躍っているから、妄想してみた)。

しかし、油断してはならない。なぜなら、ある研究によれば、W杯中は総じてボラティリティーの低下傾向が見られたが、開催前にすでに低下していた場合は逆に開催中一転して高まる傾向になるという。今年は明らかに後者だ。

最後に、最近(6月25日)作った米ドル/円の予測チャートを掲載しておきたい。

(出所:米国FXCM)

ただし、このチャートはむしろ、W杯まで変動率があまり拡大しないという前提で作らたことを念頭において参考にしていただきたい。市況は如何に。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)