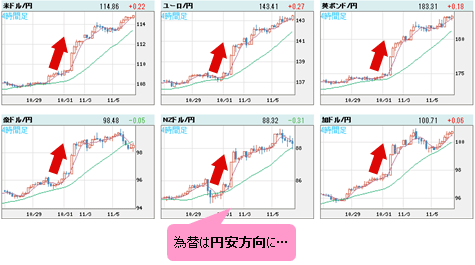

■金融市場に衝撃を走らせた3つの相場変動要因

先週(10月27日~)は、月末の10月31日(金)に金融市場へ衝撃が走りました。3つの大きな相場変動要因が、いっぺんに押し寄せてきたからです。

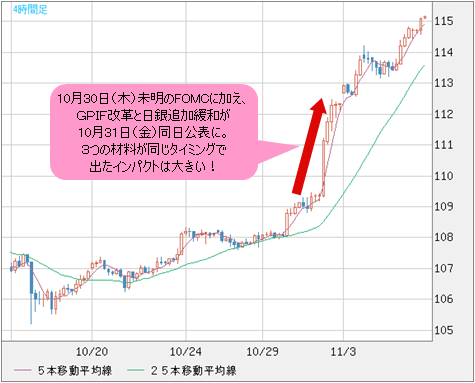

まず、東京時間の10月30日(木)未明、海を越えた米国でFOMC(米連邦公開市場委員会)が開催され、2年以上続けてきたQE3(量的緩和策第3弾)を10月31日(金)をもって終了するということが決定されました。

【参考記事】

●FOMC後にドル全面高! 今回のFOMCで何がそれほどサプライズだったのか?(10月30日、今井雅人)

FOMCは追加緩和を終了する理由として、「(米経済は)緩やかなペースの拡大が続いている」、「(米経済は雇用回復と物価安定に必要な)十分な力強さを備えている」ということを挙げています。

その上で、利上げまで「相当な期間」を置くとしつつも、景気回復が早まれば、引き締めが早まる可能性があることを併記しています。

市場関係者の中では、2015年半ばぐらいから利上げが始まるのではないかという見方が大勢を占めていましたが、それよりも早まる可能性が匂わされたことは、米ドルにとっては上昇要因となりました。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 4時間足)

■GPIF改革に予想以上の変更が! 株高・円安に!

2点目は、GPIF(年金積立金管理運用独立行政法人)改革です。

日本政府は、10月31日(金)にGPIFのポートフォリオ見直しを発表しました。

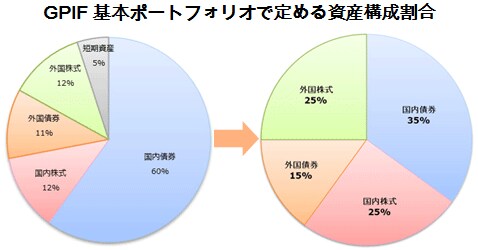

具体的には、基本ポートフォリオとして、国内債を60%→35%に減らし、その代わり、国内株式を12%→25%に、外国債を11%→15%に、外国株式を12%→25%に増やすというものです。

(出所:GPIF(年金積立金管理運用独立行政法人))

2014年6月末のGPIFの運用残高は、127兆円でありましたから、単純に考えると、国内債は31.7兆円の減、国内株式、外国債、外国株式はそれぞれ16.5兆円、5.1兆円、16.5兆円の増ということになります。

もう少し正確に言うと、2014年6月末のポートフォリオは、国内債53.4%、国内株式17.3%、外国債11.1%、外国株式16.0%ですので、変更後の基本ポートフォリオと比較すると、国内債23.4兆円の減、国内株式、外国債、外国株式はそれぞれ9.8兆円、5.1兆円、11.4兆円の増ということになります。

【参考記事】

●GPIF運用委員長大胆発言と海外勢の買い?株高の影響で円安トレンド形成の流れへ(6月5日、今井雅人)

7月以降も、すでにかなりポートフォリオ変更の売買が行われていることを考えれば、実際はもっと少なくなるとは思いますが、それにしても予想以上の大幅変更です。

当然、株価は上昇し、為替は円安方向に向かうということになります。

(出所:株マップ.com)

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 4時間足)

■日銀の追加緩和は予想外の大きなサプライズ!

3点目は、日銀の追加金融緩和策。5:4という僅差で決定されたようですが、市場関係者の中にもこの時点での追加緩和決定というのは、ほとんど予想している人がいませんでしたので、大きなサプライズとなりました。

内容は、「マネタリーベースを従来より10~20兆円増やして年間80兆円にする」、「国債の保有残高を従来より30兆円増やして約80兆円にする」、「保有残存期間を最大3年程度延長して7~10年とする」、「ETF(上場投資信託)、J-REIT(不動産投資信託)の保有額をそれぞれ3倍とし、3兆円、900億円とする」というものです。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

私がいつも申し上げていることですが、(1)材料はサプライズ度が高ければ高いほど相場への影響度が大きくなる、(2)実際に売り買いの需給が崩れるようなものは、影響が大きいということです。

日銀の追加金融緩和などは(1)に当たりますし、GPIFのポートフォリオ見直しは(2)に当たります。

しかも、先に述べた3つの材料が同じタイミングで出たということは、意図的だったかどうかは別として、非常にインパクトは大きいということでしょう。

■現在の株高・円安は序の口! 米ドル/円は120円へ!?

機関投資家なども、今回のショックにうまく対応できていないところがたくさんあるようです。輸入企業などでも緊急の経営会議が開かれているとも聞いています。

すでにかなりの株価上昇、円安が進んでいますが、まだ序の口だと私は思っています。とりあえず米ドル/円は、2014年内に120円あたりまでは米ドル・高円安が進む可能性もあると考えています。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

【ザイFX!編集部からのお知らせ】

ザイFX!でもおなじみの今井雅人さんからのレポートを受けて、ザイFX!が 配信する「ザイFX! FXプレミアム配信 With今井雅人(月額:5,500円(税込))」。

その日のニュースをコンパクトに解説し、今後の為替の値動きについての予測とともに、今井氏のポジションについても可能な限り配信する、実践型の有料メルマガです。

「ザイFX! FXプレミアム配信 With今井雅人」には10日間の無料体験期間がありますので、ぜひ一度体験していただき、みなさんのトレードの参考にしてみてください。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)