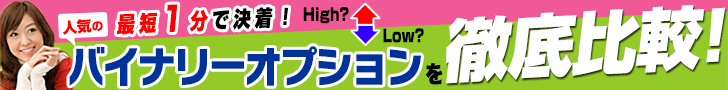

■米ドル高・ユーロ安トレンドが一段と硬直化

前回のコラムでは為替市場におけるメイントレンドの「硬直化」を指摘した。足元ではその傾向が一段と強まっているようにみえる。

【参考記事】

●日経平均を追随できないドル/円の動向はかなり下落志向の強いユーロに翻弄される(2015年2月20日、陳満咲杜)

イエレンFRB(米連邦準備制度理事会)議長の議会証言は、まだら模様というか、ハト派色をにじませるものだった。これに対して米ドル安の反応があったものの、概して値幅は限定的であった。

対照的に、昨日(2月26日)発表された米耐久財受注の好結果が米早期利上げ観測を再燃させ、米ドルの大幅高をもたらした。

当然のように、今回の米ドル高も主にユーロが受け皿となり、ユーロ/米ドルは昨日(2月26日)大きく反落したので、この意味では、メイントレンドの「硬直化」自体が、ユーロ安トレンドの「硬直化」であることに対する再確認にもなった。

(出所:米国FXCM)

■「買われすぎ」、「売られすぎ」にこだわらない方が無難

米早期利上げ観測の正誤はともかく、2月26日(木)の値動きには、マーケットにおける米ドル選好志向の強さがうかがえる。したがって、ギリシャ問題が一段落(本質的には先送り)しているにもかかわれず、近々ユーロ/米ドルの安値更新があっても全然おかしくなかろう。

何しろ、前述のように、為替市場のメイントレンドがユーロ/米ドルに表れている以上、ユーロ/米ドルの安値更新は自然な成り行きだ。

ユーロ安に作用する要素は、今まではECB(欧州中央銀行)の量的緩和やギリシャ問題が挙げられ、2015年年初来、これらがユーロの急落をもたらしてきた。

それが今度は米早期利上げ観測の再燃で、米サイドの材料が蒸し返さることとなった。これがすでに「売られすぎ」であったユーロを一段と押し下げる原動力となる以上、ユーロ安の「硬直化」も避けられない。

したがって、こういった「硬直化」を打破する何らかの材料がないのなら、しばらくメイントレンドが継続することを覚悟すべきで、従来の「買われすぎ」や「売られすぎ」といったコンセプトにこだわらない方が無難であろう。

■美しい値動きのユーロ/円チャートが示すものは?

ユーロ安の「硬直化」がある以上、ユーロが「アンカー」の役割を果たす側面も十分想定できる。その好例として、まずユーロ/円が挙げられる。ユーロ/円の値動きは「規則正しく」かつ「美しい」から、わかりやすいかと思う。

2月13日(金)のコラムでも提示していたGMMAチャートで見ると、2015年1月安値を起点とした切り返しは、メインレジスタンスゾーンを示す長期MA線のグループ(ピンク色)に拒まれ、また3と表示している下落波の38.2%FIBO反騰位置とも合致、目下再び133.50~60円の打診をもって下落波へ復帰する可能性を示している。

【参考記事】

●追加緩和は逆効果?日銀騒動でドル/円急落! 日銀関係者の「単独犯」ではない可能性も(2015年2月13日、陳満咲杜)

(出所:アイネット証券)

ユーロ/円チャートの「規則正しさ」、あるいは「美しさ」があるとすれば、それは他ならぬ、ユーロ安の「アンカー」が作用し、ユーロ安・円高トレンドの継続を明白にしているからだ。

となると、たびたび指摘してきたように、ユーロ/円を経由してくる円高圧力が存在する以上、米ドル/円は大いなる保ち合いに留まり、米ドル高というメイントレンドについていけない公算が大きい。

【参考記事】

●ドルと金が正相関になっている理由とは?ドル/円は大いなる保ち合い継続を有力視(2015年2月6日、陳満咲杜)

「緩和戦争」以降、主役の座を奪われた円の動向は、米ドル次第というよりもユーロ次第の性質が増しているぶん、ユーロという「アンカー」の重みに圧迫され、円安方向への本格的な起動が遅れがちだ。こういった認識が、しばらく通用するのではないだろうか。

■ドル/円、ユーロ/ドル、ユーロ/円の関係を計算すると…

米ドル/円については、終値をもって120円の節目を回復するかどうかが近々のトレンドを測る基準となろう。

2月13日(金)のコラムでは、「ユーロ/円の136.50円回復なし」という前提で米ドル/円のレートを逆計算したので、同じ計算式をもって再測定しておきたい。

【参考記事】

●追加緩和は逆効果?日銀騒動でドル/円急落! 日銀関係者の「単独犯」ではない可能性も(2015年2月13日、陳満咲杜)

足元の状況から考えて、ユーロ/米ドルは1.1600ドル打診よりも、1.1000ドルにトライする可能性が大きいから、仮に米ドル/円が119.60円前後の高値を維持できた場合、119.60円×1.1000ドル=131.56円、つまりユーロ/円=131.56円というレートが得られる。

しかし、ユーロ/円のチャートから考えて、どちらかというと、131円台の下値打診に止まらず、2014年高値を起点とした下落波が継続され、安値更新につながっていくイメージが強い。この場合、やはり、米ドル/円が119円台を維持できない可能性が大きく、ユーロ/円につられる形でいったん押し目を深めていくだろう。

もちろん、前回計算した際も強調したように、それぞれの通貨ペアでレートの変化にスピード差もあるので、すべてを単純に計算できるとは限らないから、あくまで目安として意識する必要があるだろう。

■対円でユーロとポンドの動向が合致するとトレンドが明確に

ユーロ安の「硬直化」は、ホンモノであればあるほどありがたい存在だ。なぜなら、ユーロというメイン通貨のベンチマークとしての価値が大きくなり、より参考になるからだ。

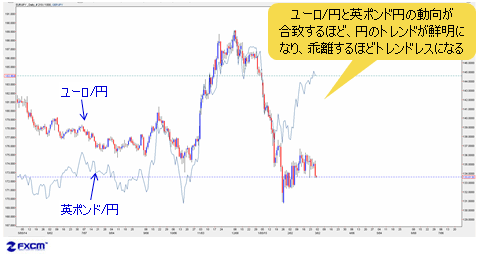

下の2つのチャートをご覧いただきたい。

(出所:米国FXCM)

(出所:米国FXCM)

上のチャートから考えると、1月安値から、なぜ英ポンド/米ドルのリバウンドが大きかったかをよく理解できる。

また下のチャートをよく見てみると、ユーロ/円と英ポンド/円の動向が合致すればするほど円のトレンドが鮮明で、乖離すればするほど円のトレンドレスが示唆されていることがわかる。

その上で、両者が再び同じ傾向を見せ始めたら…おっ、賢い読者のみなさんは、もうすばらしい見解を見出していますね。だったら、蛇足にならないうちに、筆を置きましょう。市況はいかに。

(14:00執筆)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)