NYダウに投資できる金融商品の取引条件を比較!

「クイズです! 世界でもっとも有名な株価指数といえばなんでしょうか?」

このクイズの正解はおそらく「NYダウ」でしょう。テレビやインターネットのニュースなどでも、日本経済のことは日本を代表する株価指数である日経平均の動きで語られることが多い一方、世界経済のことは、世界一の経済大国・米国を代表する株価指数であるNYダウの動きでよく語られますよね。

メディアでよく登場するということ以外にも、NYダウが世界でもっとも有名な株価指数であると言える理由はいくつかあります。

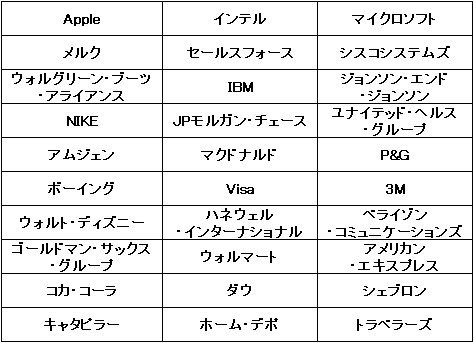

NYダウは正式名称をダウ・ジョーンズ工業株価平均といい、米国のNYSE(ニューヨーク証券取引所)とナスダック(NASDAQ)に上場する企業のなかで、厳選された30社の株価から算出される株価指数です。

ここで、世界取引所連合(World Federation of Exchanges)が公表している、世界の取引所の時価総額ランキングを見てみると、2020年10月20日(火)時点ではNYSEが22.4兆ドルで世界第1位、ナスダックが16.1兆ドルで世界第2位となっていました。

つまり、NYダウは世界第1位と第2位の取引所に上場する会社から厳選された30社で構成されていますから、世界でもトップクラスの株価指数だと言えるわけです。

そんなNYダウを構成する30社のなかには、“iPhone”で有名なアップルや、ファストフード大手のマクドナルド、日本でも人気の高い“ディズニー”のウォルト・ディズニーなど、世界的に有名で魅力的な企業がたくさん入っています。具体的には以下のとおりです。

そして、NYダウの歴史にも焦点を当ててみると、NYダウの算出が始まったのは1896年(※)で、120年以上の歴史があることになります。世界的に有名な株価指数で、これほどの歴史があるものはNYダウ以外に存在しないのです。

(※1896年当時のNYダウは12社の株価から算出される株価指数だった)

このような理由から、NYダウは世界でもっとも有名で、しかも魅力的な銘柄で構成されている株価指数と言えるわけです。そして、2020年11月3日(火)に米大統領選が行われ、増加した郵便投票の影響などで紆余曲折はあったものの、バイデン氏の勝利が確実となり、これからの米国、そしてNYダウがどうなっていくのか、その注目度はますます高まっています。2020年11月下旬には、NYダウが初めて3万ドルの大台に乗ったことが話題にもなりました。

そんなNYダウそのものには直接投資することができないのですが、NYダウに間接的に投資できる金融商品はたくさん存在します。

けれど、その取引条件はさまざまで、必要証拠金、レバレッジ、取引手数料、取引手数料以外のコストといったものが、銘柄によって結構違うこともあるのです。

そこで今回は、日本の証券会社の個人口座で取引可能で、NYダウに間接的に投資できる金融商品の取引条件がどうなっているのかを比較し、好条件で取引できる銘柄を探していきたいと思います。

市場参加者の注目を集めるCMEのNYダウ先物

NYダウに間接的に投資できる金融商品がたくさん存在することは先ほど触れましたが、なかでも市場参加者の注目を集めているのが、シカゴ・マーカンタイル取引所(CME)のNYダウ先物。正式名称は「E-mini ダウ先物」です。

NYダウ先物にもいろいろ種類はあるのですが、マーケット関連のことで何の注釈もなく「NYダウ先物は…」といった説明があったら、それは間違いなく、CMEのNYダウ先物のことを指しています。

(出所:CME)

取引価格が実際のNYダウに近い金融商品は?

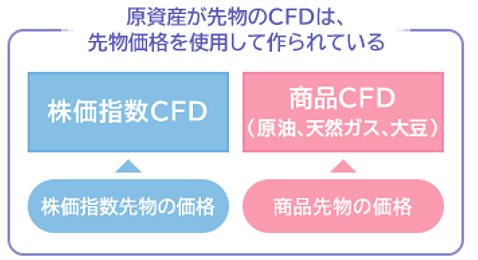

CMEのNYダウ先物はNYダウを対象とした先物取引であるわけですが、NYダウを対象とした金融商品は先物以外にもあり、投資信託、ETF(上場投資信託)、CFDといったものが挙げられます。

そのなかで、日本の証券会社の個人口座で取引可能で、取引価格の数字が実際のNYダウの数字に近い銘柄はどんなものがあるでしょうか。取引価格の数字とNYダウの数字の差が10%以内に収まるものとして、以下のような銘柄が挙げられます。

(1)GMOクリック証券の店頭CFDである米国30

(2)米国30以外の店頭CFD

(3)くりっく株365(取引所CFD)のNYダウ証拠金取引とNYダウリセット付証拠金取引

(4)CMEのNYダウ先物

(5)大阪取引所のNYダウ先物

(6)東京証券取引所のNFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)

ここからは、これらの銘柄の取引条件について見ていくのですが、結論から言ってしまうと、2020年11月26日(木)時点で取引条件がもっともよいと言えるのが(1)GMOクリック証券の店頭CFDである米国30です。

そこで、最初に(1)GMOクリック証券の店頭CFDである米国30の取引条件を確認し、続いて、その他の銘柄の取引条件が(1)GMOクリック証券の店頭CFDである米国30と比べてどうなっているのか、確認していきたいと思います。

GMOクリック証券の米国30は手数料無料でほぼ24時間取引できる期限なしのCFD

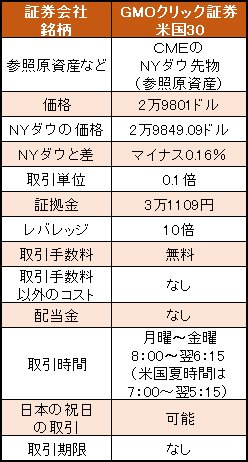

まず、(1)GMOクリック証券の店頭CFDである米国30の取引条件ですが、それをまとめた表が以下になります。

※取引条件はすべて11月26日(木)午前4時の1時間足終値時点

※必要証拠金は小数点第1位以下を切り捨て

※取引単位は各証券会社のルールを基にザイFX!編集部が表現をそろえたもの

GMOクリック証券の店頭CFDである米国30は、先ほど紹介した、市場参加者の注目を集めているCMEのNYダウ先物を参照原資産としています。

そんな米国30の価格は、11月26日(木)午前4時の1時間足終値で2万9801ドルでした。同時刻のNYダウの価格は2万9849.09ドルでしたから、米国30のほうが0.16%ほど低かったことになります。

上のとおり、米国30の価格は米ドル建てではあるのですが、取引自体は円で行います。トレーダーがわざわざ米ドルを調達する必要はなく、円で入金して円で取引し、円で出金するので安心です。

それでは、米国30の必要証拠金がいくらかというと、それを計算するには米国30の取引単位と米ドル/円レートを使って、取引金額を先に割り出す必要があります。

GMOクリック証券では取引金額を割り出す際に使う米ドル/円レートとして、3時間おきに決定されるコンバージョンレートを使用します。11月26日(木)午前4時時点のコンバージョンレートは104.39円。11月26日(木)午前4時の1時間足終値時点においても、104.39円というコンバージョンレートが適用されることになります。

そして、米国30の取引単位は0.1倍ですから、11月26日(木)午前4時の1時間足終値における、米国30の取引金額は2万9801ドル×104.39円×0.1倍で算出されます。

11月26日(木)現在、米国30のレバレッジは10倍なので、必要証拠金は取引金額の10%でOK。

つまり、米国30の必要証拠金は2万9801ドル×104.39円×0.1倍×10%=3万1109円(※)ということになります。

(※小数点第1位以下を切り捨て)

米国30や米ドル/円のレートによって必要証拠金は変わってきますし、すぐにロスカットされるような事態を避けるため、実際の取引では必要証拠金ギリギリではなく、少し余裕をもって入金したほうがよいもの。それを勘案しても、4万円とか5万円といった金額があれば、米国30を通じてNYダウに投資することができるわけですから(※)、ある程度の投資経験をお持ちの方なら気軽に始められそうです。

(※2020年11月26日(木)時点)

米国30のメリットは他にもたくさんあります。まずは取引手数料が無料であること。CFDでは1回約定するごとに取引手数料がかかることがありますが、GMOクリック証券の店頭CFDではこれがかかりません。約定時にかかるコストはスプレッドだけです。取引のたびに取引手数料を気にしなくてもいいというのは大きな強みです。

そして、取引時間は月曜~金曜の8時~翌6時15分(米国夏時間は7時~5時15分)と原則、ほぼ24時間取引可能で、日本が祝日でも取引できます。米国30ならどんな生活スタイルの方でも取引に集中できるタイミングがあるのではないでしょうか。

【参考記事】

●GMOクリック証券のCFD口座ってどう? メリットやデメリットを含む特徴を紹介!

取引期限がない米国30の価格調整額って?

さらに言えば、米国30には取引期限がないため、取引期限に左右されることなく、自分のタイミングで決済できるというメリットもあります。

米国30の参照原資産はCMEのNYダウ先物ですが、先物には必ず取引期限があるため、同じ銘柄を永遠に取引し続けることはできません。

(出所:GMOクリック証券)

そのため、CMEのNYダウ先物は新しい銘柄に切り替わるタイミングがあるのですが、古い銘柄と新しい銘柄に価格差がある場合は、そのタイミングで米国30の価格を高くしたり、低くしたりする価格調整が行われます。

つまり、米国30には取引期限がないものの、参照原資産であるCMEのNYダウ先物で限月切り替えが行われるたびに、その価格差分ほど米国30が上下に動く、というしくみになっているのです。

ということは、CMEのNYダウ先物で銘柄切り替えが行われるタイミングで、米国30のポジションを保有していれば、米国30の価格の上下によってポジションの評価損益も変わってしまうことになります。

けれど、米国30では「価格調整額」というものがあり、変わってしまった評価損益分を相殺する金額が「価格調整額」としてCFD口座内でプラスマイナスされます。そのため、CMEのNYダウ先物の銘柄切り替えの影響で儲かったり、損したりすることは実質的にない、ということになるわけです。

このようなしくみは米国30だけでなく、GMOクリック証券のCFDで先物を参照原資産とする銘柄にはすべて適用されています。

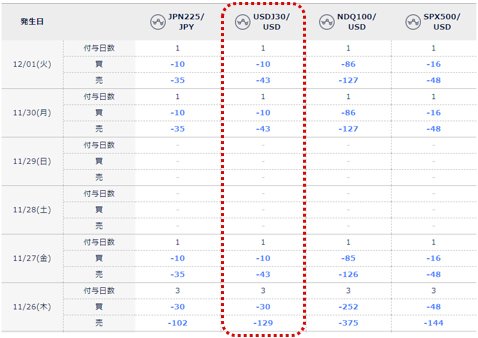

USDJ30/USDではポジションを翌日に持ち越すとコストがかかる

次に(2)米国30以外の店頭CFDについて見てみましょう。銘柄としては以下のようなものが挙げられます。

・DMM.com証券の店頭CFDであるUSDJ30/USD

・サクソバンク証券の店頭CFDであるNYダウ30平均株価指数

・IG証券の店頭CFDであるウォール街株価指数(¥100)

そして、米国30と米国30以外の店頭CFDは取引条件に共通点が多くなっています。ただ、取引条件には異なるところもあり、それが重要なポイントとなってきます。

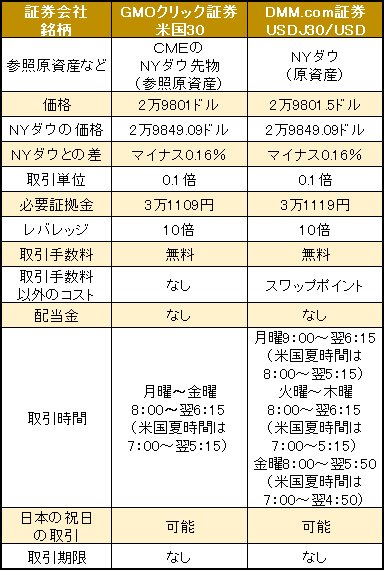

それではまず、GMOクリック証券の米国30とDMM.com証券のUSDJ30/USDについて、取引条件を比較してみましょう。

※取引条件はすべて11月26日(木)午前4時の1時間足終値時点

※必要証拠金は小数点第1位以下を切り捨て

※取引単位は各証券会社のルールを基にザイFX!編集部が表現をそろえたもの

まず、USDJ30/USDの必要証拠金を計算する際に使われる米ドル/円レートについて説明しておくと、これにはDMM.com証券[DMM FX]の米ドル/円のビッド(売値)とアスク(買値)の仲値が使われます。

11月26日(木)午前4時の1時間足終値において、DMM.com証券[DMM FX]の米ドル/円のビッドは104.423円、アスクは104.425円でしたから、その仲値である104.424円を使って、USDJ30/USDの必要証拠金を計算すると、3万1119円となります。

つまり、11月26日(木)午前4時の1時間足終値において、米国30の価格は2万9801ドル、必要証拠金は3万1109円である一方、USDJ30/USDの価格は2万9801.5ドル、必要証拠金は3万1119円とかなり近いことがわかります。

また、米国30とUSDJ30/USDは取引手数料が無料、取引時間がほぼ24時間、日本の祝日でも取引可能で、取引期限がないといった点も共通しています。

ただし、米国30とUSDJ30/USDで明確に違うところも存在します。それは取引手数料以外のコストの部分です。米国30ではそういったコストがかからない一方、USDJ30/USDでは現在、ポジションを翌日に持ち越すと「スワップポイント」というコストを支払わなければならないのです。

スワップポイントというとFXっぽい感じがしますが、FXのスワップポイントはもしも買いポジションが受け取りだったら、売りポジションの方は支払いとなって、買いと売りで受け取りと支払いが逆になる場合がほとんど。

けれど、DMM.com証券のCFDであるUSDJ30/USDで最近のデータを見てみると、買いポジションでも売りポジションでもスワップポイントの支払いが発生しているのです。そして、買いポジションより売りポジションのほうが支払い額が4倍ほど高いようです(2020年12月1日(火)現在)。

(出所:DMM.com証券)

その点、GMOクリック証券のCFDである米国30であれば、ポジションの持ち越しによるコストを気にせず取引できますから、大きなメリットがあるといえるでしょう。

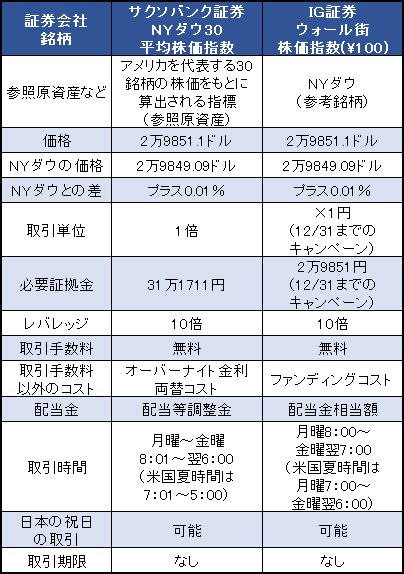

NYダウ30平均株価指数の必要証拠金は米国30の約10倍

続いて、サクソバンク証券の店頭CFDであるNYダウ30平均株価指数とIG証券の店頭CFDであるウォール街株価指数(¥100)を見てみましょう。この2銘柄の取引条件は以下のように設定されています。

※取引条件はすべて11月26日(木)午前4時の1時間足終値時点

※必要証拠金は小数点第1位以下を切り捨て

※取引単位は各証券会社のルールを基にザイFX!編集部が表現をそろえたもの

※IG証券のウォール街株価指数には、上表の「ウォール街株価指数(¥100)」以外に、取引単位などが異なる「ウォール街株価指数($2) 」「ウォール街株価指数($10)」もある

NYダウ30平均株価指数とウォール街株価指数(¥100)は、売買手数料が無料で取引時間はほぼ24時間、日本の祝日も取引可能で、取引期限がないといったところは、米国30やUSDJ30/USDと共通しています。

次に、11月26日(木)午前4時の1時間足終値における、NYダウ30平均株価指数の必要証拠金を見てみましょう。同時刻のサクソバンク証券[スタンダードコース]の米ドル/円レートである105.766円を使って必要証拠金を計算すると、31万1711円となります。

米国30とUSDJ30/USDの必要証拠金はいずれも3万円強でしたから、NYダウ30平均株価指数とは10倍ほど違うことになるのですが、ここで注目したいのが取引単位。

11月26日(木)現在、米国30とUSDJ30/USDの取引単位は0.1倍だった一方、NYダウ30平均株価指数の取引単位は1倍となっています。

つまり、それぞれの取引単位などを使って算出される取引金額は、米国30とUSDJ30/USDより、NYダウ30平均株価指数のほうが10倍ほど高く、その分、必要証拠金も10倍ほど高くなっているというわけです。

一方で、ウォール街株価指数(¥100)の必要証拠金は2万9851円と、米国30とUSDJ30/USDをやや下回る金額となっています。ただし、これは2020年12月31日(木)までの期間限定キャンペーンによるもの。キャンペーンがなかったとすると、ウォール街株価指数(¥100)の必要証拠金は59万7022円と結構な金額になる計算です。

米ドル建てのNYダウ30平均株価指数とウォール街株価指数には取引手数料以外のコストが2種類かかる

今度は取引手数料以外のコストに着目すると、NYダウ30平均株価指数とウォール街株価指数(¥100)には取引手数料以外のコストが存在します。

ひとつはポジションを翌日に持ち越すとかかるコスト。NYダウ30平均株価指数はオーバーナイト金利、ウォール街株価指数(¥100)はファンディングコストという名称で、買いポジションでも売りポジションでも翌日に持ち越すとコストがかかるのはUSDJ30/USDのスワップポイントと同様です。

けれど、NYダウ30平均株価指数のオーバーナイト金利と、ウォール街株価指数(¥100)のファンディングコストの場合、売りポジションより買いポジションのほうが支払い額は高く、金利水準によっては売りポジションだと支払いではなく受け取りになることもあるようです。

そして、もうひとつのコストが両替コストになります。円建ての商品であるウォール街株価指数(¥100) の場合、両替コストはかからないのですが、IG証券のウォール街株価指数のうち、米ドル建ての商品であるウォール街株価指数($2)と、ウォール街株価指数($100)では、両替手数料という名称のコストがかかるのです。

米ドル建てのNYダウ30平均株価指数、ウォール街株価指数($2)、ウォール街株価指数($100)では、取引のたびに円から米ドル、米ドルから円へと自動的に両替が行われます。その際に適用される米ドル/円レートにおいて、NYダウ30平均株価指数では両替コスト、ウォール街株価指数では両替手数料が0.50%上乗せされるのです。0.50%というのは1ドル=106円で計算すれば53銭に相当しますから、かなり大きいコストですね。

ちなみに、NYダウ30平均株価指数やウォール街株価指数では、配当金的なものが発生することがあります。買いポジションだと、NYダウ30平均株価指数では配当等調整金、ウォール街株価指数では配当金調整額が受け取れる場合があり、売りポジションだと支払いになる場合があります。

ここまで、NYダウを対象とする店頭CFD銘柄の取引条件を比較してきましたが、CMEのNYダウ先物を参照原資産とするGMOクリック証券の米国30だけが唯一、ポジションを翌日に持ち越すと発生するコストと両替コストの両方とも発生しないことがわかりました。

NYダウの証拠金取引は取引手数料があり、期限「なし」から「あり」の商品に

続いて、(3)くりっく株365(取引所CFD)のNYダウ証拠金取引とNYダウリセット付証拠金取引の取引条件を見てみましょう。

※取引条件はすべて11月26日(木)午前4時の1時間足終値時点

※GMOクリック証券のCFDである米国30の必要証拠金は小数点第1位以下を切り捨て

※取引単位は各証券会社のルールを基にザイFX!編集部が表現をそろえたもの

東京金融取引所が運営する取引所CFD、愛称くりっく株365のNYダウの証拠金取引は円建ての商品となっており、店頭CFDであるGMOクリック証券の米国30と同様に、円で取引することが可能です。また、取引時間はほぼ24時間あり、日本の祝日も取引できます。

ここで上表に並んでいる2銘柄(NYダウ証拠金取引とNYダウリセット付証拠金取引)の違いについて説明しておきましょう。これには取引期限という事柄が関係してきます。

もともと、くりっく株365における、NYダウの証拠金取引は取引期限なしの商品でした。しかし、2019年5月に突如、その商品性の根幹を揺るがす出来事が起こりました。NYダウ証拠金取引を含む、くりっく株365に上場している現行商品は、2021年3月に上場廃止となることが決まったのです。

【参考記事】

●ミセスワタナベがマーケットメイカーを粉砕!? 上場廃止の理由は?10%の価格乖離って!?!?

そして、最長約15カ月を取引期限とする新しい「くりっく株365」銘柄が、2020年10月26日(月)に上場し、NYダウ証拠金取引は取引期限「なし」から「あり」の商品へと変貌を遂げたのです。

2020年12月現在は取引期限がなかったけれどやがて上場廃止になる旧銘柄(NYダウ証拠金取引)と取引期限のある新銘柄(NYダウリセット付証拠金取引)が同時に上場されているという過渡期にあります。

取引期限のほかに、変わったこととしては取引単位があります。NYダウの証拠金取引で新銘柄は旧銘柄に比べ取引単位が10分の1になりました。そのため、必要証拠金も10分の1になりました。11月26日(木)時点で新銘柄の必要証拠金は1万370円、旧銘柄の必要証拠金は10万3700円です(必要証拠金は毎週変わります)。

GMOクリック証券の米国30は同日の必要証拠金が3万1109円でしたから、くりっく株365におけるNYダウの証拠金取引の必要証拠金は、旧銘柄だと米国30より敷居が高く、新銘柄だと手軽になったことになります。

取引手数料はどうでしょうか? くりっく株365のNYダウの証拠金取引では取引手数料がかかります。その水準は取引会社によって異なっていますが、11月26日(木)時点で、たとえば、岡三オンライン証券だと旧銘柄では片道156円(税込)、新銘柄では片道30円(税込)となっています。

新銘柄では取引単位は10分の1になりましたが、取引手数料は5分の1程度にしかなっていません。より少ない量の取引ができるようになったことで手軽になったとはいえますが、その一方、取引金額あたりの取引手数料は以前よりも割高になったようです。

そして、すでに何度も触れていますが、GMOクリック証券の米国30は取引手数料は無料、つまり0円ですから、繰り返し取引する人ほど、取引コストの違いは大きなものになっていくことになります。

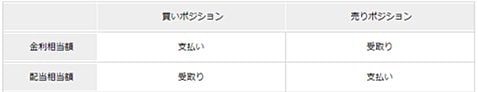

なお、米国30には存在しない金利相当額と配当相当額というものがNYダウの証拠金取引では発生します。NYダウの証拠金取引を含むくりっく株365の商品において、買いポジションと売りポジションの金利相当額と配当相当額の関係は以下のとおりです。

(出所:東京金融取引所)

NYダウの証拠金取引では、買いポジションなら金利相当額は支払い、配当相当額は受け取り、売りポジションなら金利相当額は受け取り、配当相当額は支払いとなります。金利相当額と配当相当額を同時に受け取ったり、支払ったりということにはなりません。

2020年12月現在のような超低金利下であれば、金利相当額を支払っても、配当相当額を受け取ることが魅力になりそうですが、その一方、今後のNYダウの証拠金取引は取引期限がありますので、ずっと長期で単純に持ち続けて、配当相当額をもらい続けるといった投資法はできなくなったということになります。

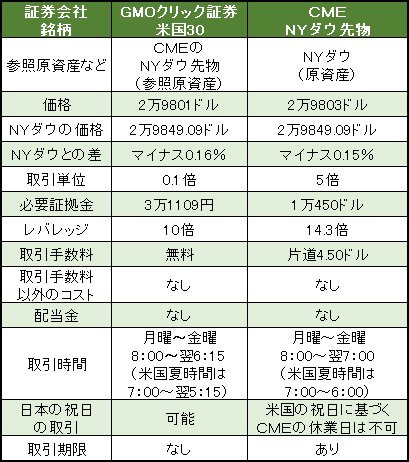

CMEのNYダウ先物は必要証拠金が高額!

今度は、(4)CMEのNYダウ先物の取引条件を見てみましょう。CMEのNYダウ先物は米国30の参照原資産ともなっている銘柄です。

※取引条件はすべて11月26日(木)午前4時の1時間足終値時点

※CMEのNYダウ先物の必要証拠金と手数料は楽天証券のもの

※GMOクリック証券のCFDである米国30の必要証拠金は小数点第1位以下を切り捨て

※取引単位は各証券会社のルールを基にザイFX!編集部が表現をそろえたもの

CMEのNYダウ先物は楽天証券で取引できるのですが、その必要証拠金は11月26日(木)午前4時の1時間足終値時点で1万450ドルとなっています。これを同時刻の楽天証券[楽天FX]の米ドル/円レート、104.423円で円換算すると109万1220円。これはもうかなりの高額と言えるレベルで、ちょっと気軽にやってみる感じのものとは決して言えません。

さらに、取引手数料が片道4.50ドルかかるというデメリットもあります。

先ほどからCMEのNYダウ先物の必要証拠金や取引手数料を米ドル建てで紹介していますが、実は、CMEのNYダウ先物に投資するには、トレーダー自身で円から米ドルへ資金を両替する必要があります。その際、両替手数料もかかるのです。このことも、CMEのNYダウ先物に手を出しづらくしている要因のひとつでしょう。

そして、「取引期限がない米国30の価格調整額って?」でも説明したとおり、先物には必ず取引期限があるため、同じ銘柄を永遠に取引し続けることはできないということになります。

ちなみに、CMEのNYダウ先物の取引時間はほぼ24時間で、日本が祝日だからといって取引できなくなることもないのですが、米国の祝日に基づくCMEの休業日は取引できなくなります。

CMEのNYダウ先物は海外FXや仮想通貨と同じく最高55%の総合課税

本記事ではここまで、NYダウを対象とする金融商品の税金・確定申告について触れてきませんでしたが、これまで紹介してきた米国30などの店頭CFD、取引所CFDのNYダウ証拠金取引、このあと紹介する大阪取引所のNYダウ先物で得た所得については、雑所得の「申告分離課税」という課税方式が適用されるため、税率は一律20.315%(※1)です。

また、こちらもこのあと紹介する銘柄になりますが、東京証券取引所に上場するNFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)で得た所得については、上場株式等に係る譲渡所得等の「申告分離課税」という課税方式が適用されるため、税率は一律20.315%(※1)となっています。

(※1:本来は所得税15%・住民税5%で一律20%だが、2013年~2037年は、所得税に対して、さらに2.1%の復興特別所得税が課されるため、期間中の税率は所得税・住民税合計で20.315%となる)

けれど、CMEのNYダウ先物で得た所得については、雑所得の他の所得と合算して納税額を算出する「総合課税」が適用されます。これは、海外FXや暗号資産(仮想通貨)と同じ扱いで、申告する所得金額によっては最大で55%(※2)の税率が適用されます。

(※2:所得税+住民税合計。復興特別所得税を考慮していない税率)

つまり、CMEのNYダウ先物は得た利益額によっては、最大で利益の半分以上もの納税をしなければならないことになるのです。同じ利益額でも「申告分離課税」が適用されるGMOクリック証券の米国30のような銘柄なら税率は20.315%ですむのにです。CMEのNYダウ先物にはリスクを取って大きな利益を上げた場合でも、その利益額によっては最後に高額納税という落とし穴が待っているのです。

大阪取引所のNYダウ先物は手数料がかかり、取引期限がある

日本の証券会社で取引できる、NYダウを対象とする先物はCMEのNYダウ先物だけではなく、(5)大阪取引所のNYダウ先物というものも存在します。

大阪取引所のNYダウ先物はSBI証券や岡三オンライン証券などで取引できるのですが、取引条件は以下のようになっています。

※取引条件はすべて11月26日(木)午前4時の1時間足終値時点

※GMOクリック証券のCFDである米国30の必要証拠金は小数点第1位以下を切り捨て

※取引単位は各証券会社のルールを基にザイFX!編集部が表現をそろえたもの

大阪取引所のNYダウ先物は、CMEのNYダウ先物と同じく先物取引なので、取引期限があります。ただし、CMEのNYダウ先物と違って円で取引します。

11月26日(木)時点で、大阪取引所のNYダウ先物の必要証拠金は17万5200円。CMEのNYダウ先物よりはかなり安いものの、GMOクリック証券の米国30の5倍強高くなっています。

そして、大阪取引所のNYダウ先物は取引手数料が有料で、その水準は取引会社によって異なります。たとえば、SBI証券では11月26日(木)時点で片道990円(税込)です。

また、取引時間を見てみると、月曜~金曜の8時45分~15時15分、16時30分~翌5時30分となっており、中断時間も含めると、ほぼ24時間取引できるとまでは言い切れません。

ちなみに、日本が祝日になると大阪取引所も休業するため、大阪取引所のNYダウ先物も取引できないことになります。

2019年には5月1日(水)に新天皇が即位した関係上、4月27日(土)から5月6日(月)まで10連休となったことがありました。この間、大阪取引所は10日連続で休業となったため、日経平均を対象とする先物である日経225先物が10日間止まることなどについて、ザイFX!では以下の【参考記事】で詳しく取り上げました。

この時、大阪取引所のNYダウ先物も10日間止まっていたわけですが、GMOクリック証券の米国30などの銘柄であれば、この10日間も取引できたことになります。

NYダウのETFは取引時間が短く、現物では新規売りができない

最後に、(6)東京証券取引所に上場されているETF(上場投資信託)、NFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)の取引条件を確認しましょう。

これらの銘柄を現物取引で取引する際と信用取引で取引する際には取引条件に違いがあり、まず、現物取引から見ていくと以下のとおりです。

※NFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)の取引条件は11月26日(木)午前9時の1時間足始値時点

※NYダウの価格は11月26日(木)午前4時の1時間足終値時点

※取引単位は各証券会社のルールを基にザイFX!編集部が表現をそろえたもの

東京証券取引所に上場するNFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)は円建てのETFです。11月26日(木)午前9時の1時間足始値では、NFダウ・ジョーンズ工業株30(1546)が3万350円、NYダウ・インデックス上場投信(1679)が2万7780円でした。

11月26日(木)午前4時の1時間足終値時点のNYダウは2万8148.64ドルですから、およそ5時間後で、しかも単位を考えない単純な数値での比較とはなりますが、NYダウよりNFダウ・ジョーンズ工業株30(1546)が1.68%ほど上、NYダウ・インデックス上場投信(1679)が6.93%ほど下で推移していたことになります。

両銘柄の価格は単位を考えなければ、NYダウの数値とちょっと違うものの、そこそこ似ていることになります。ただ、この両銘柄はたまたま似ていましたが、一般にETFの価格は対象指数の数値と全然違うものになっていることもあります。さらにこの両銘柄はNYダウを円換算したものを対象としたETFなので、NYダウそのものの動きのほかに、米ドル/円相場の影響も受けることに注意する必要があります。

現物取引は自己資金の範囲内で行う取引です。つまり、レバレッジはかけないこととなり、両銘柄の現物取引におけるレバレッジを表現すれば、1倍ということになります。また、取引会社により異なる取引手数料がかかります。

また、現物取引では取引手数料以外のコストがかからないのですが、ETFには信託報酬というものが存在します。

信託報酬とは、投資信託を管理・運用するための運用管理費用として毎日差し引かれるもの。ただし、トレーダーが直接コストとして支払うものではなく、「純資産総額に対して年率○%」と決められた信託報酬を日割り計算したものが、信託財産の中から毎日差し引かれることになります。

両銘柄の信託報酬はNFダウ・ジョーンズ工業株30(1546) が年率0.495%(税込)、NYダウ・インデックス上場投信(1679)が年率0.55%(税込)となっており、両銘柄を保有していれば、信託報酬が間接的なコストとしてかかってくるわけです。

つまり、取引手数料や信託報酬といった面で、NFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)の現物取引は、GMOクリック証券のCFDである米国30のようにコストをそれほど気にせず取引するわけにはいかない、ということになります。

取引時間においても、米国30はほぼ24時間、日本の祝日に関係なく取引できますが、NFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)の取引時間は東京証券取引所が開いている時間と同じですから、月曜~金曜の9時~11時30分、12時30分~15時で、日本の祝日は取引できないということになります。

そして、ETFの現物取引では新規の買いから入ることはできても、新規の売りから入ることはできません。これは米国30のようなCFDとの大きな違いです。ETFの現物取引では米国30のようなCFDと違って、下落局面で新規の売りポジションを建てて利益を狙うことはできないのです。

一方で、NFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)は年に1度、分配金がもらえる場合があります。記者が調べたかぎりだと、2011年以降、NFダウ・ジョーンズ工業株30(1546)では毎年分配金が出ていますが、NYダウ・インデックス上場投信(1679)は分配金がない年のほうが多いようです。

現物取引より資金が多く必要な場合あり!? ETFの信用取引に落とし穴

それでは、NFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)の信用取引における取引条件はどうなっているのでしょうか。

結論から言ってしまうと、取引条件の良さは両銘柄の信用取引より、GMOクリック証券のCFDである米国30に軍配が上がります。にもかかわらず、信用取引のしくみはCFDよりちょっと複雑です。

ここで、信用取引についてザックリ説明しておくと、信用取引とは委託保証金(現金や株式など)を担保として証券会社に預けることで、証券会社から自己資金以上の現金や株券を借り、それを元手に証券取引所に上場されている株式やETFなどを売買する取引のことです。

そして、信用取引には制度信用取引と一般信用取引の2種類が存在し、それぞれ取引条件が違います。

また、信用取引ができる銘柄とできない銘柄があり、制度信用取引ができる銘柄は証券取引所が決定し、一般信用取引ができる銘柄は各証券会社が決定します。

11月26日(木)時点で、東京証券取引所はNFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)を信用売り(空売り、新規売り)できる制度信用取引銘柄(貸借銘柄)として指定しているのですが、両銘柄が一般信用取引銘柄として指定されているかどうかは、証券会社によって異なります。

そこで、本記事では両銘柄の制度信用取引における取引条件を見ていくことにします。

※NFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)の取引条件は11月26日(木)午前9時の1時間足始値時点

※NYダウの価格は11月26日(木)午前4時の1時間足終値時点

※取引単位は各証券会社のルールを基にザイFX!編集部が表現をそろえたもの

現物取引も制度信用取引も証券取引所に上場されている銘柄を取引することには変わりありません。ですから、価格、取引単位、取引時間、日本の祝日は取引不可、取引手数料は取引会社によって異なる、といった点は現物取引でも制度信用取引でも同じなのです。

委託保証金については法令により、現物取引における必要資金の30%と定められているため、レバレッジは約3.3倍ということになります。

それと当時に、委託保証金は30万円以上ということも法令で定められています。

たとえば、NFダウ・ジョーンズ工業株30(1546)の価格はおおよそ3万円で1口単位で取引できるので、現物取引なら3万円の資金があれば取引できることになります。しかし、信用取引では3万円の30%の9000円があれば取引できるのかというと、これができないわけです。委託保証金の最低金額が30万円と決まっているからです。

そして、現物取引では取引手数料以外のコストがかからなかったものの、制度信用取引では信用買いなら買方金利、信用売りなら貸株料というコストがかかり、信用売りでは場合によっては逆日歩というコストもかかってしまいます。

さらに言えば、現物取引には取引期限がないものの、制度信用取引には6カ月という取引期限があります。

なお、制度信用取引では配当金的なものとして配当落調整金が発生する場合があり、信用買いなら配当落調整金の受け取り、信用売りなら配当落調整金の支払いとなります。

また、ETFを現物取引する場合は、ETFの信託報酬が間接的なコストとなりましたが、制度信用取引の信用買いにおいてもETFの信託報酬は間接的なコストとなります。

一方で、信用売りにおいては信託報酬が間接的な利益となります。信託報酬は信託財産の中から日々差し引かれるものであるため、価格下落で利益がでる信用売りには有利に働くというわけです。

ここまでをまとめると、NFダウ・ジョーンズ工業株30(1546)とNYダウ・インデックス上場投信(1679)の制度信用取引は、基本的には現物取引よりレバレッジを利かせられるものの、委託保証金の最低額が決まっているため、小口の取引では現物取引以上に資金を用意しなければいけないケースもあることがわかりました。さらに、現物取引以上に取引コストがかかるうえに、取引期限まで気にしなければならない、ということになります。

その点、GMOクリック証券の店頭CFDである米国30はさまざまな面で手軽に取引できる仕様になっており、アドバンテージがある商品と言えるのではないでしょうか。

NYダウに投資するなら米国30が有力な選択肢

ここまで、日本の証券会社の個人口座で取引できる、NYダウを対象とする金融商品で、実際のNYダウの価格に近い銘柄の取引条件を比較してきました。

これらの銘柄のなかで、CMEのNYダウ先物を参照原資産とする店頭CFDである、GMOクリック証券の米国30だけが唯一、約定時にかかるコストがスプレッドのみで、取引手数料が無料、取引手数料以外のコストも無料、取引期限がない銘柄であることがわかりました。

また、米国30なら必要証拠金が安く、取引時間がほぼ24時間で、日本の祝日でも取引できるといった多くのメリットがあり、どんな方でも気軽に始めることができます。

世界でもっとも有名な株価指数であるNYダウに投資しようとしたとき、さまざまな種類の金融商品が豊富にあるなかで、米国30がかなり有力な選択肢であることが浮き彫りになったのではないでしょうか。

(ザイFX!編集部・藤本康文)

【2026年2月最新版】おすすめのCFD口座を「取り扱い銘柄数」

「取引できる銘柄の種類」「おすすめポイント」などで比較!

| ■おすすめのCFD口座を「取り扱い銘柄数」「取引できる銘柄の種類」「おすすめポイント」などで比較!(2026年2月10日時点) | ||||

|---|---|---|---|---|

| ◆ IG証券(CFD) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 約1万7000銘柄 | 50倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (取引所ごとに異なる) |

○ (無料) |

○ (無料) |

○ (取引所ごとに異なる) |

| IG証券(CFD)のおすすめポイント | ||||

| 「IG証券」のCFDは、約1万7000の圧倒的な取り扱い銘柄数が最大の特徴です。国内外の膨大な数の株価指数や個別株へ少額から手軽に投資できるので、株式の取引に興味がある投資家にもおすすめです。一定の保証料を支払えば逆指値注文(ストップ注文)がすべることなく、必ず指定したレートで成立する「ノースリッページ注文」など、特殊な注文方法が使えるのもポイントです。 | ||||

| IG証券(CFD)の関連記事 | ||||

| ■「IG証券(CFD)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼IG証券(CFD)▼ |

||||

| ◆ Plus500証券(CFD) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 約2000銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

✕ | ○ (無料) |

| Plus500証券(CFD)のおすすめポイント | ||||

| Plus500証券では世界中の株価指数、個別株、コモディティ(商品)、ETFなどを原資産とした、約2000銘柄のCFDを取引できます。FXだけでなく、さまざまな金融商品を1つの画面で直感的にトレードできる、スマートで視認性に優れた取引ツールも魅力です。取引ツールに搭載された100種類を超えるテクニカル指標で相場を詳細に分析できるだけでなく、オリジナルのアラート機能で取引チャンスを見逃しにくいのもポイント。本番口座とまったく同じ環境のデモ口座を無期限かつ無制限で使えるので、納得するまでデモ取引を体験してから、実際の取引を始めることができるというメリットもあります。 | ||||

▼Plus500証券(CFD)▼

|

||||

| ◆ GMOクリック証券(CFD) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 150銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

× | ○ (無料) |

| GMOクリック証券(CFD)のおすすめポイント | ||||

| 「GMOクリック証券」のCFDは、国内外の代表的な株価指数、原油や金などのコモディティ(商品)に加え、NYダウの構成銘柄すべてを含んだ米主要企業の外国株も取引できる、豊富でバランスの良いラインナップが魅力です。また、数あるCFD口座の中でも取引ツールの使いやすさが群を抜いているので、CFDの取引が初めての人にもおすすめできます。どの銘柄も取引手数料は無料、スプレッドも全体的に狭いので、取引するほどトータルのコストが有利になる可能性が高い点も見逃せません。 | ||||

| GMOクリック証券(CFD)の関連記事 | ||||

| ■「GMOクリック証券(CFD)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼GMOクリック証券(CFD)▼ |

||||

| ◆ 外貨ex CFD(GMO外貨) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 23銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ○ (無料) |

| 外貨ex CFD(GMO外貨)のおすすめポイント | ||||

| 「外貨ex CFD」は、株価指数に関連した10銘柄、原油や金などのコモディティ(商品)に関連した12銘柄、VIX指数(恐怖指数)に関連した1銘柄を取引できる、GMO外貨のCFD口座。取引手数料は無料で、同社のFX取引でも多くの投資家から高い評価を得ている、値動きを確認しながらワンタップで注文可能な「ワンタッチ注文」などを搭載した、機能性の高い専用アプリを使って取引できるのも魅力です。 | ||||

| 外貨ex CFD(GMO外貨)の関連記事 | ||||

| ■「外貨ex CFD(GMO外貨)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼外貨ex CFD(GMO外貨)▼ |

||||

| ◆ 楽天CFD(楽天証券) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 113銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

✕ | ○ (無料) |

| 楽天CFD(楽天証券)のおすすめポイント | ||||

| 「楽天CFD」は、商品CFDの取り扱い銘柄数が業界トップクラスで、米国株式や米国ETF、VIX指数(恐怖指数)に関連した銘柄も取引できる、バラエティに富んだラインナップが魅力のCFD口座です。米国株式を、CFD・現物、信用の3つの方法で取引できるので、現物や信用取引のユーザーが、ヘッジやリスク回避の目的で活用するのもおすすめです。楽天証券の株取引などで利用するツールから取引するので、ひとつのアプリでCFDと株式の両方を取引ができるというメリットもあります。 | ||||

| 楽天CFD(楽天証券)の関連記事 | ||||

| ■「楽天CFD」の魅力は? 「マーケットスピードII」と「iSPEED」が使えて、株トレーダーにもおすすめ! 株価指数CFDと商品CFDはトップクラスの銘柄数! | ||||

|

▼楽天CFD(楽天証券)▼ |

||||

| ◆ CFDネクスト(外為どっとコム) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 20銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

× | × |

| CFDネクスト(外為どっとコム)のおすすめポイント | ||||

| 外為どっとコムの「CFDネクスト」は、国内外の代表的な20銘柄へ気軽に投資できる、CFDを始めたばかりの初心者にも使いやすいCFD口座です。アップル、エヌビディア、マイクロソフトなどの、時価総額上位の米国の個別株を取り扱っているのもポイント。個別株CFDの取引手数料も無料なので、どの銘柄もコストを抑えた取引が可能になります。CFD取引の魅力を十分に堪能でき、CFDとして人気の銘柄のほとんどを取引できるので、世界の主要な金融商品をメインにトレードしたい人には特におすすめです。 | ||||

▼CFDネクスト(外為どっとコム)▼

|

||||

| ◆ 楽天MT4CFD(楽天証券) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 40銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ✕ |

| 楽天MT4CFD(楽天証券)のおすすめポイント | ||||

| 「楽天MT4CFD」では、主要な株価指数22銘柄と、金・銀・原油などのコモディティ18銘柄が取引できます。MT4(メタトレーダー4)を使って取引するのが最大の特徴で、豊富なテクニカル指標を使ったチャート分析だけでなく、EA(エキスパート・アドバイザ)と呼ばれるプログラムを組み込むことで、CFDの自動売買(システムトレード)も可能です。 | ||||

| 楽天MT4CFD(楽天証券)の関連記事 | ||||

|

■「楽天MT4CFD(楽天証券)」の特徴やメリット、おすすめポイントを詳しく解説! ■FXもCFDも楽天証券なら人気の「MT4」で取引できる! 「楽天MT4CFD」は、株や投信の投資家にもおすすめ! ワンストップショップの楽天証券で、世界に投資しよう |

||||

|

▼楽天MT4CFD(楽天証券)▼ |

||||

| ◆ 岡三証券(くりっく株365) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 11銘柄 | 約50倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (30円~) |

✕ | ○ (330円) |

✕ | ✕ |

| 岡三証券(くりっく株365)のおすすめポイント | ||||

| 「岡三証券(くりっく株365)」は、取引所CFD「くりっく株365」の専用口座。「くりっく株365」では、日本・米国・ドイツ・英国の代表的な株価指数と、金・原油などを対象としたETFをCFDで取引できます。「くりっく株365」を取引できる口座はいくつかありますが、「岡三証券(くりっく株365)」には「くりっく株365」の取引に役立つ情報を一画面でチェックできる高機能な情報ツールなどを使えるなどといったメリットがあります。 | ||||

| 岡三証券(くりっく株365)の関連記事 | ||||

| ■「岡三証券(くりっく株365)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼岡三証券(くりっく株365)▼ |

||||

| ◆ サクソバンク証券(CFD) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 8600銘柄以上 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

○ (無料) |

○ (無料) |

| サクソバンク証券(CFD)のおすすめポイント | ||||

| サクソバンク証券は、国内の上場企業を含めた個別株・債券・ETFなどを含む、8600以上ものバラエティに富んだCFD銘柄を取引できる人気のCFD口座です。パソコン、スマホ、タブレットなど、さまざまなデバイスで利用できるWeb版の取引ツールは、多機能ながら直感的な操作が可能。主要銘柄の取引チャンスをリアルタイムで教えてくれる、「オートチャーティスト」機能が使えるのもポイントです。 | ||||

| サクソバンク証券(CFD)の関連記事 | ||||

| ■「サクソバンク証券(CFD)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼サクソバンク証券(CFD)▼ |

||||

| ◆ FXTF GX-商品CFD(ゴールデンウェイ・ジャパン) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 4銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ✕ | ✕ | ○ (1Lotあたり0~48円) |

✕ | ✕ |

| ※取引手数料は銘柄・売買種別ごとの建玉数量および発注数量の合計によって異なる ※暗号資産を対象としたCFDサービスもあり |

||||

| FXTF GX-商品CFD(ゴールデンウェイ・ジャパン)のおすすめポイント | ||||

| ゴールデンウェイ・ジャパンの「FXTF GX-商品CFD」は、金、銀、原油、天然ガスの商品(コモディティ)4銘柄に特化したCFD口座。取引できる銘柄は限られていますが、ひとつのツールでFXやノックアウトオプションも取引できるほか、PC版のウェブブラウザ取引システムには高機能チャートツールの「TradingView」が搭載されていて、高度な分析から発注までをスムーズに行えるのが魅力です。注文数量などによっては取引手数料がかかりますが、その分、原油と天然ガスは終日、金と銀は日本時間9時~翌0時のコアタイム中、スプレッドがゼロ(原則固定・例外あり)なのも特徴です。 | ||||

▼FXTF GX-商品CFD(ゴールデンウェイ・ジャパン)▼

|

||||

| ◆ ひまわり証券(くりっく株365) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 11銘柄 | 約50倍 | ✕ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (15円~) ※自動売買利用時は投資助言報酬が別途発生 |

✕ | ○ (147円) ※自動売買利用時は投資助言報酬が別途発生 |

✕ | ✕ |

| ※貴金属のETFを原資産とする3銘柄は、自動売買取引の新規受注を停止中(裁量は可) | ||||

| ひまわり証券(くりっく株365)のおすすめポイント | ||||

| 「ひまわり証券(くりっく株365)」は、取引所CFD「くりっく株365」の専用口座。「くりっく株365」では、日本・米国・ドイツ・英国の代表的な株価指数と、金・原油などを対象としたETFをCFDで取引できます。「くりっく株365」を取引できる口座はいくつかありますが、「ひまわり証券(くりっく株365)」では独自の自動取引システムの「ループ・イフダン」を使って、CFDで自動売買(システムトレード)ができるのが最大の特徴です(現在、貴金属のETFを原資産とする3銘柄は自動売買取引の新規受注を停止中)。 | ||||

|

▼ひまわり証券(くりっく株365)▼ |

||||

| ◆ LION CFD(ヒロセ通商) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 28銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ○ (無料) |

| LION CFD(ヒロセ通商)のおすすめポイント | ||||

| 「LION CFD」は、株価指数、商品、ETFを対象にした銘柄を取引できるCFD口座。約定力が高く、使いやすい取引ツールや豊富な情報コンテンツ、24時間対応の電話サポートなど、ヒロセ通商がFXで培ってきたノウハウがしっかり活用されています。個別株などは必要なく、CFDとしては一般的な銘柄と、ETFに関連した銘柄の取引ができれば十分という人にはおすすめです。 | ||||

|

▼LION CFD(ヒロセ通商)▼ |

||||

| ◆ フィリップ証券(CFD) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 9銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ✕ |

| フィリップ証券(CFD)のおすすめポイント | ||||

| フィリップ証券のCFD口座では、株価指数を対象とした証券CFD4銘柄、コモディティを対象とした商品CFD5銘柄の、計9銘柄を取引できます。大きな特徴のひとつに、取引ツールに自動売買も可能なMT5(メタトレーダー5)を使うという点が挙げられます。デモ口座があるので事前に取引環境やツールの操作感を試すことができるだけでなく、豊富なマニュアルも提供されているので、メタトレーダーを使うのが初めての人も安心して取引できます。 | ||||

|

▼フィリップ証券▼ |

||||

| ※本コンテンツの調査対象はすべて個人口座となっています。また、サービス内容は当社が独自に調査したものです。正確な情報を提供するよう努めておりますが、詳細は各FX会社へお問い合わせください。 |

![CFD口座おすすめ比較[2026年最新版]](https://zaifx.ismcdn.jp/mwimgs/7/0/640w/img_704cc31147164672cf7d0c0fad91889223700.png)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)