(「豪州の輸出構成比24.7%の鉄鉱石と2 .4%の原油。豪ドル/円と相関が高いのはどっち?」からつづく)

資源国通貨として有名な豪ドル、ニュージーランドドル、カナダドル、南アフリカランドの動きと、関連性が高いものを探っていくシリーズ。第1弾の前回は豪ドルを取り上げ、豪州(オーストラリア)の輸出構成比24.7%の鉄鉱石より、2.4%の原油の動きほうが、豪ドル/円との相関が高いことなどがわかりました。

【参考記事】

●豪州の輸出構成比24.7%の鉄鉱石と2.4%の原油。豪ドル/円と相関が高いのはどっち?

第2弾の今回取り上げるのはニュージーランドドルです。ニュージーランドといえば、豪州の南西に浮かぶ自然豊かな観光立国で、羊がいっぱいで、ラグビーが強くて……といったイメージですが、ここで第1弾記事にて紹介した4つの資源国(豪州、ニュージーランド、カナダ、南アフリカ)の主要輸出品目を改めて確認してみると、以下のとおりです。

【参考記事】

●ラグビーW杯出場20チームの通貨を調査! 珍しい通貨はFXで取引できる?

(出所:JETRO「世界貿易投資動向シリーズ」)

鉱物資源が輸出品目に多いほかの3ヵ国と比べると、ニュージーランドの輸出品目は農産物が主体となっており、様相が異なっています。ニュージーランドの主要輸出品目の構成比は酪農製品が25.5%、肉類が13.0%などとなっているわけですが、酪農製品が25.5%ということは、ニュージーランドドルは酪農製品の価格との関連性が果たして高いのでしょうか? 具体的にはこのあと、見ていきたいと思います。

また、こちらも第1弾記事で紹介したものですが、資源国通貨について一般的に言われている傾向などをまとめてみると、以下のようになるでしょうか。

資源国通貨について一般的に言われている傾向

・ 資源価格が上昇すると、資源国通貨が上昇する

・ 原油が上昇すると、原油を産出していない国も含めて資源国通貨全体が上昇する

・ 株高でリスクオンになると、資源国通貨が上昇する

・ 資源国の長期金利が上昇すると、資源国通貨が上昇する

上記のことはニュージーランドドルには当てはまるのでしょうか?

そこで今回は、ニュージーランドドルと相関性が高いものを探っていくうえで、ニュージーランドドル/円とニュージーランドドル/米ドルのチャートに、酪農製品の価格、原油価格、日米株価指数、通貨ペアにかかわる長期金利の金利差のチャートを重ね合わせたものを見ていきたいと思います。

また、これらに加えて今回は、ニュージーランドと豪州の地理的な近さを考慮し、ニュージーランドドルと豪ドルの関係がどうなっているのかも探っていきたいと思います。参照期間は2020年11月から2021年6月です。

ニュージーランドドル/円とGDT価格指数の連動性は結構高い

はじめに、ニュージーランドドルとニュージーランドの代表的な輸出品目である酪農製品の価格の動きに関連性があるのかを確認していきたいのですが、その前に、酪農製品の価格について少し触れておきたいと思います。

日本乳業協会によると、酪農の「酪」というのは乳製品のことを指しており、乳牛を育てて乳を搾り、生乳を集めて提供するまでの農業が「酪農」だそう。そして、酪農家が生産した生乳を牛乳・乳製品などの製品にして販売する事業が「乳業」とのことです。

この「乳業」のニュージーランド最大手であり、それだけでなく、すべての企業をひっくるめてもニュージーランド最大という巨大企業がフォンテラ社です。その生乳取扱量は世界最大規模の約2000万トン。全世界に約2万名の従業員がいる会社です。

ファンテラ社の日本での知名度はあまり高くないと思いますが、同社は極めて有力な乳業メーカーなのです。そのため、同社が毎月2回行う乳製品電子入札「グローバルデーリートレード(GDT)」で算出されるGDT価格指数は、乳製品の国際価格の指標のひとつとされています。

そこで本記事では、このGDT価格指数を酪農製品の価格の指標として使いたいと思います。

フォンテラ社のGDT価格指数は、西原宏一さんのコラムなどで、ニュージーランドドルが解説される際に取り上げられることがあります。GDT価格指数は酪農界だけでなく、FXトレーダーも注目する指標のひとつということです。

【参考記事】

●乳製品価格8.9%低下でNZドルが急落! NZ中銀は政策金利据え置きとの思惑も!?(西原宏一)

●ドル/円は105円に向け上昇の可能性大。NZドル相場のカギは乳製品入札にあり!(西原宏一)

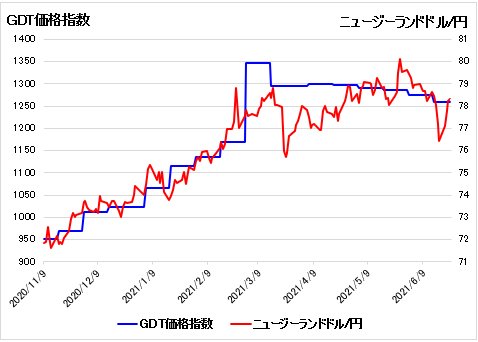

さて、前置きが長くなりましたが、毎月2回発表されるGDT価格指数と、くりっく365のニュージーランドドル/円の終値を重ねて表示させると、以下のようになりました。

※くりっく365のニュージーランドドル/円終値とGDT価格指数を基にザイFX!編集部が作成

ニュージーランドドル/円とGDT価格指数の連動性は結構高いように見えます。

GDT価格指数は毎月2回しか発表されないため、ニュージーランドドル/円の日々の動きと単純に比べることはできませんが、それでもニュージーランドドル/円とGDT価格指数は2020年11月から2021年3月にかけて右肩上がりで、高い相関関係にありました。

4月以降、ニュージーランドドル/円は78円を挟んで行ったり来たりしている一方、GDT価格指数は1250から1300の間で小動きとあって、方向感がないという点で共通しています。

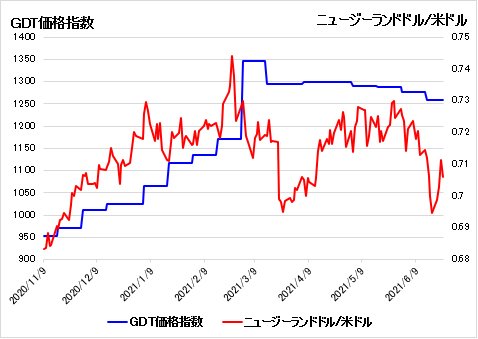

続いて、ニュージーランドドル/米ドルとGDT価格指数の動きを見てみましょう。

※くりっく365のニュージーランドドル/米ドル終値とGDT価格指数を基にザイFX!編集部が作成

ニュージーランドドル/米ドルとGDT価格指数の相関性はまずまず高いと言えそうです。

GDT価格指数が毎月2回しか発表されないことを考慮しても、2020年11月から2021年2月末にかけて、ニュージーランドドル/米ドルとGDT価格指数は連動しながら上昇。

3月にはニュージーランドドル/米ドルに調整が入りましたが、一巡すると0.71ドルを挟んだ動き。GDT価格指数は高値圏でのもみ合いが続いており、いずれも横ばいの動きになっているようです。

ニュージーランドドル/円と原油はかなり高い相関があったが、足もとで一時崩れた

次に見ていきたいのがニュージーランドドルと原油です。

コモディティ(商品)の分類のやり方として、採掘されたものをハードコモディティ、栽培されたものをソフトコモディティと分けたりしますが、原油はハードコモディティのなかでよく知られる存在のひとつです。

一方、ニュージーランドの主要輸出品目である酪農製品、肉類といった畜産物は、ソフトコモディティに分類されるため、ニュージーランドドルは「ソフトコモディティ通貨」とも言えます。

このようなことから、ソフトコモディティ通貨であるニュージーランドドルが、ハードコモディティの原油とそれほど連動して動くことはなさそう……とも思えますが、実際にはどうなのでしょうか。

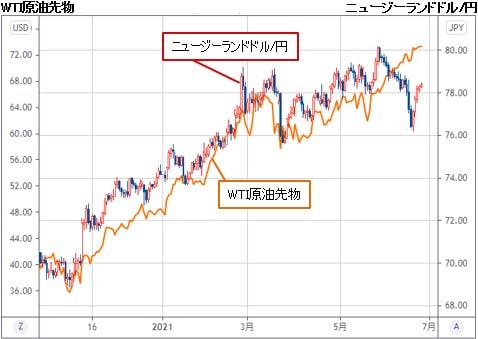

以下のニュージーランドドル/円とWTI原油先物のチャートで確認してみましょう。

(出所:TradingView)

2020年11月から2021年5月にかけて、ニュージーランドドル/円とWTI原油先物はかなり高い相関関係にあったことがわかります。ソフトコモディティ通貨であるニュージーランドドルが、ハードコモディティの原油とこれだけ連動性が高いとは驚きです。

資源国通貨について一般的に言われている傾向のひとつに「原油が上昇すると、原油を産出していない国も含めて資源国通貨全体が上昇する」ということを冒頭で挙げていましたが、2020年11月から2021年5月のニュージーランドドル/円と原油は、その傾向どおりの動きだったと言えそうです。

ですが、6月半ばにかけてはニュージーランドドル/円が下落した一方、原油は上昇が続き、相関が一時崩れていました。これは6月16日(水)のFOMC(米連邦公開市場委員会)で利上げ実施時期の見通しが前倒しされるなどタカ派的な内容が発表されたことにより、金融市場でリスクオフのムードが一時高まったためです。

もっとも、6月末はニュージーランドドル/円が反発しており、原油との相関が戻りつつあります。

FOMCの結果を受けて金融市場でリスクオフの動きが一時強まったにもかかわらず、原油が右肩上がりの上昇を続けている要因としては、中東情勢の不安定化や米国のドライブシーズン入りがあるようです。コモディティに造詣が深いフリーアナウンサー・大橋ひろこさんは、当サイトの週次対談コラム「FX&コモディティ(商品) 今週の作戦会議」のなかで、以下のように語っていました。

【参考記事】

●タカ派転換のFRBは「市場との対話」に失敗。鉄鉱石が崩れれば、豪ドルは一段安へ(6月21日、西原宏一&大橋ひろこ)

続いて、ニュージーランドドル/米ドルとWTI原油先物の動きを見てみましょう。

(出所:TradingView)

2020年11月から2021年5月において、ニュージーランドドル/米ドルとWTI原油先物は、変動幅が異なる時期もあるものの、おおむね連動していると言えそうです。

ただ、6月半ばにかけてはFOMCでのタカ派的な内容などを受けて、ニュージーランドドル/米ドルは調整した一方、原油は上値を試す展開となり、まったく逆の動きになりました。6月末はニュージーランドドル/米ドルの調整も落ち着き、原油との連動が戻っていくのかどうかというところでしょうか。

ニュージーランドドルは豪ドルを通じて原油と連動か

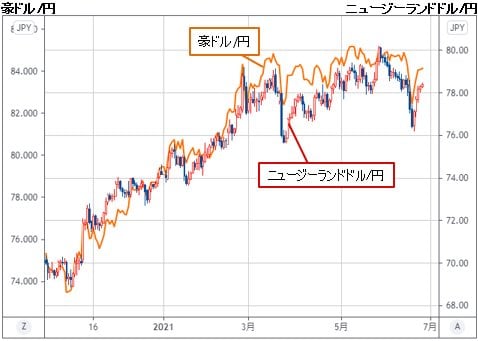

ここで、ニュージーランドとの距離の近さから調査する対象のひとつに挙げた、豪州の豪ドルとニュージーランドドルの関係を探ってみましょう。

まず、ニュージーランドドル/円と豪ドル/円の動きは以下のようになりました。

(出所:TradingView)

ニュージーランドドル/円と豪ドル/円は絡みつくように動いており、かなり高い相関関係にあるようです。

ニュージーランドドルと豪ドルはまとめて「オセアニア通貨」と呼ばれるなど、お互いに似た動きをしそうなイメージがありますが、実際にニュージーランドドル/円と豪ドル/円を並べて見ても、そっくりな動きをしていることがわかります。

先ほど、「ソフトコモディティ通貨であるニュージーランドドルが、ハードコモディティの原油とこれだけ連動性が高いとは驚き」と書きましたが、これについては、ニュージーランドドルと豪ドルの相関がかなり高いことも考慮する必要がありそうです。

第1弾記事では、豪州の輸出構成比24.7%の鉄鉱石より、2.4%の原油の動きほうが、豪ドル/円との相関が高いことがわかったわけですが、原油と豪ドルは相関が高く、その豪ドルと相関が高いのがニュージーランドドルですから、ニュージーランドドルと原油の関係性については「ソフトコモディティ通貨のニュージーランドドルは、同じオセアニア通貨の豪ドルを通じて、ハードコモディティの原油と連動性が高い」と言ったほうが正しい可能性が高そうです。

【参考記事】

●豪州の輸出構成比24.7%の鉄鉱石と2.4%の原油。豪ドル/円と相関が高いのはどっち?

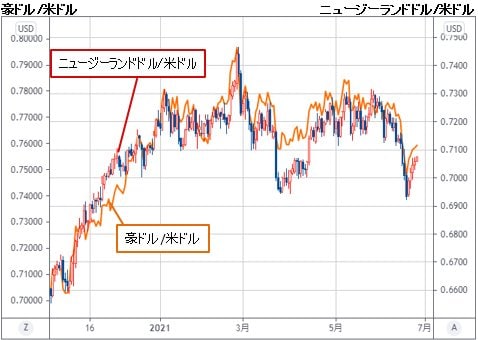

そして、ニュージーランドドル/米ドルと豪ドル/米ドルの動きも見ておくと、以下のとおりです。

(出所:TradingView)

ニュージーランドドル/米ドルと豪ドル/米ドルは、変動幅が少し異なる時期もあるものの、基本的にはかなり高い相関関係にあるように見えます。

先ほど、「2020年11月から2021年5月において、ニュージーランドドル/米ドルとWTI原油先物は、変動幅が異なる時期もあるものの、おおむね連動していると言えそう」と書きましたが、ニュージーランドドル/米ドルと原油がおおむね連動している背景にも、ニュージーランドドルと豪ドルのかなり高い相関関係があるのではないでしょうか。

ニュージーランドドル/円はNYダウ、ニュージーランドドル/米ドルは日経平均との連動性がより高い

今度はニュージーランドドルと日米株価指数の動きについて見てみましょう。ニュージーランドドル/円と日経平均、NYダウの動きは以下のようになりました。

(出所:TradingView)

2020年11月から12月は、ニュージーランドドル/円、日経平均、NYダウがともに右肩上がりで高い相関がありました。2021年に入ると、ニュージーランドドル/円と連動するものが、時期によって日経平均とNYダウで入れ替わります。

2021年1月は日経平均がさらに上昇したものの、ニュージーランドドル/円とNYダウは小動き。2月は日経平均とニュージーランドドル/円が急上昇したものの、NYダウは小動きでした。3月はニュージーランドドル/円と日経平均が一進一退となったものの、NYダウは堅調な動き。4月から5月は日経平均が調整し、その後、反発といった動きになった一方、ニュージーランドドル/円とNYダウは高値圏で底堅い動きを見せました。

6月はニュージーランドドル/円とNYダウがじり安。FOMCのタカ派的な内容を受けて金融市場全般でリスクオフが進むと、日経平均も含めて下落しましたが、6月末になって切り返してきています。

チャート全体を眺めてみると、ニュージーランドドル/円とNYダウの連動性がまずまず高いように見えます。

それでは、ニュージーランドドル/米ドルと日経平均、NYダウの動きはどうなっているのでしょうか。

(出所:TradingView)

2020年11月から2021年2月まで、ニュージーランドドル/米ドル、日経平均、NYダウは右肩上がりの上昇を見せているものの、ニュージーランドドル/米ドルと日経平均の連動性のほうが、NYダウとの連動性より高そうです。

3月以降もNYダウは右肩上がりを続けるのですが、ニュージーランドドル/米ドルと日経平均は、タイミングや変動幅が異なる場面もあるものの、上値が切り下がっているところに共通点があるように見えます。

ここまで、ニュージーランドドルと日米株価指数の動きを見てきました。対円通貨ペアであるニュージーランドドル/円との相関は、NYダウより日経平均のほうが高そうに思えますが、実際はNYダウのほうが高いという結果となりました。

そして、対米ドル通貨ペアであるニュージーランドドル/米ドルとの相関においても、日経平均よりNYダウのほうが高そうにも思えますが、実際には日経平均のほうが高いという結果になりました。これらはちょっと意外な結果になったのではないでしょうか。

ニュージーランドドル/円とNZ日長期金利差に高い相関

最後に、ニュージーランドドル/円とNZ日長期金利差、ニュージーランドドル/米ドルとNZ米長期金利差の関係を確認しましょう。

本記事では、長期金利差を、長期金利の代表的な指標とされる10年債利回りの金利差で算出することにします。つまり、NZ日長期金利差はニュージーランドと日本の10年債利回りの金利差、NZ米長期金利差はニュージーランドと米国の10年債利回りの金利差ということです。

まず、ニュージーランドドル/円とNZ日長期金利差のチャートから見ていくと、以下のとおりです。

(出所:TradingView)

ニュージーランドドル/円とNZ日長期金利差は基本的に相関がかなり高いようです。

細かなところを見ていけば、動きが異なる時期もあります。2020年12月から2021年1月はニュージーランドドル/円が上昇した一方、NZ日長期金利差は上昇が緩やかだったり、6月半ばはFOMCのタカ派的な内容を受けたリスクオフで、ニュージーランドドル/円に調整が入った一方、NZ日長期金利差は高値圏での推移が続きました。

けれど、チャート全体での連動性の高さには目を見張るものがあるのではないでしょうか。

そして、ニュージーランドドル/米ドルとNZ米長期金利差のチャートは以下のとおりです。

(出所:TradingView)

ニュージーランドドル/米ドルとNZ米長期金利差は、連動する時期と連動しない時期に割とはっきり分かれているようです。

2020年11月はニュージーランドドル/米ドルとNZ米長期金利差がいずれも上昇しましたが、2021年1月半ばにかけてはニュージーランドドル/米ドルが上昇した一方、NZ米長期金利差は横ばいでした。1月末から2月半ばはニュージーランドドル/米ドルが横ばいだった一方、NZ米長期金利差は上昇。

その後、4月半ばまではニュージーランドドル/米ドルとNZ米長期金利差の連動性が戻りましたが、4月末は逆行するような動き。5月から6月初めはまた連動性が戻って、6月半ばは逆行、6月末は逆行が終わって今後どうなるのか、という感じになっています。

まとめ

ここまで、2020年11月から2021年6月のニュージーランドドルの動きと、GDT価格指数、原油、日米株価指数、通貨ペアにかかわる長期金利差の動きの関連性について探ってきました。

本記事では、ニュージーランドの代表的な輸出品目である酪農製品の価格としてGDT価格指数を使いましたが、GDT価格指数はニュージーランドドル/円と結構連動性が高く、ニュージーランドドル/米ドルともそこそこ連動しているように見えました。

また、普通に考えれば、ソフトコモディティ通貨であるニュージーランドドルとハードコモディティである原油は連動しなさそうなのに、2020年11月から2021年5月はニュージーランドドル/円と原油にかなり高い連動性があったという驚きの結果に。同期間のニュージーランドドル/米ドルと原油も、変動幅が異なる時期はありながらも、おおむね連動していました。

ニュージーランドドルと原油が連動する背景には、ニュージーランドドルと豪ドルのかなり高い相関関係がありそうです。ソフトコモディティ通貨のニュージーランドドルは、同じオセアニア通貨の豪ドルを通じて、ハードコモディティの原油と連動性が高まった、というのが関係性的には正しいと言えるかもしれません。

そして、ニュージーランドドルと日米株価指数の比較では、対円通貨ペアであるニュージーランドドル/円との相関は、NYダウより日経平均のほうが高そうなのに、実際はNYダウのほうが高いという結果に。対米ドル通貨ペアであるニュージーランドドル/米ドルとの相関においても、日経平均よりNYダウのほうが高そうなのに、実際には日経平均のほうが高いという、やや意外な結果となりました。

それでは、ニュージーランドドルと長期金利差の関係がどうだったかと言えば、ニュージーランドドル/円とNZ日長期金利差はかなり高い相関を示しました。

また、ニュージーランドドル/米ドルとNZ米長期金利差においては、連動する時期と連動しない時期に割とはっきり分かれていました。ニュージーランドドル/米ドルをトレードする際、連動しない時期はNZ米長期金利差をあまり気にしなくてもいいのかもしれません。

最後に、今回の内容は、2020年11月から2021年6月という期間において、ニュージーランドドルの動きと、ニュージーランドドルに関連性が高そうなものの動きに着目したものです。本記事で取り上げたニュージーランドドルとの相関の有無や強さが今後も永遠に変わらないかどうかはわかりません。

とはいえ、直近では本記事で取り上げたような動きをしてきたのは事実です。ニュージーランドドルをトレードする際は、なんとなくのイメージだけでトレードするのではなく、こうした傾向をしっかり把握したうえで、トレードしてみてはいかがでしょうか。

(ザイFX!編集部・藤本康文)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)