■ドルインデックスは7月陰線引けで「宵の明星」を形成

米ドルの全面安が進んでいる。

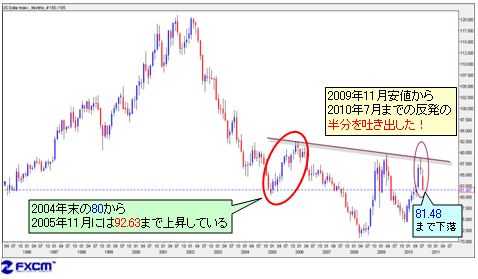

ドルインデックスは81.48まで下がり、昨年11月安値から先月につけた高値までの上昇幅の半分程度を吐き出す形となった。

(出所:米国FXCM)

ドルインデックスの下落に連れた形で、昨年11月の安値から、各通貨は反発を続けている。フィボナッチ数列でその比率を表せば、ユーロは38.2%、英ポンドは50%超、スイスフランにいたっては78.6%に近いレベルの回復を見せている。

ちなみに、米ドル/円は、昨年11月安値から今年5月高値までの上げ幅に対し、足元では78.6%を超えるほどの下落となっている。ただし、米ドル/円は昨年11月安値からの切り返しがいちばん弱かっただけに、米ドル全面安を受け、米ドルの反落が強そうに見えているだけなのだが…

筆者はこのコラムを7月30日(金)に書いているが、前回のコラムで指摘したように、7月も陰線引きが決定的だ(「ドル安が進んでからドル安の材料探し。専門家の話は所詮トレンドの後追いだ!」を参照)。

これで、ドルインデックスが2カ月連続で陰線となるだけではなく、5月の罫線と相まって、「宵の明星(※)」を形成することとなる。これは、米ドル安トレンドの継続を示唆するサインと受け止められるのだ。

(編集部注:「宵の明星」は、上昇相場から下降相場入りへの転換を示すテクニカルのサイン。上昇相場の過程で「十字足」が出現し、これを機に陰線引けが続いた形のこと)

■ドル安が進むにつれ、市場の関心は米国の財政赤字へ

各通貨の中でも、ユーロの反発はマーケットの関心がより高く、市場のコンセンサスから見れば、かなりのサプライズであろう。

甘いだとか、茶番だとか、欧州の金融機関に対するストレステスト(資産査定)はいろいろ批判されているが、結果発表後、ユーロのマイナス材料にはならなかった。

つい最近まで、ユーロのパリティ(1.0000)の可能性を強く主張していた金融機関でさえ、見通しを上方修正し始めたほどだ。

ドルインデックスの下落に連れた形で、昨年11月の安値から、各通貨は反発を続けている。フィボナッチ数列でその比率を表せば、ユーロは38.2%、英ポンドは50%超、スイスフランにいたっては78.6%に近いレベルの回復を見せている。

ちなみに、米ドル/円は、昨年11月安値から今年5月高値までの上げ幅に対し、足元では78.6%を超えるほどの下落となっている。ただし、米ドル/円は昨年11月安値からの切り返しがいちばん弱かっただけに、米ドル全面安を受け、米ドルの反落が強そうに見えているだけなのだが…

筆者はこのコラムを7月30日(金)に書いているが、前回のコラムで指摘したように、7月も陰線引きが決定的だ(「ドル安が進んでからドル安の材料探し。専門家の話は所詮トレンドの後追いだ!」を参照)。

これで、ドルインデックスが2カ月連続で陰線となるだけではなく、5月の罫線と相まって、「宵の明星(※)」を形成することとなる。これは、米ドル安トレンドの継続を示唆するサインと受け止められるのだ。

(編集部注:「宵の明星」は、上昇相場から下降相場入りへの転換を示すテクニカルのサイン。上昇相場の過程で「十字足」が出現し、これを機に陰線引けが続いた形のこと)

■ドル安が進むにつれ、市場の関心は米国の財政赤字へ

各通貨の中でも、ユーロの反発はマーケットの関心がより高く、市場のコンセンサスから見れば、かなりのサプライズであろう。

甘いだとか、茶番だとか、欧州の金融機関に対するストレステスト(資産査定)はいろいろ批判されているが、結果発表後、ユーロのマイナス材料にはならなかった。

つい最近まで、ユーロのパリティ(1.0000)の可能性を強く主張していた金融機関でさえ、見通しを上方修正し始めたほどだ。

ユーロ/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

そもそも、ユーロ圏の国々のソブリンリスク(国家に対する信用リスク)が過大に喧伝され過ぎていた。

その上、トリシエECB(欧州中央銀行)総裁が言うように、ユーロ圏全体の財政状況は米国よりマシなもので、たとえば、米国のカリフォルリア州の債務問題の深刻さから見れば、米国のソブリンリスクのほうが大きいはずだ。

米ドル安が進むにつれ、マーケットの焦点は、しだいに米国の財政赤字に移るだろう。

相場の真実とは、トレンドの進行が先で、ファンダメンタルズの材料は後からついてくるものだ(「危機はドルに飛び火しボコボコにされる。資源国・高金利通貨の急落はその前触れ」を参照)。

■格付け会社自身が、格付けがいい加減だと知っている!?

さらに、マーケットの裏に隠れている一部機関投資家の暗躍も見逃せない。

ゴールドマン・サックスが数年前にギリシャ政府の債務隠しを手伝ったと伝えられているが、その一方で、ギリシャ債券の空売りを最初から行っていたそうだ。

また、流されやすいという一般庶民の特徴を利用して、「PIIGS(ブタ達)」(※)といったインパクトの強い造語で市場参加者の感情をあおり、トレンドの形成とその利用を図ったと思われる。

ちなみに、米国の金融改革法案は「暗黒のウォール街」にメスを入れようとしているが、一部ではすでに成功を収めている。

WSJ(ウォールストリート・ジャーナル)の報道によると、3大格付け会社は揃って、債券の発行者に対し、その格付けを公募書に記載しないよう求めたという。

「格付け会社が格付けの責任を負う」という規定が法案に盛り込まれ、これが実施されることを受けたものだが、このことは、格付けがどれくらいいい加減なものであるかを、彼ら自身がよく知っているからに違いない。

(※編集部注:「PIIGS」とは欧州で財政面に不安があると言われるポルトガル、アイルランド、イタリア、ギリシャ、スペインを指す言葉)

そもそも、ユーロ圏の国々のソブリンリスク(国家に対する信用リスク)が過大に喧伝され過ぎていた。

その上、トリシエECB(欧州中央銀行)総裁が言うように、ユーロ圏全体の財政状況は米国よりマシなもので、たとえば、米国のカリフォルリア州の債務問題の深刻さから見れば、米国のソブリンリスクのほうが大きいはずだ。

米ドル安が進むにつれ、マーケットの焦点は、しだいに米国の財政赤字に移るだろう。

相場の真実とは、トレンドの進行が先で、ファンダメンタルズの材料は後からついてくるものだ(「危機はドルに飛び火しボコボコにされる。資源国・高金利通貨の急落はその前触れ」を参照)。

■格付け会社自身が、格付けがいい加減だと知っている!?

さらに、マーケットの裏に隠れている一部機関投資家の暗躍も見逃せない。

ゴールドマン・サックスが数年前にギリシャ政府の債務隠しを手伝ったと伝えられているが、その一方で、ギリシャ債券の空売りを最初から行っていたそうだ。

また、流されやすいという一般庶民の特徴を利用して、「PIIGS(ブタ達)」(※)といったインパクトの強い造語で市場参加者の感情をあおり、トレンドの形成とその利用を図ったと思われる。

ちなみに、米国の金融改革法案は「暗黒のウォール街」にメスを入れようとしているが、一部ではすでに成功を収めている。

WSJ(ウォールストリート・ジャーナル)の報道によると、3大格付け会社は揃って、債券の発行者に対し、その格付けを公募書に記載しないよう求めたという。

「格付け会社が格付けの責任を負う」という規定が法案に盛り込まれ、これが実施されることを受けたものだが、このことは、格付けがどれくらいいい加減なものであるかを、彼ら自身がよく知っているからに違いない。

(※編集部注:「PIIGS」とは欧州で財政面に不安があると言われるポルトガル、アイルランド、イタリア、ギリシャ、スペインを指す言葉)

もっとも、多くの市場参加者はマスコミ報道と評論家による評論を見たり聞いたりして、はじめてマーケットのトレンドに気づくケースが多い。

そのため、マスコミ報道や評論家の論調を注意深くフォローすれば、大きな取引チャンスがつかめるはずだ。言うまでもなく「逆張り」の意味においての話だが…

マーケットは日々変化するが、マーケットに参加する人々の心理は変わらないし、マスコミや評論家の本質も変わらない。

その意味では、先人の知恵を借りれば、大きな取引チャンスをつかむことはそんなに難しい話ではない。

■歴史と哲学を勉強すべし。知識と取引手法は二の次!

筆者が繰り返し読む名作の1つに、元モルガン・スタンレー幹部のバートン・ビッグス氏の著書『ヘッジホッグ』(日本経済新聞出版社刊)がある。

その中に、次のような記述があった。

「マスコミもセンチメント指数の一つだ。彼らは例外なく、これからおきそうなことではなくて、つい最近起きた華々しいことにばかりご執心だからだ(そのほうがうける記事がかけるからである)。ビジネスウィーク誌のカバーストーリーは、もう長い間、ずば抜けた逆指標になっていて、実際、友達の一人はそのためだけに同誌を購読し、表紙だけを保存している。同誌の他のページやテレビの経済報道だってろくなものじゃない」

「一番最近の例は2004年12月、ドルが安値をつけたときだ。世界で最も権威ある経済誌のエコノミストが、「ドル、脅威の下落」というタイトルだった。ウォーレン・バフェットがドルを大量にショートしているとか、別の著名投資家がドルをショートしておけば「間違いなく派手に決まる」と言ったとかという記事が山ほど書かれた。ウォール街のエコノミストも双子の赤字を問題視して怒ったり嘆いたりしていた。高く評価されていたピート・ピーターソンが書いた悲観的な『砂上の楼閣』(Running on Empty)はベストセラーになり、ヘッジファンドのドル売りは記録的だった」

下のチャートを見てわかるように、ドルインデックスは2004年末の80から2005年11月の92.63まで上昇していたので、バートン・ビッグス氏の本意はおわかりいただけるだろう。

ちなみに、ウォーレン・バフェット氏の米ドルのショートポジションは結局決済され、多額の損失を被ったという。

そのため、マスコミ報道や評論家の論調を注意深くフォローすれば、大きな取引チャンスがつかめるはずだ。言うまでもなく「逆張り」の意味においての話だが…

マーケットは日々変化するが、マーケットに参加する人々の心理は変わらないし、マスコミや評論家の本質も変わらない。

その意味では、先人の知恵を借りれば、大きな取引チャンスをつかむことはそんなに難しい話ではない。

■歴史と哲学を勉強すべし。知識と取引手法は二の次!

筆者が繰り返し読む名作の1つに、元モルガン・スタンレー幹部のバートン・ビッグス氏の著書『ヘッジホッグ』(日本経済新聞出版社刊)がある。

その中に、次のような記述があった。

「マスコミもセンチメント指数の一つだ。彼らは例外なく、これからおきそうなことではなくて、つい最近起きた華々しいことにばかりご執心だからだ(そのほうがうける記事がかけるからである)。ビジネスウィーク誌のカバーストーリーは、もう長い間、ずば抜けた逆指標になっていて、実際、友達の一人はそのためだけに同誌を購読し、表紙だけを保存している。同誌の他のページやテレビの経済報道だってろくなものじゃない」

「一番最近の例は2004年12月、ドルが安値をつけたときだ。世界で最も権威ある経済誌のエコノミストが、「ドル、脅威の下落」というタイトルだった。ウォーレン・バフェットがドルを大量にショートしているとか、別の著名投資家がドルをショートしておけば「間違いなく派手に決まる」と言ったとかという記事が山ほど書かれた。ウォール街のエコノミストも双子の赤字を問題視して怒ったり嘆いたりしていた。高く評価されていたピート・ピーターソンが書いた悲観的な『砂上の楼閣』(Running on Empty)はベストセラーになり、ヘッジファンドのドル売りは記録的だった」

下のチャートを見てわかるように、ドルインデックスは2004年末の80から2005年11月の92.63まで上昇していたので、バートン・ビッグス氏の本意はおわかりいただけるだろう。

ちなみに、ウォーレン・バフェット氏の米ドルのショートポジションは結局決済され、多額の損失を被ったという。

(出所:米国FXCM)

長い引用で申しわけないが、筆者が言いたいのは、歴史は繰り返しているから、歴史と哲学を勉強すれば、本来誰でも儲けられるということである。

相場の知識と取引手法は二の次だ。

■バートン・ビッグス氏の教えに沿って行動しただけで…

何を隠そう、筆者自身も今回のユーロ反発に乗って儲けさせていただいた1人である。6月に入ってからオプション取引を使い、ユーロの反発に賭けていた。

オプション取引を使ったのは、そのほうが、相場の臨界点でより効果を発揮するためで、ユーロ買いを決断できたのは、テクニカル云々ではなくバートン・ビッグス氏の教えによるものだった。

筆者は、バートン・ビッグス氏の教えに沿って行動しただけだ。

長い引用で申しわけないが、筆者が言いたいのは、歴史は繰り返しているから、歴史と哲学を勉強すれば、本来誰でも儲けられるということである。

相場の知識と取引手法は二の次だ。

■バートン・ビッグス氏の教えに沿って行動しただけで…

何を隠そう、筆者自身も今回のユーロ反発に乗って儲けさせていただいた1人である。6月に入ってからオプション取引を使い、ユーロの反発に賭けていた。

オプション取引を使ったのは、そのほうが、相場の臨界点でより効果を発揮するためで、ユーロ買いを決断できたのは、テクニカル云々ではなくバートン・ビッグス氏の教えによるものだった。

筆者は、バートン・ビッグス氏の教えに沿って行動しただけだ。

ユーロ/円 日足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

筆者に行動を起こすことを教えてくれたのは、次の2つである。

1つ目は、ニューズウィーク誌の5月19日号のカバーストーリーで、2つ目は、6月25日のコラムでもご紹介したRBS(ロイヤルバンク・オブ・スコットランド)のチーフアナリストの見方だ(「5年サイクルで見て今は円安トレンド。人民元弾力化による円高進行は続かない」を参照)。

ちなみに、前者は「ユーロ崩壊」であり、後者は「さらに20%下落しても、まだ割安とは言えない」であった。

ここまで、話が長くなったので、米ドル/円の話はまた次回に譲ろう。オプション絡みの話も重ねて行いたい。

筆者に行動を起こすことを教えてくれたのは、次の2つである。

1つ目は、ニューズウィーク誌の5月19日号のカバーストーリーで、2つ目は、6月25日のコラムでもご紹介したRBS(ロイヤルバンク・オブ・スコットランド)のチーフアナリストの見方だ(「5年サイクルで見て今は円安トレンド。人民元弾力化による円高進行は続かない」を参照)。

ちなみに、前者は「ユーロ崩壊」であり、後者は「さらに20%下落しても、まだ割安とは言えない」であった。

ここまで、話が長くなったので、米ドル/円の話はまた次回に譲ろう。オプション絡みの話も重ねて行いたい。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)