今週(6月21日~)の為替マーケットには大きな焦点が2つあった。ひとつは人民元レートの弾力化で、もうひとつは米FRB(連邦準備制度理事会)のハト派スタンスの表明だ。

■中国の得意技、意表を突いた人民元レートの弾力化

先週末、中国はまたマーケットの意表を突く形で人民元レートの弾力化の実行を発表した。意表を突くのは中国の得意技でもあるが…。

その一方で、人民元の大幅切り上げに関しては否定的なスタンスを堅持しており、G20首脳会議の前に欧米各国の圧力を回避する狙いがあると見られている。

今回の措置は人民元問題を解決するにはほど遠いと言えるが、為替マーケットの反応は今のところ、やはり少し円高傾向になったのではないかと思う。

理屈としては、人民元レートの柔軟化に伴い、事実上のドルペッグ制(※)の放棄となったわけだから、円を含めてアジア通貨は連れ高になりやすいということだ。円高進行があって当然といえば当然である。

ただ、円高傾向といってもその値幅は限定的で、過激な値動きにはなっていない。実際、米ドル/円は今週の高値(約91.50円)から2円超の下げ幅に留まっており、ユーロ/円、豪ドル/円、英ポンド/円の下げ幅も限定的だ。

(編集部注:「ドルペッグ制」とは、その通貨と米ドルの為替レートを一定の値で固定すること)

世界の通貨 VS/円 日足

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨 VS/円 日足)

■2005年の人民元切り上げ時、米ドル/円はどう動いた?

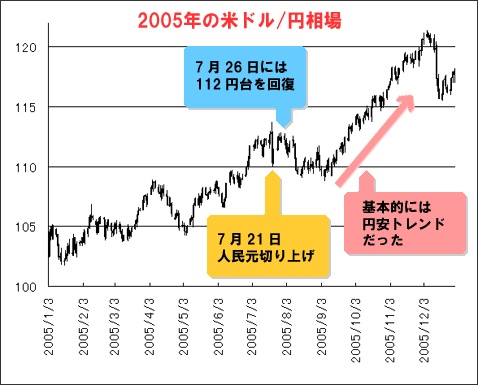

2005年7月21日、人民元が2.1%切り上げられた際、米ドル/円は112円台後半から109円台後半へ、一日で約3円も円高に動いた。これに比べると、今回の人民元改革措置がもたらした円高圧力がいかに弱いか、おわかりいただけると思う。

無理もない。前回の切り上げ措置に比べると、今回は人民元管理相場の緩和に過ぎないからだ。今回の措置による円高傾向が、人民元問題に絡む本格的な円高傾向として、これからもマーケットの基調を支配していくとは考えにくい。

筆者はいずれ本格的、かつ急激な円高が来ると考えているが、それは目下の材料によるものではない。また、その時期がまだ来ていないことも明らかだ。

もっとも、2005年のケースでも、円高の動きは一過性で、同年7月26日には112円台後半の水準に戻っていた。今回も円高の傾向は限定的で、米ドル/円は割と短期間で元のレベルまで回復できるのではないかとみている。

■2005年の人民元切り上げ時、米ドル/円はどう動いた?

2005年7月21日、人民元が2.1%切り上げられた際、米ドル/円は112円台後半から109円台後半へ、一日で約3円も円高に動いた。これに比べると、今回の人民元改革措置がもたらした円高圧力がいかに弱いか、おわかりいただけると思う。

無理もない。前回の切り上げ措置に比べると、今回は人民元管理相場の緩和に過ぎないからだ。今回の措置による円高傾向が、人民元問題に絡む本格的な円高傾向として、これからもマーケットの基調を支配していくとは考えにくい。

筆者はいずれ本格的、かつ急激な円高が来ると考えているが、それは目下の材料によるものではない。また、その時期がまだ来ていないことも明らかだ。

もっとも、2005年のケースでも、円高の動きは一過性で、同年7月26日には112円台後半の水準に戻っていた。今回も円高の傾向は限定的で、米ドル/円は割と短期間で元のレベルまで回復できるのではないかとみている。

米ドル/円 日足

■いかなる材料も「相場の内部構造」には勝てない

本質的には、マーケットにおけるいかなる材料も「相場の内部構造」が指示する方向には勝てないから、その材料のインパクトが大きければ大きいほど、マーケットは大荒れするものの、結局は内部構造に沿って元のトレンドに戻る。

だから、それは賢いトレーダーに取引の大きなチャンスを提供してくれることになる。

2005年の人民元の切り上げはまさに大事件であった。前述のように、今回の措置と比べられないほどインパクトが強い材料であったにもかかわらず、結局円安に振れたのは、他ならぬ米ドル/円相場の内部構造が当時円安を支持していたからだ。

次ページのチャートを見れば、一目瞭然であろう。

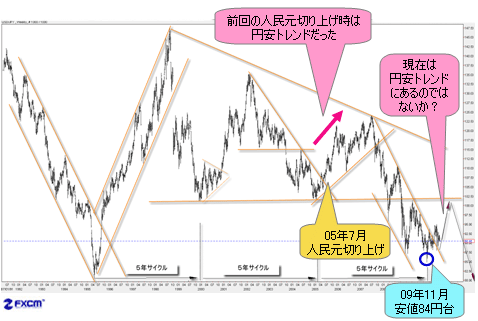

以下のチャートのように、米ドル/円相場は1995年以降、基本的には5年サイクルで動いている。

(出所:米国FXCM)

1999年12月安値を起点とし、2002年1月高値をトップとした5年サイクルは2005年1月安値をもって終了したばかりだった。

2005年1月から少なくとも2年間程度の上昇トレンドが決まっていたわけだから、人民元の切り上げといった大材料でもトレンドは修正できなかったわけだ。

では、今回はどうなるか?

■今は円安トレンドに位置している可能性が高い

2005年1月安値を起点とし、2年半の上昇で2007年6月に高値をつけた5年サイクルが2009年11月安値をもって完了したのだとすれば、現在は2009年11月安値を起点とした円安トレンドに位置しているのではないかと基本的には思われる。

そうなると、やはり人民元の改革があるかないかに関わらず、円高には限界がある。

もちろん、この5年サイクルがまだ完成していないとすれば、これからも円高・ドル安が進み、昨年の安値を更新して新たな安値を形成してから、5年サイクルは終焉を迎えることになる。

その可能性は完全に否定はできないものの、仮にそうだったとしても、基本的には人民元問題はその決定要素にならないだろう。

■ファンダメンタルズで相場の真実は語れない

以上の例でおわかりのとおり——それは為替相場のみならず、金融マーケット全般がそうなのだが——世間の「常識」と違い、ファンダメンタルズでは、相場の真実は語れないことが実に多い(「陳 満咲杜さんに聞く(2)~相場はファンダメンタルズによって動くのではない!」参照)。

現状では、多くのエコノミストとアナリストがファンダメンタルズの分析と解釈をもってユーロ安の蓋然性を力説しているが(それも格付け会社といっしょで後づけになりがちだが)、恐らく同じ過ちを犯すことになるだろう。

本稿執筆日の朝、ブルームバーグのサイトで「ユーロはさらに20%下落も。長期金利は年末1.0%目指す展開−RBS」という記事を読んだ。

同銀行のチーフエコノミストはEUの財政再建に伴い、「GDPは伸びにくく、デフレ議論も表面化してくる」と分析。ユーロ/米ドル相場は「金利差とインフレ格差、経常収支から推計した適正水準より、なお割高だ。さらに20%下落しても、まだ割安とは言えない」と指摘していたようだ。

■息子をトレーダーにしたいなら経済学部には入れるな!

このような高度な経済学的分析の結果を筆者が論じるべき立場にはない(恥ずかしながら、筆者も一応経済学部出身ではあるが…)。ただ、一般人としても、少なくとも以下の疑問を呈することができるだろう。

すなわち、「これから低成長とデフレ傾向がユーロ安の背景になるといった分析が行われるなら、同じ低成長とデフレ傾向にある日本の円のパフォーマンスをどう説明するか」ということだ。

バブル崩壊以降、同じ問題に悩まされた日本の円はメイントレンドとしては円安ではなく円高であったことは日本人なら誰でも肌で感じていることだろう。

だから、筆者はいつも友人に冗談を言っている。

「息子をトレーダーに育成したいなら、絶対経済学部には入れるな」である。

(2010年6月25日 14時執筆)

1999年12月安値を起点とし、2002年1月高値をトップとした5年サイクルは2005年1月安値をもって終了したばかりだった。

2005年1月から少なくとも2年間程度の上昇トレンドが決まっていたわけだから、人民元の切り上げといった大材料でもトレンドは修正できなかったわけだ。

では、今回はどうなるか?

■今は円安トレンドに位置している可能性が高い

2005年1月安値を起点とし、2年半の上昇で2007年6月に高値をつけた5年サイクルが2009年11月安値をもって完了したのだとすれば、現在は2009年11月安値を起点とした円安トレンドに位置しているのではないかと基本的には思われる。

そうなると、やはり人民元の改革があるかないかに関わらず、円高には限界がある。

もちろん、この5年サイクルがまだ完成していないとすれば、これからも円高・ドル安が進み、昨年の安値を更新して新たな安値を形成してから、5年サイクルは終焉を迎えることになる。

その可能性は完全に否定はできないものの、仮にそうだったとしても、基本的には人民元問題はその決定要素にならないだろう。

■ファンダメンタルズで相場の真実は語れない

以上の例でおわかりのとおり——それは為替相場のみならず、金融マーケット全般がそうなのだが——世間の「常識」と違い、ファンダメンタルズでは、相場の真実は語れないことが実に多い(「陳 満咲杜さんに聞く(2)~相場はファンダメンタルズによって動くのではない!」参照)。

現状では、多くのエコノミストとアナリストがファンダメンタルズの分析と解釈をもってユーロ安の蓋然性を力説しているが(それも格付け会社といっしょで後づけになりがちだが)、恐らく同じ過ちを犯すことになるだろう。

本稿執筆日の朝、ブルームバーグのサイトで「ユーロはさらに20%下落も。長期金利は年末1.0%目指す展開−RBS」という記事を読んだ。

同銀行のチーフエコノミストはEUの財政再建に伴い、「GDPは伸びにくく、デフレ議論も表面化してくる」と分析。ユーロ/米ドル相場は「金利差とインフレ格差、経常収支から推計した適正水準より、なお割高だ。さらに20%下落しても、まだ割安とは言えない」と指摘していたようだ。

■息子をトレーダーにしたいなら経済学部には入れるな!

このような高度な経済学的分析の結果を筆者が論じるべき立場にはない(恥ずかしながら、筆者も一応経済学部出身ではあるが…)。ただ、一般人としても、少なくとも以下の疑問を呈することができるだろう。

すなわち、「これから低成長とデフレ傾向がユーロ安の背景になるといった分析が行われるなら、同じ低成長とデフレ傾向にある日本の円のパフォーマンスをどう説明するか」ということだ。

バブル崩壊以降、同じ問題に悩まされた日本の円はメイントレンドとしては円安ではなく円高であったことは日本人なら誰でも肌で感じていることだろう。

だから、筆者はいつも友人に冗談を言っている。

「息子をトレーダーに育成したいなら、絶対経済学部には入れるな」である。

(2010年6月25日 14時執筆)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)