FOMCの結果はやや「肩透かし」。もっとインフレに対して強く対処するという内容を期待したが…

みなさん、こんにちは 。

今月(1月)最大のイベントであるFOMC(米連邦公開市場委員会)が開催され、日本時間本日(1月27日)未明に結果が公表されました。

FOMCでは「インフレ率が2%を大きく上回り、労働市場に力強さが見られる状況で、FF金利(※)の誘導目標レンジ引き上げが近く、そして適切になると見込んでいる」と表明。

(※編集部注:「FF金利」とは、フェデラルファンド金利のことで、FFレートとも呼ばれる。米国の政策金利)

具体的に3月になるとは明言しなかったものの、パウエル議長は、3月会合での利上げをFOMCは意識していると明らかにした上で、毎回の会合での利上げの可能性を否定しませんでした。

パウエルFRB議長は、3月会合での利上げをFOMCは意識していると明らかに。そして、毎回の会合での利上げの可能性を否定しなかった (C)Bloomberg/GettyImages

よって、多くのアナリストは3月に0.25%引き上げ、年内にさらに3回、その後も追加利上げがあると予想。

バランスシートについては、FOMCは利上げ開始後に縮小すると示唆しました。

個人的にはもっとインフレに対して強く対処するという内容を期待したのですが、やや「肩透かし」な印象です。

FOMC前の米国株の乱高下に、パウエル議長は少し腰が引けたといったところでしょうか?

★ザイFX!で人気の西原宏一さんの有料メルマガ「トレード戦略指令!」では、タイムリーな為替予想や実践的な売買アドバイスなどをメルマガや会員限定ウェブサイトで配信! 10日間の無料体験期間もあります! 詳しくは、以下のバナーをクリック!

為替はリスクオフ環境下、「米ドル高・円高」シナリオを維持

FOMCの結果として「問題先延ばし」という印象は拭えませんが、先延ばしたことでインフレが沈静化するわけもなく、米10年債利回りはレジスタンスだった1.8000%をクリアに上抜け、1.8700%台でクローズ。

(出所:TradingView)

これに反応したのが、FOMC後、取引時間がわずかしか残っていなかった米国株よりも、本日(1月27日)の日経平均でした。

FOMCの結果を受けて、日経平均は2万7000円の節目を割り込むと、本稿執筆時点では2万6150円と大幅に値を下げています(前日比860円安)。

(出所:TradingView)

個人的には、米10年債利回りの上昇とともにナスダック総合指数、日経平均は下落、リスクオフの環境下、為替は「米ドル高・円高」というシナリオを維持。

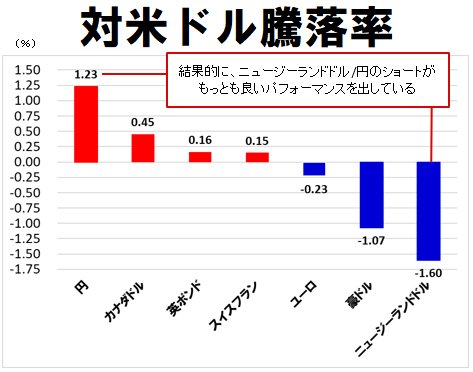

以下は、年初からの主要通貨の対米ドル騰落率です。

今年(2022年)の米10年債利回りは1.52%レベルから1.87%へと上昇しています。そしてナスダック総合指数や日経平均が急落する過程で、円は米ドルに対して値を上げたのですが、特筆すべきはNZドル(ニュージーランドドル)/円。

NZドル/円のショート(売り)がもっとも良いパフォーマンスを出しているといえます。

対米ドルに対する下落リストのトップは、NZドルが豪ドルになるなど、順位が変動することはありますが、リスクオフの過程で他通貨に対する円のパフォーマンスは一貫して良好。

では、今回のリスクオフの環境下、なぜNZドル/円のショートがもっとも良好なパフォーマンスを出せるのか検証してみましょう。

★ザイFX!で人気の西原宏一さんの有料メルマガ「トレード戦略指令!」では、タイムリーな為替予想や実践的な売買アドバイスなどをメルマガや会員限定ウェブサイトで配信! 10日間の無料体験期間もあります! 詳しくは、以下のバナーをクリック!

RBNZの利上げは織り込み済。NZドル/円の売りを選択

過去のコラムで何度かご紹介させていただいているとおり、インフレに対処するためにFRBの連続利上げが予想されている環境下では、構成銘柄にグロース株を含むナスダック総合指数は大きく値を崩す傾向があります。

【参考記事】

●米ドル/円は、下値余地がさらに拡大中!利上げに出遅れた米国では、3月のFOMCで50bp(0.5%)の利上げが必要との見方も(1月20日、西原宏一)

FOMC後に、米10年債利回りは重要なレジスタンスである1.8000%をクリアに超えており、ナスダック総合指数は本格的に調整局面入り。

(出所:TradingView)

リスクオフ環境下で、米国株、日本株を売るのは教科書どおりですが、今回、筆者は為替において、豪ドル/円ではなくNZドル/円の売りを選択しています。

その理由は、RBNZ(ニュージーランド準備銀行[ニュージーランドの中央銀行])の政策金利の引き上げをOIS(※)ではすでに完全に織り込んでいるためです。

(※編集部注:OIS(Overnight Index Swap)は固定金利と変動金利の翌日物レートを交換するスワップ取引のこと。短期金利の指標のひとつとして、中央銀行の金融政策に対する市場の見方を示していると言われている)

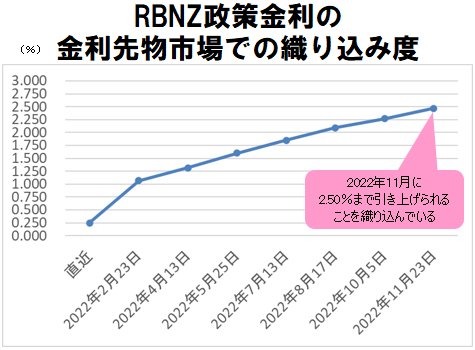

以下は、RBNZの政策金利の金利先物市場での織り込み度。

(※筆者提供のデータを元にメルマガ事業部が作成)

金利先物市場では、RBNZの政策金利は今年(2022年)11月に、2.50%まで引き上げられることを織り込んでいます。

現在の政策金利は0.75%ですから、毎月のように利上げされることが予想されているわけです。

米10年債利回り急伸、ナスダック総合指数が調整幅拡大となれば、NZドル/円は60円に向けて続落する公算

ただ、これはニュージーランドの景気が良いというわけではなく、米国同様、インフレに対応するために、先んじて対応するというスタンス。

しかし、これがオミクロン株の拡大や、ウクライナの地政学的リスクの拡大から景気が失速してくればどうなるでしょう?

もちろん、金利先物市場ですでに政策金利の引き上げを織り込んでいるNZドルは急速に後退する。つまり、売り込まれる可能性が高いわけです。

逆に予定どおり、政策金利が淡々と引き上げられても、すでにマーケットで織り込まれているわけですのでサプライズではありません。

結果、NZドルは反落する可能性のほうが高く、リスクオフでの円高も相まって、NZドル/円の下落余地が拡大しているわけです。

今年(2022年)1月4日(火)に、79.24円の高値をつけたNZドル/円ですが、本稿執筆時点で75.70円とすでに3.50円急落。

(出所:TradingView)

FOMCの対策が後手に回り、タイムラグを伴いながら利上げされる状況下では、ナスダック総合指数の下落余地は大きく拡大したまま。

結果、リスクアセットであるNZドル/円の下落余地もさらに拡大。

今後、米10年債利回りが2.00%を超えて急伸し、ナスダック総合指数の調整幅がさらに拡大すれば、NZドル/円は60円に向けて続落する公算が高まっています。

(出所:TradingView)

「米金利高・株安・米ドル高・円高」というリスクオフの環境下、下値余地が大幅に拡大している、NZドル/円の動向に注目です。

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は10日間の無料体験期間がありますので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)