■ドルインデックスの安値更新が続いている

前回のコラムでは、米国議会の予算案をめぐる与野党の攻防について書いたが、ギリギリまで攻防は続いていたものの、合意がなされて、政府部門の閉鎖は回避できた(「ドル安は来るべきところまで来た。ドル/円は底打ちして歴史的転換を図る!」を参照)。

先週、今年度と来年度の予算案が上下両院で可決され、これで一件落着となった。

さて、米ドル安の基調は続いており、ドルインデックスは先週末時点で74.61まで下落し、安値を更新した。2009年につけた74.17に迫る勢いとなっている。

米ドル安の基調が続いている背景にあるもっとも大きなものは、FRB(米連邦準備制度理事会)の政策に関する見通しであろう。

最近、FRB幹部や地方連銀総裁の発言には、スタンスの違いがかなり見られる。ハト派とタカ派の見方が交錯し、市場関係者を困惑させる中で、キーマンのバーナンキ議長は沈黙を守っている。

■バーナンキ議長は米雇用統計の悪化を待ち望んでいる!?

このせいであろうか、バーナンキ議長が「QE2(追加的量的緩和政策)」の早期終了どころか、「QE3(第3次量的緩和政策)」の発動にも意欲的で、本心では米国雇用統計の悪化をむしろ待ち望んでいるとの一部報道さえある。

一般論で言えば、この種の報道は一種の「ポジションツール」であり、まじめに受け取るべきではない。だが、バーナンキ議長であるだけに、最近の市場センチメントを考慮すると、妙な説得力を持つ話だと思われるのも仕方がないだろう。

バーナンキ議長は日本のバブルの研究者として名を馳せ、デフレの兆しに直面した際、ヘリコプターからお金をまいてでも断固たる措置を取るべきだと主張していた。そのため、「ヘリコプター・ベン」というニックネームがつけられた。

米ドル安の基調が鮮明となってくると、一部市場関係者が前述のような「ポジショントーク」を吹聴し、トレンドの蓋然性を解釈しようとしても、不思議はなかろう。

■ユーロのソブリン問題は解消どころか、拡大傾向にある

また、ドルインデックスが下落するにつれ、大手金融機関や多くの市場関係者がいつものように、米ドル全体の見通しを修正している。

トレンドフォローの視点では、見通しの修正は自然な成り行きで、テクニカル的にもまったく問題ない。だが、問題はファンダメンタルズ的な解釈、すなわち「言い訳」の中身である。

これは「ポルトガル支援でユーロのソブリンリスク(国家に対する信用リスク)は終えんに向かう」、「ユーロのソブリンリスクよりも米国の財政赤字拡大と量的緩和のほうが深刻だ」、「ユーロのソブリンリスクよりも米国のソブリンリスクが緊迫している」といった類のものだ。

また、「そもそも、ユーロのソブリンリスクは存在しなかった」といった過激な解釈さえある。

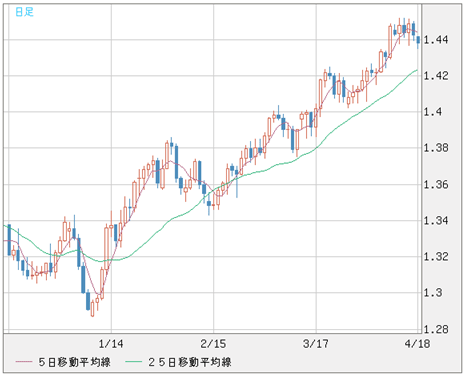

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

実際のところは、ギリシャ、アイルランドに続き、ポルトガルもEU(欧州連合)の支援を受けざるを得なくなっている。ところが、ポルトガルでは議会の混乱により、EUの支援自体が無意味になる可能性さえある。

アイルランド議会が企業税のアップを拒否したことを受け、EUはアイルランドへの貸出金利の引き下げを行わなかった。同様に、ポルトガル議会が拒絶反応を示せば、ポルトガルの混乱は長期化するだろう。

さらに、ギリシャの債務再編に関するウワサは後を絶たず、足元で進行している「ユーロ高」とは裏腹に、ユーロのソブリン問題は解消するどころか、むしろ拡大する傾向にあり、看過できない。

■投資家の懸念は市場センチメントを反映している

昨年5~6月の状況と比べれば、一目瞭然である。

当時、「PIIGS」という造語はあったものの、本当に危機に陥っていたのはギリシャのみであった。だが、足元の状況と対照的に「ユーロ崩壊論」が広がり、ユーロ/米ドルは1.2000ドル割れまで売り込まれていた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

その頃、筆者が受け取った質問のほとんどが「ユーロはパリティ(1ユーロ=1ドル)割れになるのでは?」というもので、今でも印象深く残っている(「ジム・ロージャズはユーロ買いに転じた!金融機関の過激な予測を信じるな!」などを参照)。

そして、「PIIGS」の文字どおりに(厳密に言えば、順番が異なっているため「文字どおり」ではないが…)ソブリン危機はアイルランド、ポルトガルまで、その後拡大した。

ところが、ユーロ/米ドルは足元で一時1.4500ドルを突破し、筆者は多くの方から「ユーロは2009年高値の1.5144ドルを更新していくのでは?」という質問を受けている。

言うまでもないが、昨年5~6月時点と同様に、多くの方の懸念がトレンドに沿ったものだけではなく、市場センチメントそのものを反映していると思っている。

より重要なのは、こういった市場センチメントを形成させた要因が、前述した市場関係者の「言い訳」の効果であるということだ。

そして何よりも、彼らの多くが昨年に「ユーロ崩壊」を吹聴していたということだ。それだけに、今回も「リバーサル・ポイント」の1つを提供してくれていると思っている。

総合的にみると、米ドルの悲観論が強まっている現状だからこそ、ユーロがトップアウトする蓋然性は大きく、米ドル全体が下げ止まる可能性は強まると思う。

為替マーケットの醍醐味と奥深さは、このあたりにある。

■バーナンキ議長の態度表明はユーロなどに打撃を与える

米ドル安を説明する直接の根拠として、ユーロの追加利上げや英国の利上げ観測がある。だが、足元の相場に織り込まれた可能性はかなり高く、注意が必要だ。

その上、前回のコラムでも強調したが、利上げがユーロにもたらす「マイナス効果」は、これからジワジワ効いてくるはずだ。そのリスクは最近の相場にあまり反映されていないだけに、反動は大きいと思われる(「ドル安は来るべきところまで来た。ドル/円は底打ちして歴史的転換を図る!」を参照)。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 日足)

また、事情はやや異なるものの、英国も同様である。高いインフレと高い失業率、低い経済成長という構造で、利上げがあれば、ユーロ同様に景気に打撃を与えるだろう。

その上、米国の事情がマーケットを主導するということは見逃せない。要するに、FRBの政策に関する見通しが不透明になっている分、米ドル売りが続いているということだ。

時間の経過につれて、バーナンキ議長もいずれは立場を表明しなければならなくなるだろう。たとえ、それがあいまいなメッセージであっても、過大評価されているユーロなど、米ドル以外の通貨に大きな打撃を与えるはずだ。

■米国のソブリンリスクは、現時点では問題にならない

ところで、政府の予算案だけでなく、債務上限の引き上げなど、米国にマイナス要素が浮上してきている。

筆者はかねてから、このコラムでも米国のソブリンリスクを指摘してきた。政府債務額上限の引き上げは、米ドル暴落の引き金となってもおかしくはない(「米国の財政懸念はいずれ問題となる。二兎を追うオバマ政権は一兎も得られない」などを参照)。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

結論から申し上げると、米国のソブリンリスクはいずれ大きな問題になると見ているが、現時点で、それはないと思う。

そのあたりの事情と根拠は、また次回に。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)