■新興国市場混乱で相場は荒れ続き

今週(1月27日~)の相場も荒れている。

FRB(米連邦準備制度理事会)は計画どおりのテーパリングを実施したのみでなく、さらに100億ドル規模の資金供給縮小を決定。新興国通貨は変動幅を拡大した。

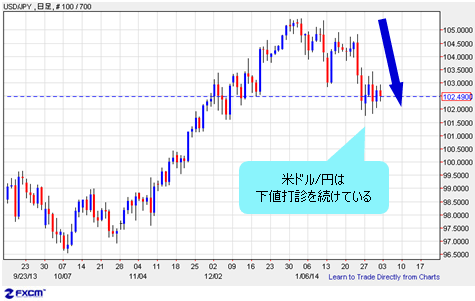

米株安を追う形となっているが、米ドル/円と日経平均も下値打診を続け、目先不安定な市況が続いている。

(出所:米国FXCM)

(出所:米国FXCM)

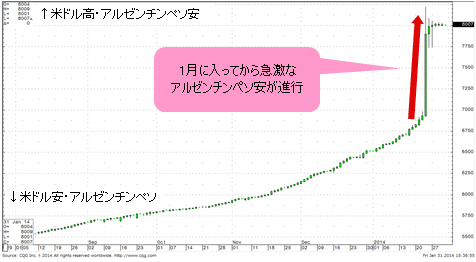

もっとも、アルゼンチンの資本流出規制、トルコや南アフリカの大幅利上げをはじめ、新興国の多くはあの手この手を使って通貨防衛を図っていることが、最近のボラティリティーの拡大をもたらしている。

マスコミの見出しも、前日夕方に「新興国懸念後退で株高」と書いたばかりと思ったら、翌日朝には一転、「新興国波乱で株暴落」といったものが並ぶ。要するにこのところ、市場心理を悪化させたのはFRBの政策より新興国の動向だ。

ゆえに、これからの新興国の動向は重要だ。新興国市場混乱が続くのであれば、マーケットも引き続き不安定になり、ポラティリティーの拡大でリスクオフ志向を強め、株安・円高をもたらすといった連鎖反応を引き起こす。

逆に、新興国市場が落ち着いてくれば、マーケットもとりあえず安定に向かうだろう。世界経済は一蓮托生だから、アルゼンチンとか、トルコとかにまったく興味のない者でも、目先これらの国に注目しなければならない。

(出所:CQG)

■VIX指数からみると、危機的状況はまだこれからか

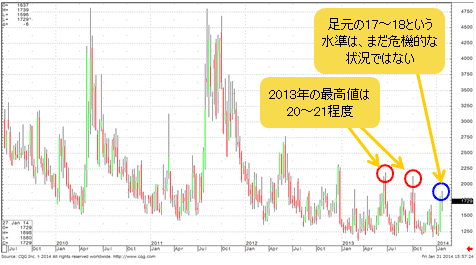

ところで、マーケットの不安心理を直接測れるのはVIX指数とみられ、同指数のレベルを見る限り、足元の状況は果たして危機と呼んでよいものかどうか、疑問符がつく。

同指数の長期チャートを見る限り、2013年の同指数は歴史的な低水準に留まっていたことがわかる。

そして、2013年の同指数の上限は20~21あたりの水準にあり、足元の17~18前後というレベルは歴史的な低水準であった2013年の上限にも達していない。ここから考えて、今が危機的状況でないことは一目瞭然だ。

(出所:CQG)

ということは、「アルゼンチンショック」などと言われる今回の騒動は、「まもなく鎮火に向かう」とマーケットが織り込んでいるか、それとも「株安・円高の進行にほかの主因があり、新興国市場の混乱はあくまできっかけにすぎない」ということだろうか。筆者は後者の可能性が大きいと思う。

当コラムが繰り返し指摘してきたように、米国株をはじめ、先進国の株式は買われすぎで、それにリンクするように、円も売られすぎていた。

2013年に歴史的な低水準にあったVIX指数は極端なリスクオンのムードを極め、その反動が目先の市況をもたらしている。この意味では、目下、VIX指数の上昇は始まったばかりで、本格的なブレイクはまだこれからではないかとみる。

言ってみれば、今までの株安・円高は、買われすぎや売られすぎに対する反動で、新興国市場混乱はきっかけにすぎなかったが、これからはマーケット変動率の拡大が必至であり、きっかけにすぎなかった新興国市場の動向が株安・円高をさらに押し進める恐れがある。本格的な危機、あるいは危機の本格化はまだこれからであろう。

■新興国市場の混乱を鎮火するのは困難

我田引水かもしれないが、筆者は新興国市場混乱は安易に鎮火できると思わないし、逆に一段と広がるのではないかと思う。そのファンダメンタルズ上、もっとも有力な材料を挙げたい。

理由は2つある。1つは新興国が抱える構造的な問題の深刻さや拙速な対応、もう1つは米金融政策の転換と中国景気減速である。

そもそも、今回問題になった新興国の多くは、それぞれ構造的な問題を抱え、その問題の根は深い。このあたりの解釈は、現在多くのマスコミが取り上げているので、ここでは省くが、要するに今始まったものではないということだ。

2013年夏から秋にかけた(主にインド、インドネシアなど東南アジア通貨下落で見られる)新興国混乱は基本的に同じ構造に起因しており、構造問題であるだけ、簡単に片づけられない。

その上、トルコや南アフリカで行われた大幅利上げに象徴されるように、これらの国々の防衛策は、総じて手荒い拙速なものになりがちである。これがかえって投機筋の意欲を刺激し、総攻撃にさらされやすいから、場合によっては命取りになりかねない。

【参考記事】

●トルコが政策金利を4.25%上げて12%に! 暴落していたトルコリラが一転、急上昇!

■1992年の「ポンド危機」を彷彿とさせるトルコ中銀の対応

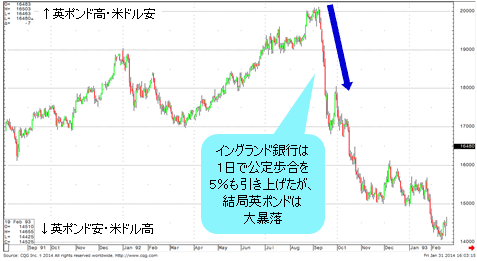

今回のトルコ中央銀行の大幅利上げは夜中に決定されたので、ドラマチック性において、あのジョージ・ソロス氏が世界に名を馳せた1992年の「ポンド危機」を彷彿とさせる。

1992年9月からはじまった「ポンド危機」に対応するため、9月16日にイングランド銀行[英国の中央銀行]は英ポンド買いの市場介入を行い、公定歩合を10%から12%へ引き上げ、さらにその日のうちにもう一度引き上げて15%とした。

前例のない中央銀行の過激な行動で、一時英ポンドは激しく買われたが、すぐさま激しく売られ、英ポンドの暴落が加速された。

(出所:CQG)

ブラック・ウェンズデーと呼ばれるこの日を境に、イングランド銀行は歴史的な敗北を喫し、9月17日には、当時の欧州為替相場メカニズム(ERM)からの離脱を余儀なくされた。

イングランド銀行の拙速な対応のお蔭で、ソロス氏は一晩で10億ドルも儲けたという伝説を作り出した。

歴史は繰り返す。トルコ当局の行動はまったく同じで、まったく同じ市況を作り出している。

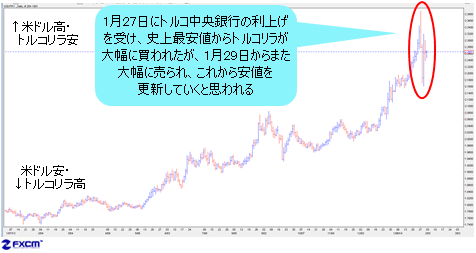

(出所:米国FXCM)

1月27日(月)に、トルコ中央銀行の利上げを受け、史上最安値からトルコリラが大幅に買われたが、1月29日(水)からまた大幅に売られた。これから安値を更新していくことは火を見るよりも明らかだ。

要するに、1992年の英国の失敗の轍を今トルコが踏もうとしているのだから、失敗する運命にある。

■新興国の拙速な対策は投機筋に見透かされ、攻撃される

南アフリカやアルゼンチンも基本的には同様で、拙速な小手先の対策は、インパクトが強ければ強いほど、自らの命取りになるのも早い公算が大きい。

なぜなら、当局が拙速な対策を取れば取るほど、パニック的な状況となり、政策余地やコントロール手段の出尽くしを暗示しているようなものだからだ。

投機筋に見透かされることも当然の成り行きで、ここぞと言わんばかりに一層攻撃してくるから、これが次の混乱局面をもたらし、危機の本格化に発展していくリスクがかえって強化されるわけだ。

トルコ当局をはじめ、新興諸国が1992年の「ポンド危機」から教訓をあまり得られていないことも皮肉である。それは歴史が繰り返されるからゆえであるかもしれない。

■危機本格化はこれから。株安・円高トレンドは継続する

話が長くなったが、要するに1992年の「ポンド危機」のような結末になりやすいから、トルコやアルゼンチンなどの新興国危機、本格化していくのはむしろこれからだ。株安・円高のトレンドも当面継続されていくだろう。

こういった見方は、より大きな背景に基づいている。それは前述した2番目の理由にあるが、詳細は次回に譲る。

ちなみに、1992年の「ポンド危機」を知る者は、1月29日(水)のトルコリラ相場から簡単に大きな利益を取れたことだろう。相場を極めたい者は、よく歴史を勉強しよう。

最後に。「相場の歴史は宝の山」と言いたいところが、残念ながら、歴史を勉強したからといって、同じ過ちを犯さないといった保障はどこにもないことを肝に銘じたい。

そして、これは相場に限った話ではないことを、重ねて記しておきたい。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)