■米雇用統計発表後の米ドル/円は30銭程度しか動かず

昨日(7月3日)、米6月雇用統計が発表され、重ねてECB(欧州中央銀行)金利決定やドラギ総裁の記者会見もほぼ同時間帯に行われていた。

珍しく木曜日の出来事となり、いわゆる「ジブリの法則」を回避できるから、最初からホッとしていた市場関係者も多いと聞くが、終わってみると、今度は一転、静かすぎるといった悩みが聞こえてきた。

何しろ、米ドル/円は米雇用統計発表後、30銭程度の値動きしかなく、早くも夏場枯れの様相を呈しているのだ。

6月雇用者数(非農業部門)が、予想の21万2000人増に対して、28万8000増と予想を大幅に上回り、失業率も6.1%と約6年ぶりの水準に改善した。また、労働参加率は依然記録的な低水準にあるものの、これは構造的な問題と言われ、結局、米利上げ前倒しといった観測につながりやすい。

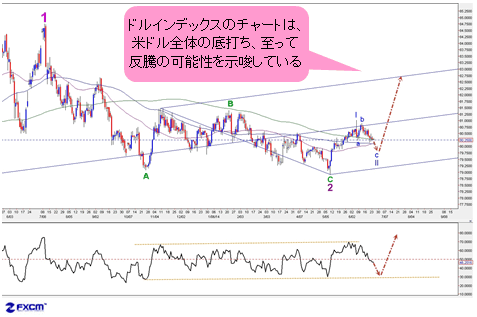

ただし、こういった観測が米ドル高をもたらしたというより、米ドル全体が6月高値からの反落を一服させ、5月安値を起点とした上昇波に復帰しやすいタイミングに差し掛かったという視点のほうが正しいと思う。

言い換えれば、テクニカル要素から米ドル全体の下げ一服を予測できるから、米雇用統計の改善はあとからそれを証左する材料にすぎないのかもしれない。

以下に開示するドルインデックスのチャートは6月24日(火)の作成で、米ドル全体の底打ち、至って反騰の可能性を示唆している。

■ユーロ/米ドルは再度ベアトレンドへ復帰か

では、米ドル/円はどうなるのだろうか。ドルインデックスが5月安値から6月高値まで大幅上昇していた間、米ドル/円の値幅は限定的だったことから考えて、これからドルインデックスが上昇波に復帰しても、米ドル/円がたちまち米ドル全体のパフォーマンスに追随するとは限らない。

タイムラグを生じさせる理由は、やはりユーロ/円などクロス円(米ドル以外の通貨と円との通貨ペア)がもたらす円高圧力のほかあるまいが、ドルインデックスの上昇はユーロ安なしでは実現しないので、これからはユーロ/米ドルの続落に注意しておきたい。

同じく6月24日(火)に制作したユーロ/米ドルのチャートは、以下のとおりだ。

もっとも、今回のECB金利決定やドラギ総裁の発言は、米雇用統計の発表に圧倒され、やや影が薄かったが、ECBはインフレ率の押し上げに自信があるようだ。また、必要ならQE(量的緩和策)に踏み切る用意があることを重ねて表明。特に為替レートがECBの見通しと物価安定にとって非常に重要であることを強く指摘していたことは見逃せない。

長期資金供給オペ(TLTRO)についても詳説しており、これからマーケットにじわじわと影響を与えるのではと推測できる。

言い換えれば、ドルインデックスの上昇と共に、ユーロ/米ドルのスピード調整が完了した公算が大きく、これからユーロ/米ドルは再度ベアトレンド(下落トレンド)へ復帰しよう。

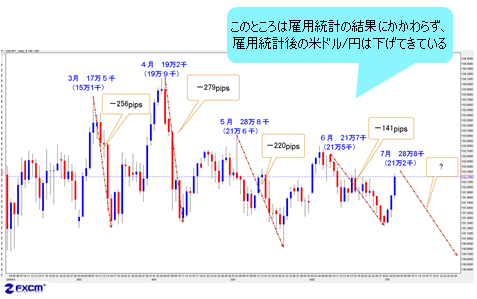

■「雇用統計が良かったらドル/円は上がる」という俗説のウソ

したがって、ユーロ/円がユーロ/米ドルの下げにリンクした形で再度円高圧力を高めれば、これが米ドル/円の頭を押さえ込み、米ドル/円が再度円高傾向に復帰することも推測される。6月13日(金)の本コラムの冒頭にて提示したチャートの続きとして、以下のチャートを再提示する。

【参考記事】

●「ドル/円と米雇用統計の関連性は高くない。円高の牽引役はユーロから米ドルへ?(2014年6月13日、陳満咲杜)

(出所:米国FXCM)

6月初めに発表された5月米雇用統計も良かったが、今回発表された6月米雇用統計は、内容としては5月初めに発表された4月のデータに近い。

しかし、米ドル/円は関係なく5月、6月の2回とも下げてきたがから、今回も下げてくる可能性が大きいのではないだろうか。

たとえ、このような推測に同意できないとしても、少なくとも巷の俗論である「雇用統計が良かったら米ドル/円は上がる」というほど、話は単純ではないことをおわかりいただけると思う。

■リバウンドがあっても上値限定、米ドル安・円高はこれから

また、たびたび提示していた米ドル/円週足におけるRSIの弱気ダイバージェンスのチャートも、米ドル安・円高の継続を示唆。

既述のように、同RSIのシグナルの本格的な点灯の有無は、RSI50水準とのからみ具合で測れる。したがって、2013年6月から幾度も50水準に支えられてきたRSIが先月(6月)に同水準を大きく割り込んだということは、米ドル高に対する修正が、本格化していることを示している。

(出所:米国FXCM)

したがって、リバウンドがあっても上値限定で、米ドル安・円高のトレンドは、むしろこれから強化されると覚悟しておきたい。

■全面円高を阻む2つの「ネック」とは?

ただし、全面円高というシナリオは、2つの「ネック」に直面する。

1つは変動率の低下、もう1つはユーロ/円以外の主要クロス円の上昇である。

前者に関しては、基本的には低変動率はトレンドを延長させ、また高金利通貨に有利なので、ユーロ/英ポンド、ユーロ/豪ドルのベアトレンドの延長が英ポンドと豪ドルの強気変動を支えている。

後者については、英ポンド/円や豪ドル/円の強気変動も前者とリンクしているから、言ってみれば同じ問題である。

要するに、目先はユーロ独り負けの状態であるが、この状態の打破には、記録的な低変動率が正常な範囲に戻る必要がある。そうなれば、ドルインデックスの上昇と相俟って、英ポンド、豪ドルなどの外貨が早晩頭打ちとなり、ベアトレンドへ復帰する公算が高い。

■嵐の再来への対応策はユーロ/円のショートポジション

相場における変動率は、記録的な低水準にあるだけに、正常な範囲に戻ると言っても、往々にして緩やかな速度ではなく、急激なスピードをもって修正されるだろう。過去の事例に照らし合わせて考えると、NYダウが1万7000ドルの大台に乗せてきた今だからこそ、警戒すべきではないかと思う。

ゆえに、これからの米ドル高(対円を除く)は、いわゆる「良い」米ドル高ではなく、「悪い」米ドル高になりやすいから、円も同時に買われやすい。

リーマンショック時を思い出せば、賢い投資家ほどしっかり嵐の再来に対応法を練っているのではないだろうか。その対応法のなか、やはり、ユーロ/円のショートポジションは外せないと思う。市況は如何に。

(AM 11:30執筆)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)