【FXの税金・確定申告の詳しい解説記事はこちら!】

⇒FXの利益にかかる税金の基本情報、確定申告のやり方、確定申告に必要なもの、誰でもできる節税対策などをわかりやすく解説!

【2025年(令和7年)分の確定申告に関する記事はこちら!】

⇒【2026年版・FXの税金と確定申告】2025年(令和7年)分の確定申告は2月16日(月)から。昨年のFX取引で一定の利益が出たトレーダーは期間中の申告・納税が義務!

確定申告は、2015年2月16日(月)~3月16日(月)の間に

今年も、確定申告の時期がやって参りました。2014年分の確定申告の受付期間は、2015年2月16日(月)~3月16日(月)。

個人事業主の方などとは異なり、会社員や主婦の方の中には、「確定申告なんてしたことがないし、関係ないんじゃない?」と思う方もいらっしゃるかもしれませんが、会社員や主婦の方でもFXをしているなら話は別。

株式の場合は、年間の損益計算から確定申告まで自分で行う「一般口座」と、「特定口座」があります。特定口座にも源泉徴収「あり」と「なし(年間損益報告書のみ交付)」がありますが、特定口座で源泉徴収ありを選択している場合は、利益に対して一律20.315%が源泉徴収されますので、基本的にトレーダーが自分で確定申告をする必要はありません(※)。

(※ただし、損失が出た方で繰越控除を受けようとする場合には、確定申告する必要があります)

ですが、FXについては、そもそも「特定口座」という制度がありませんので、一定以上の利益が出ている場合には、誰でも確定申告が必要なのです。

また、負けている場合でも、確定申告で損失額を申請しておくと、来年以降、利益が出た場合に繰越控除を使って節税効果が期待できるかもしれませんので、「負けているから関係ない」なんて思わず、記事を読み進めてくださいね。

ということで、当記事では、どんな人がFXの確定申告の対象になるのかをはじめ、損益通算や繰越控除など、知っておいて損はないFXの税金に関するあれこれを、まとめて紹介したいと思います。

FXは雑所得で申告分離課税。一律20%の税率

まず始めに、FXの税金について、ざっくり概要を押さえておきましょう。

所得は、給与所得や一時所得、雑所得など10種類に分類されています。そして、所得税は所得の種類によって、課税方法が所得の種類に関係なく合算して課税される「総合課税」と他の所得とは切り離して課税される「分離課税」に分かれているのです。

金融商品から得た所得については、商品ごとに所得の種類や課税方法が異なりますが、FXの場合は、10種類の所得のうち「雑所得」に分類され、課税方法は分離課税。分離課税のなかでも一定の税率で自動的に所得税が徴収される源泉分離課税ではなく、自分で申告する必要がある「申告分離課税」が適用されています。

つまり、冒頭でお伝えしたとおり、FXで一定以上の利益が出ている場合には、誰でも確定申告が必要ということになるのです。税率は、算出した所得に対して一律20%(所得税15%・住民税5%)(※)となっていますよ。

(※2013年~2037年は、所得税に対して2.1%復興特別所得税が課されるため、期間中の税率は所得税、住民税合計で20.315%です)

ちなみに、他の金融商品の税金事情を少し紹介すると、こんな感じです。金融商品によって、かなりバラつきがあるのがわかりますね。

※税率は所得税と住民税の合計です。なお、2013年~2037年は、所得税にさらに2.1%の復興特別所得税が課されます。

「FXで出た利益」には未実現のものは含まれない

話をFXの税金に戻しましょう。

ここでいう「FXで出た利益」とは、決済し、確定した為替損益とスワップ金利のことを言います。未決済の含み益は基本的に課税対象にはなりません(※)。1年間の損益については、FX会社や証券会社が出してくれる「年間損益報告書」(「年間取引報告書」など名称が異なる場合もある)で確認することができますよ。

(※未決済ポジションから発生するスワップ金利については、FX会社によって税制上の扱いが異なり、確定申告の対象になるケースとならないケースがあるので注意が必要です)

実際に確定申告する際は、この「年間損益報告書」で1年間の損益を確認し、そこから経費を差し引いた金額が所得金額となります。最近のFXでは外枠の手数料は無料で提供されているケースがほとんどですので、経費というと、有料セミナー受講料や書籍代などが該当するようです(※)。

具体的な確定申告の方法などについては、当記事後半で紹介しますね。

(※経費の範囲には具体的な定めがないため、実際に申請する際には管轄の税務署などに経費に該当するか否かを確認することをおすすめします)

会社員でも20万円超の利益で確定申告が必要

では、FXの税金について概要を押さえたところで、次に、いったいどんな人がFXの確定申告の対象になるのか、詳しく見ていきましょう。FXトレーダーで確定申告の対象になるのは、以下のような方々です。

以下では、確定申告の必要性が高いと思われる順に4つの対象者例を記載しました。

自営業や自由業の方は、ご自身の所得に関して確定申告をされる方がほとんどだと思います。事業としてFXを営んでいる場合は、FXで得た利益が雑所得ではなく事業所得などに該当するケースもあるようですので、申告の際には管轄の税務署などに確認する方が良さそうです。

いずれにしても、きちんと申告してくださいね。

年金生活者の場合は、「公的年金等の収入金額が400万円以下」で、かつ「公的年金等に係る雑所得以外の各種の所得金額が20万円以下」である場合、確定申告は不要とされています(確定申告不要制度)。

しかし、他の所得と合算して、あるいはFX単体で、経費を差し引いた上で20万円超の利益が出ている場合は、「公的年金等に係る雑所得以外の各種の所得金額が20万円以下」の範囲に収まらず、確定申告の対象となりますので注意してください。

なお、公的年金等の収入金額が400万円超の方に関しては、そもそも確定申告が必要です。

確定申告になじみが薄い人ほど注意して!

主婦や学生、家事手伝いなどいわゆる配偶者や扶養家族の方の場合は、FXなどで年間38万円超の所得がある場合は、確定申告が必要となります。

給与収入額が2000万円以下の会社員の場合は、通常、勤務先からの給与支払い時に源泉徴収が行われます。さらに年末調整が実施されることで課税関係は終了しますので、基本的に自分自身で確定申告をする必要はありません。

ですが、FXで年間20万円超の利益が出ている場合は注意が必要。確定申告が必要です。なお、給与収入額が2000万円を超える場合は、FXで利益が出ているかどうかに関わらず、そもそも確定申告が必要ですよ。

普段、確定申告になじみが薄い、会社員や主婦、学生、家事手伝いの方、あるいは、公的年金等の収入金額が400万円以下の年金生活者の方は、特にご自身が確定申告の対象者に該当しているかどうか、確認してくださいね。

さて、ここまで確定申告の対象になる可能性があるから気をつけて、という話をしてきましたが、確定申告の必要がない方でも、損失が出てしまっている方に関しては、実は損失を確定申告しておくことで将来得する可能性があるんです!

負けている場合に使える「繰越控除」って?

ということで、損失が出てしまった場合、つまり負けている場合に使える制度として知っておきたいものを紹介します。押さえておきたいのは、以下の2つです。

これは、2012年の店頭FXと取引所FXの税制一本化に伴って、店頭FXでも利用できるようになった制度。税制一本化に関して、詳しく知りたい方は以下の参考記事をチェックしてください。

【参考記事】

●【2013年版】税理士・三瀬氏に聞く確定申告(1)FXで損している人も確定申告でお得に!?

●【2013年版】税理士・三瀬氏に聞く確定申告(2)海外FX口座は税率20%でなく最大50%!?

では、「繰越控除」から見ていきましょう。

これは、損失額を確定申告することで、翌年以降、3年間の間に出た利益と相殺することができる制度。将来的に課税対象となる金額を抑え、節税効果を期待することができます。

たとえば、2014年にFXで200万円の損失が出ているとします。これを今回の確定申告できちんと申告しておくと、もし、2015年に100万円の利益、2016年に40万円の利益、2017年に60万円の利益が出たとしても、それぞれ2014年分の損失と相殺され、2015年、2016年、2017年分の利益はゼロとみなされます。

つまり、このケースだと2014年に申請した損失額の繰越控除を使うことで、向こう3年間は利益が相殺され、課税されずに済むのです。

なお、繰越控除の適用を受けるためには、損失を申告した年以降、切れ目なく毎年、確定申告する必要があります。

たとえば、上の例では2014年に200万円の損失を申告したあと、2015年は100万円の利益が出ていますが、これが2015年は取引を1回もやっていなくて、損益が±0円だったとしても、確定申告はしておかないと、翌年以降に繰越控除が持ち越されなくなってしまうのです。

損失が出ているなら本来であれば確定申告の義務はありませんが、繰越控除という制度があるため、確定申告しておくことで、来年以降、利益が出た場合に節税効果が期待できます! ちょっと面倒かもしれませんが、負けてしまった方ほどきちんと確定申告しておきたいところです。

【参考記事】

●【2014年版】損益通算に繰越控除。FXで負けていても確定申告はしておこう

日経225先物など異なる金融商品とも損益通算ができる!

次に「損益通算」について見ていきましょう。損益通算は、異なる金融商品について一定の期間内に出た利益と損失をまるっと合算し、トータルで利益が出ているのか、損失なのかを算出する作業のことを言います。

FXの場合は、店頭FXと取引所FX(くりっく365、大証FX※)間ではもちろん、CFDやバイナリーオプション、商品先物や日経225先物、TOPIX先物などデリバティブ系の他の商品とも損益通算することができますよ。

(※大証FXは、2014年10月に取引休止となりました)

※税率は所得税と住民税の合計です。なお、2013年~2037年は、所得税にさらに2.1%の復興特別所得税が課されます。

ただし、株式や投資信託などとは損益通算することができませんのでご注意を。

FXで損失が出ていた場合、利益が出ている他の商品と損益通算することで納税額が小さくなったり、場合によってはゼロになる可能性もあります。異なる金融商品間での損益通算もしっかりとチェックして、節税できるところは節税しておきたいですね。

また、2014年1月から始まったNISA(少額投資非課税制度)は、運用によって発生した利益や配当金を非課税にするという制度ですが、NISAの対象となるのは株式や投資信託。FXは対象外です。

確定申告に必要な書類は?

それでは、最後に確定申告の方法について、チェックしておきましょう。

確定申告に必要な書類は、基本的に以下のとおりです。

作成が必要なのは、「申告書B第一表・第二表」、「申告書第三表(分離課税用)」、「先物取引に係る雑所得等の金額の計算明細書」。添付などが必要になる可能性があるのは、「源泉徴収票(会社員の場合)」、「年間損益報告書」です。

損失の繰越控除を受ける場合には、「申告書付表(先物取引に係る繰越損失用)」を提出する必要があります。また、経費などの領収書が必要な場合もあるようですので、ご注意ください。

当記事前半でも触れましたが、一般的に経費には、有料セミナー受講料や書籍代などが含まれるようです。ただし、具体的にこれとこれが経費です、といった定義が定められていません。

経費として認められるか否かは、最終的に管轄の税務署の判断ということになりますので、実際に申請する際には管轄の税務署などに経費に該当するか否かを確認することをおすすめします。

【参考記事】

●【確定申告特集(4)】FXの必要経費はどこまで認められるのか?

確定申告書の作成方法は? ウェブを活用すると便利!

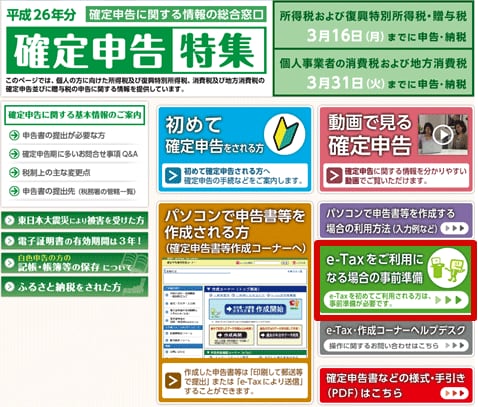

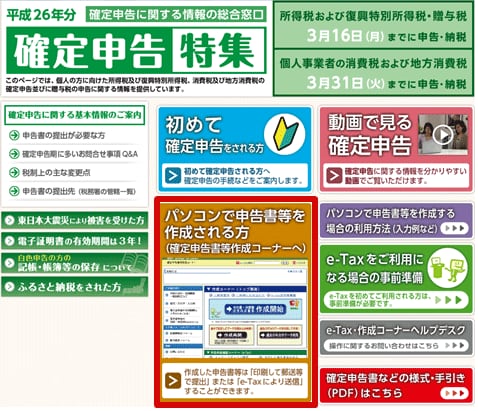

確定申告書を作成するには、国税庁のウェブサイトにある「確定申告特集」の「確定申告書等作成コーナー」を利用するのが便利です。

確定申告書を作成する方法には、【1】ウェブ上で確定申告書を作成する方法と、【2】手書きで確定申告書を作成する方法がありますが、特に【1】の場合に「確定申告書等作成コーナー」が活躍します。

ウェブ上で確定申告書を作成する場合は、必要事項を入力すると、自動で納税額を算出してくれますので、かなり便利です。一方、手書きで確定申告書を作成する場合は、すべて手計算になりますので計算ミスや誤記も起こりやすく、何より、ものすごく手間がかかります…。

確定申告書の提出方法については、「データで送信する」、「税務署へ郵送する」、または「税務署へ持って行く」という方法があります。確定申告書の作成方法によって、利用できる提出方法も異なってきますのでご注意くださいね。

以上のことを押さえたうえで、確定申告書の作成方法別に提出までの流れを確認していきたいと思います。

「e-Tax(電子申告)」を利用するには事前準備が必要

【1】-(1)で紹介した「e-Tax(電子申告)」については、確定申告書の作成から提出まですべてウェブ上で完結しますが、利用するためには、事前に電子証明書を取得しておくなどの準備が必要です。

国税庁のウェブサイト内にある「確定申告特集」に「e-Taxをご利用になる場合の事前準備」というコーナーがありますので、あらかじめそちらを確認し、事前準備を行ってから利用するようにしてください。

来年も確定申告が必要かどうかわからないし、事前準備なんて手間だな…と思われる場合は、【1】-(2)で紹介した「ウェブ上で申告書を作成の上、税務署へ郵送または提出しに行く」という方法が便利。

この方法なら、確定申告書自体はウェブ上で作成でき、必要事項を入力すると、自動で納税額を算出してくれます。あとは印刷して税務署へ郵送または提出に行くだけですので、はじめて確定申告をするという方も利用しやすいのではないでしょうか。

【2】で紹介した方法は、いずれも手書きで確定申告書を作成する必要があります。先ほど触れたように、手計算になりますので計算ミスや誤記の可能性も…。何より、確定申告の内容にもよりますが、自分で納税額を算出するのは、かなりの重労働になると思われます。

確定申告書の提出については、税務署へ郵送、または実際に持っていくという方法でもかまいませんが、作成については、ウェブ上で行う方が良さそうです。

わからないことがあれば、必ず相談や確認を!

いずれにしても、わからないことがある場合は、自分で判断せず、手続きを進める前に税務署に設けられている確定申告の相談コーナーを利用するか、税理士さんに相談する、あるいは国税庁のウェブサイトにあるFAQなどを利用することをおすすめします。

故意に、なんてもちろんいけませんが…。わからないまま放置して、いつの間にか脱税してしまっていた! なんてことにならないように、注意してくださいね。

【参考記事】

●脱税総額9億円! 超ビッグFX対談!! 池辺雪子×磯貝清明

●FXで8億円稼いだ主婦…池辺雪子さんのトレード手法(1) ~合計利益は4億円ではなく、8億円!!~

2014年分の確定申告の受付期間は、2015年2月16日(月)~3月16日(月)です。確定申告が必要な方、確定申告をした方が得する方は、忘れずに手続きを。

(ザイFX!編集部・向井友代)

【※2025年(令和7年)分の確定申告に関する記事はこちら!】

⇒【2026年版・FXの税金と確定申告】2025年(令和7年)分の確定申告は2月16日(月)から。昨年のFX取引で一定の利益が出たトレーダーは期間中の申告・納税が義務!

| 【2026年2月】ザイFX!読者がおすすめするFX会社トップ3を公開! | |||

| 【総合1位】 GMOクリック証券「FXネオ」 | |||

| GMOクリック証券「FXネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 24ペア |

|

【GMOクリック証券「FXネオ」のおすすめポイント】 機能性の高い取引ツールが、多くのトレーダーから支持されています。特に、スマホアプリの操作性が非常に優れており、スプレッドやスワップポイントなどのスペック面も申し分ないため、あらゆるスタイルのトレーダーにおすすめの口座です。取引環境の良さをFX口座選びで優先するなら、選択肢から外せないFX口座と言えます。 |

|||

|

【GMOクリック証券「FXネオ」の関連記事】 ■GMOクリック証券「FXネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼GMOクリック証券「FXネオ」▼ |

|||

| 【総合2位】 SBI FXトレード | |||

| SBI FXトレードの主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.18銭 | 0.3pips | 1通貨 | 34ペア |

|

【SBI FXトレードのおすすめポイント】 すべての通貨ペアを「1通貨」単位、一般的なFX口座の1/1000の規模から取引できるのが最大の特徴! これからFXを始める人、少額取引ができるFX口座を探している方は、絶対にチェックしておきたいFX会社です。スプレッドの狭さにも定評があり、1回の取引で1000万通貨まで注文が出せるので、取引量が増えて稼げるようになってからも長く使い続けられます。 |

|||

|

【SBI FXトレードの関連記事】 ■SBI FXトレードのメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼SBI FXトレード▼ |

|||

| 【総合3位】 外為どっとコム「外貨ネクストネオ」 | |||

| 外為どっとコム「外貨ネクストネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 30ペア |

|

【外為どっとコム「外貨ネクストネオ」のおすすめポイント】 業界最狭水準のスプレッドと豊富な情報で、多くのトレーダーに人気のFX口座です。FX取引が初めての初心者から、スキル向上を目指す中・上級者向けまで、各自のレベルにあわせて受講できる学習コンテンツも魅力です。比較チャートや相場の先行きを予測してくれる機能など、取引をサポートしてくれるツールも充実しています。 |

|||

|

【外為どっとコム「外貨ネクストネオ」の関連記事】 ■外為どっとコム「外貨ネクストネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼外為どっとコム「外貨ネクストネオ」▼ |

|||

| ※スプレッドはすべて例外あり。この表は2026年2月2日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、各FX会社の公式サイトなどで確認してください | |||

各FX口座のさらに詳しい情報や10位までの全ランキングは、以下よりご覧ください。

【※関連記事はこちら!】

⇒FXトレーダーのリアルな声を反映! ザイFX!読者が選んだ「おすすめFX会社」人気ランキング!

![FXの税金・確定申告[2026年最新版]](https://zaifx.ismcdn.jp/mwimgs/b/2/640w/img_b2f43440e04fee97c15fa2313bd41ddf21545.png)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)