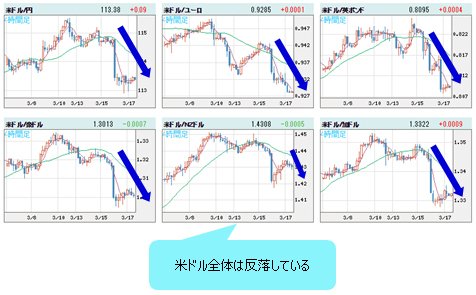

■米利上げ後、米ドル全体は反落

米ドル全体は反落している。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルvs世界の通貨 4時間足)

米利上げ後、FOMC(米連邦公開市場委員会)の声明文が市場関係者らの想定よりタカ派基調になれなかったとか、年4回の利上げ予想が3回に留まったとか、(いつものように)いろいろ後付けの理由が挙げられているが、問題の本質は米長期金利(米10年物国債の利回り)であろう。

前回のコラムで指摘したように、カギは米長期金利(米10年物国債の利回り)にあった。米国債のショートポジションがかなり膨らんでいたため、利上げ後、これが買い戻された模様で、政策金利は上がったのに、米長期金利(米10年物国債の利回り)は低下することになった。

【参考記事】

●米ドル/円115円台復帰も精彩を欠く米ドル。ドルがなかなか上がらない2つの理由とは?(2017年3月10日、陳満咲杜)

(出所:Bloomberg)

こういった値動きのパターンは、通常、「事実の売り」と言われているが、今回も然り。

■ドルインデックスは三尊型を形成するのか?

ところで、ドルインデックスの値動きから考えると、米ドルの反落自体よりも、この間の高値水準が注目されるべきではないだろうか。なにしろ、米ドルの失速で日足における「三尊型(※)」の形成が疑われてきたからだ。

(※編集部注:「三尊型」はチャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるために「三尊型」と呼ばれていて、人の頭と両肩に見立てて「ヘッド&ショルダー」と呼ぶこともある)

(出所:Bloomberg)

仮に、このようなトップアウトのフォーメーションが成立する場合、これから2月安値99.23割れをもって、下値余地を大きく拡大するだろう。果たしてこのような市況になるだろうか。

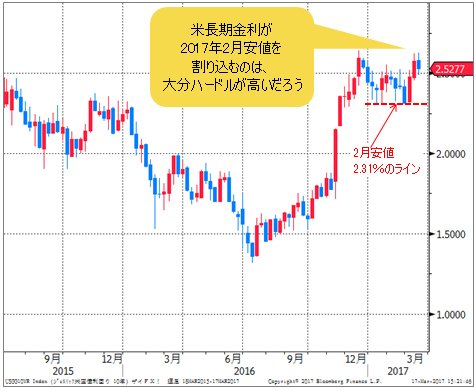

■米長期金利の動向から米ドルのパフォーマンスを推測

米ドルと米長期金利(米10年物国債の利回り)の相関性で問題を整理すると、シンプルな見方として、以下のような答えが出てくるだろう。

すなわち、仮にドルインデックスが2月安値を割り込み、日足における「三尊型」のフォーメーションが成立して大幅に下値余地を拡大する場合、米長期金利(米10年物国債の利回り)もそれなりに、重要な下値サポートを割り込むだろう。

同じく2月の安値水準では、同利回りが2.31%を記録していたから、果たして米長期金利(米10年物国債の利回り)が同水準を下回れるのかどうかが、問題の争点であろう。

米長期金利(10年物国債の利回り)の週足でみると、2016年12月高値を超えられなかったから、利回りの反落は自然の成り行きに見えるが、2017年2月安値を割り込むのは、だいぶハードルが高いだろう。

(出所:Bloomberg)

なにしろ、1月高値をいったんブレイクしたので、1月安値と2月安値で形成した「ダブルボトム」の構造がなお維持されていることがわかる。

そうなると、足元の反落はむしろ上昇途中におけるスピード調整と見なされ、ダブルボトムの構造を完全に否定するのは何らかのサプライズなしでは難しいのではないだろうか。

実際、前述のダブルボトムの構造を否定する場合、米長期金利が再度ベア(下落)トレンドへ復帰する恐れも高まるから、サプライズもだいぶ大きなものでなければならない。

■米長期金利を頭打ちにするのは利上げプロセス停止のみ

では、米長期金利を頭打ちにし、場合によってはベアトレンドへ転換させる材料は、いったい何だろうか。答えは1つしかない。それは米利上げのプロセスを停止することである。

現時点で、このような懸念をもたらす材料は見当たらず、むしろ、その逆の可能性が大きいのではないだろうか。

言い換えれば、確かに今回FOMCは年内3回の利上げしか示唆していないが、本当のところは慎重なスタンスを取りすぎて、かえって市場との対話に失敗したのでは…と疑われるところが米ドル売りのもっとも大きな背景になっていると思う。

■これまでのFRBの行動が市場を疑心暗鬼にさせている

米利上げ後の市場の反応(株高、金高、米長期金利安、米ドル安)は、FOMCにとって明らかに「誤算」であった。

ゴールドマン・サックスによると、同行のFCI(フィナンシャル・コンディションズ・インデックス)が2000年以来の低いレベルに落ち込むような、今回の米利上げがもたらした市場のパフォーマンスは、利上げよりも利下げの効果に近いという。

ここまで「誤解」されるのは決してFRB(米連邦準備制度理事会)の本来の願いではなかろう。FOMCの声明文やドッドチャートが、より明白な金融引き締めのメッセージを出せなかったところが大きいが、本当のところは、マーケットはFRBが示唆する利上げのスピードについて疑心暗鬼であることが一番大きい原因だと思う。

なにしろ、FRBの見通しに沿った形なら、現在(2017年3月17日)、米長期金利は3%に届いているはずだ。

(出所:Bloomberg)

FRBの「誤算」が市場の信頼を得られなかったことに起因しているのならば、「ではなぜ、市場関係者はFRBを信頼していないのか」と問われると、問題のカギは、株の動向やこれまでFRBが取った行動にあると思われる。

なにしろ、史上最高圏にある米国株は利上げに敏感なはずであり、3%以上の金利レベルには耐えられないと思われる。

が、いったん米国株が大きく調整してくると、いつものようにFRBが利上げプロセスを停止する公算が高いとされている。「やはりFRBは口だけか」と思われても仕方がない。このような市場心理をFRBが読み切れずにいるのは大きなミスだと思う。

■今後の米利上げ見通しのカギを握るのは株式相場

いずれにせよ、今回の利上げがもたらした「逆効果」は、典型的な市場反応とはほど遠く、単純に「事実の売り」と解釈しきれないところが多い。

ゆえに、今後の米利上げ見通しは、株式相場がカギを握るのは間違いない。

皮肉なのは、米利上げ後、株式相場が堅調に推移しているから、逆に足元の米ドル安がいかに「間違った市場反応」であったかを露呈しているようにみえる。

(出所:Bloomberg)

このあたりの話は、また詳説したいが、ドルインデックスが反落しているなか、引き続きクロス円(米ドル以外の通貨と円との通貨ペア)の動向が気になることを記しておきたい。

結論から申し上げると、クロス円が総じて堅調な推移になりやすいのではないかと思う。検証はまた次回、市況はいかに。

(13:30執筆)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)